Fond-show: Partners Universe 6

Fond Partners Universe 6 je aktivně spravovaný konzervativní smíšený fond se sympatickou poplatkovou politikou. Výnosy ale poslední roky zaostává za inflací a ani vyhlídky do budoucna nejsou o moc lepší.

![]()

Finančně poradenská společnost Partners si v roce 2010 založila vlastní dceřinou investiční společnost. Ta dnes spravuje pět fondů, které poradci Partners nabízí svým klientům. Nejkonzervativnějším z nich je fond Partners Universe 6.

Tabulka 1: Základní údaje Partners Universe 6

| Správce fondu | Partners investiční společnost |

| Manažer fondu | Martin Mašát |

| ISIN | CZ0008473709 |

| Vznik fondu | 11. 6. 2012 |

| Velikost fondu | 375 mil. Kč |

| Rating Morningstar | není |

| SRRI (1-7) | 3 |

Investiční strategie Partners Universe 6

Fond Partners Universe 6 je kategorizován jako konzervativní smíšený fond. Nesleduje žádný srovnávací index (benchmark), nicméně jeho cílem je porážet inflaci.

Konzervativní část portfolia tvoří především standardní instrumenty peněžního trhu, jako jsou bankovní depozita či pokladniční poukázky a dále české státní dluhopisy a korporátní dluhopisy.

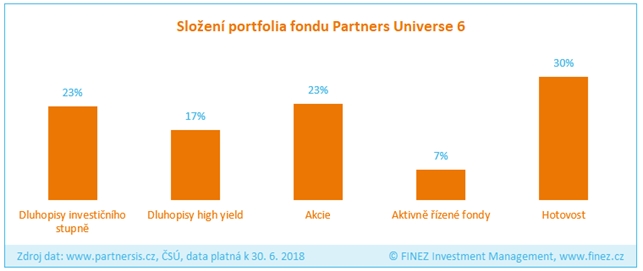

Podíl rizikové složky se může pohybovat mezi 5 – 35 % portfolia (ve výchozím stavu 15 %) a zahrnuje především akciové ETF či fondy, ale také high-yield dluhopisy nebo komodity. Když se ale podíváme na aktuální složení portfolia fondu, akcie a high yield dluhopisy tvoří dohromady 40 % majetku fondu. Fond je tedy nyní agresivnější, než by dle uváděných limitů měl být.

Graf 1: Složení portfolia fondu

Historický vývoj hodnoty podílových listů Partners Universe 6

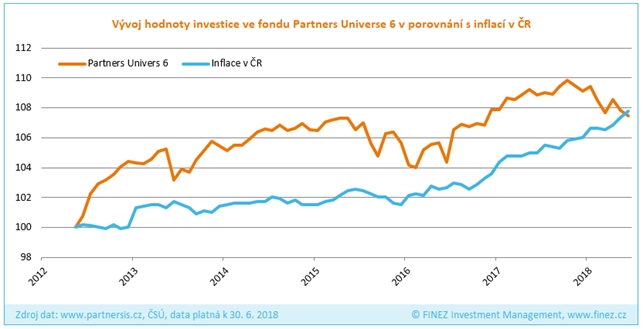

Fond Partners Universe 6 se poslední roky výkonnostně trápí. Za uplynulých pět let stoupla čistá hodnota podílových listů fondu o pouhá 4 % (0,8 % p.a.), čímž fond zaostává za inflací.

Podobně jsou na tom ale všechny konzervativní fondy. Prostředí nízkých úrokových sazeb a jejich postupné zvyšování je velmi nepříznivé pro dluhopisové investice. Krátkodobé papíry nesou nizoučký výnos. Dlouhodobější papíry nesou sice trochu vyšší výnos, ale se zvyšováním úrokových sazeb klesá jejich tržní cena. A tak většina konzervativních fondů bojuje s tím, aby dnes dokázaly pokrýt náklady, zpravidla reportují spíše čisté ztráty. Také fond Partners Universe 6 na roční periodě ztrácí 1,3 %.

Graf 2: Vývoj hodnoty podílových listů a inflace

Tabulka 2: Historické výnosy Partners Universe 6

| 1 rok | -1,28 % | ~ | -1,28 % p.a. |

| 3 roky | 0,84 % | ~ | 0,28 % p.a. |

| 5 let | 4,14 % | ~ | 0,81 % p.a. |

| od založení | 7,45 % | ~ | 1,19 % p.a. |

Rizika spojená s investicí do Partners Universe 6

Syntetický ukazatel rizikovosti (SRRI) fondu je 3, což odpovídá konzervativnějším balancovaným fondům. Díky poměrně velké pozici v akciích a high yield dluhopisech bude ale volatilita fondu vyšší než u klasických konzervativních dluhopisových fondů.

V majetku fondu je pár jednotlivých dluhopisů, většinu dluhopisové složky portfolia pak tvoří různé dluhopisové ETF. Kreditní riziko emitentů je tak široce rozloženo. Průměrný kreditní rating dluhopisové složky není kalkulován, odhadem bych tipoval zhruba BBB-.

Fond je vedený v korunách. Velkou část majetku fondu ale tvoří eurové a dolarové ETF. Nicméně u těchto pozic fond zajišťuje měnové riziko do korun. Otevřená měnová expozice je nulová.

Tabulka 3: Poplatky spojené s investicí

| Vstupní poplatek | 0,00 % |

| Výstupní poplatek | max. 3,00 % |

| Poplatek za správu | 1,00 % |

| Výkonnostní odměna | 10 % z výnosu nad inflací |

| TER (celková roční nákladovost) | 1,29 % |

Vstupní poplatek dle statutu může být maximálně 3 %. Podle aktuálního ceníku společnosti Partners ale není vstupní poplatek klientům účtován vůbec. Místo toho Partners investiční společnost aplikuje výstupní poplatky při zpětném odkupu podílových listů fondu do třech let od nákupu. V prvním roce je výstupní poplatek 3 %, ve druhém roce 2 %, ve třetím roce 1 % a po třech letech 0 %.

Roční poplatek za správu může dle statutu být maximálně 1,2 %. V roce 2017 byl účtován poplatek za správu ve výši 1 % a celková roční nákladovost (TER) fondu za rok 2017 vychází na 1,29 %.

Kromě ročního poplatku za správu náleží správci také výkonnostní odměna 10 % z výnosu nad inflací při použití klasické metody high-water-mark.

Závěrečné hodnocení Partners Universe 6

Portfolio manažer fondu Martin Mašát se snaží podílníkům zajistit nějaký výnos, ale má to těžké, protože se musí poprat s rostoucími úrokovými sazbami na jedné straně a s poměrně vysokými náklady na měnové zajištění u dolarových investic na straně druhé. Není kde brát.

Proto je také portfolio fondu agresivnější, než by standardně mělo být. To může pomoct fondu dostat se do plusu, nebo také způsobit větší ztráty, kdyby globální ekonomika upadla do recese a ceny akcií a high yield dluhopisů se výrazněji propadly.

Celková koncepce fondu je zajímavá. Poplatková politika je taktéž sympatická, nulové vstupní poplatky a přiměřená roční nákladovost. Problémem fondu je aktuální tržní prostředí. Jeho výnosový potenciál je momentálně velmi nízký. Nevidím jediný důvod, proč do takového fondu nyní investovat, když výnosově může horko těžko překonat spořicí účet, ale zároveň zde hrozí i riziko ztráty a po tři roky je mi účtován výstupní poplatek. Taková investice dle mého názoru nedává smysl.

Autor je privátní investiční poradce ve společnosti FINEZ Investment Management.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Partners investiční společnosti a jsou platná k 30. 6. 2018.

![]()