29. 06. 2018

BIG Expert: PX index pod tlakem

Poslední předprázdninový týden nezačal vůbec dobře, resp. pokračoval ve výprodejích z konce minulého týdne. Kdo pozoruje hlavní americké indexy, musí jednoznačně určit, jaké sektory či firmy jsou v kurzu a jaké ne.

![]()

Zahraniční trhy

Michal Blažek, BH Securities

Letní války

Poslední předprázdninový týden nezačal vůbec dobře, resp. pokračoval ve výprodejích z konce minulého týdne. Kdo pozoruje hlavní americké indexy, musí jednoznačně určit, jaké sektory či firmy jsou v kurzu a jaké ne.

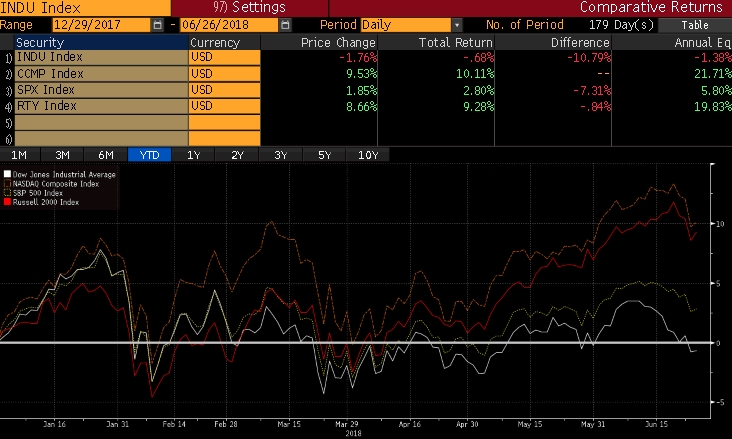

Od únorových minim si Dow Avg. připsal pouze necelá 4 procenta, načež technologie – Nasdaq 100 cca 14 procent. Radost z uklidnění napjatých vztahů se Severní Koreou je ta tam a nyní naplno bují celní války a o vzruch je zase (bohužel/bohudík) postaráno.

V celní válce samozřejmě nejde jen o státy, ale především o firmy, které mají zase o problém víc, nebo jako Harley Davidson rovnou hned o několik problémů více. V zemi, kde nejvyšší ze všech tweetuje o 106, není o náhlé propady/nárůsty nouze. Otázkou je, jak moc je právě Trump „propagátorem“ této sociální sítě, která od začátku roku zhodnotila o více než 84 procent.

Jen volatilita na indexu VIX od pondělí vyskočila o 15 procent a indexy hledají podporu u svých klouzavých průměrů. Avšak každý u nějakého jiného. Již zmíněný DOW u 200 MA, SPX u 100 MA. A u středně velkých společností, obchodujících v USD, je k těmto technickým podporám cca 5-7procentní prostor korekce.

V květnu žádný „sell in may“ nepřišel, o to hůře se možná bude investorům či správcům majetku odjíždět na dovolenou, při vzpomínkách na neklidné léto 2011, kdy v červenci přišla na trhy cca 17procentní korekce.

České akcie

Patrik Hudec, Generali Investments CEE, investiční společnost

PX index pod tlakem rozvíjejících se trhů, výprodejů v regionu a hrozby obchodních válek

Pražská burza pokračuje v poklesu posledních týdnů. Od svého letošního maxima 1140 bodů ztratil index PX přes 7 % a pohybuje se aktuálně na devítiměsíčních minimech.

Na druhou stranu je to právě středoevropský region a hlavně Praha, která je investory vnímána pozitivně pro svůj nadprůměrný dividendový výnos. Po zohlednění dividendové sezóny, která vrcholí právě ve druhém čtvrtletí, je obrázek přeci jen o poznání veselejší. Největší zásluhu na negativním vývoji má totiž pokles cen v důsledku nároků na dividendu, po jejichž započtení jsou investoři od začátku stále v zelených číslech.

Jasně se také projevuje defenzivní charakter české burzy v porovnání s okolními burzami, a to primárně díky ČEZu a Komerční bance. Jak Polsko, tak Maďarsko už dělí jen kousek od tzv. medvědího trhu (pokles o 20 %), silně tažené nejen zrychlujícím propadem globálních rozvíjejících se trhů, ale rovněž výraznou otočkou na západoevropských trzích, které jen od poloviny června (den od zasedání ECB s překvapivě holubičím postojem) ztratily v průměru okolo 5 %.

Výprodeje ve středoevropském regionu se však neomezily pouze na akcie. Pod silný tlak se dostaly rovněž dluhopisy i měny, což podtrhuje domněnku, že aktuální vývoj je součástí spíše většího obrázku a realokace pozic a může být v delším kontextu zajímavým bodem pro nákupy, jakmile tato technika odezní.

Ocenění se nachází na zajímavých úrovních a z pohledu dlouhodobého fundamentu se zatím příliš nemění, ačkoli za poslední týdny jen stěží hledat nějaké pozitivní zprávy: Makro data zaostávají, spirála hrozících obchodních válek se pomalu, ale jistě roztáčí a volatilita roste napříč všemi aktivy. Zdá se proto, že není moc kam spěchat a vyplatí se si s většími dokupy ještě počkat.

Za zmínku stojí především dění okolo dvou titulů pražské burzy. Vedle již koloritu o možných variantách přeměny energického gigantu ČEZ v souvislosti s otázkou výstavby dalších jaderných zdrojů zaujal hlavně průběh volné hromady. Živější setkání akcionářů odstartovalo v pátek dopoledne a skončilo až po půlnoci. Protinávrh na výplatu vyšší dividendy skupiny minoritních akcionářů sice neprošel a schválena byla očekávaná částka ve výši 33 Kč, nicméně změny ve složení dozorčí rady včetně jejího předsedy a opětovné zamítnutí odměn ze zisku pro vedení firmy potvrzují zvýšené pnutí a zájmy.

Dalším sledovaným byla Kofola. Druhý největší akcionář CED Group ovládaný polskými Enterprise Investors se v rámci zrychleného úpisu akcií rozhodl prodat co největší objem. O záměru se již dlouho spekulovalo a v posledních týdnech byla na akciích patrná zdrženlivost ze strany kupců, kteří si chtěli počkat na lepší cenu a do akcií se příliš nehrnuli. Titul se tak pomalu sesunul přes 400korunovou hranici až ke 360 Kč a následný úpis s vysokým diskontem při 270 Kč za akcii znamenal skokový propad ceny hned po obnovení obchodování.

Výrazné zvýšení objemu volně obchodovatelných akcií Kofole jistě prospěje a pro mnohé institucionální investory může být rozhodujícím faktorem, aby si titul začlenili do svého investičního vesmíru. Na druhou stranu CED Group prodal pouze necelou polovinu pozice (byť se jedná o úctyhodných půl miliardy korun) a očekávání postupného odchodu z Kofoly bude určitě část investorů držet i nadále stranou.

|

Titul |

Cena 25. 6. |

Odhady pro období 1 měsíc | Odhad pro období 6 měsíců | ||

|

Atraktivita *) |

Odhady **)

koupit/prodat |

Atraktivita *) |

Odhady **)

koupit/prodat |

||

| PHILIP MORRIS ČR | 14 960 | 60 | 4/0 | 20 | 2/1 |

| MONETA MONEY BANK | 76,5 | 40 | 4/0 | 10 | 2/1 |

| CETV | 87,5 | 40 | 4/0 | 20 | 1/0 |

| ČEZ | 556 | 40 | 4/0 | 20 | 2/1 |

| KOMERČNÍ BANKA | 916 | 40 | 3/2 | 50 | 4/0 |

| KOFOLA ČS | 318 | 20 | 2/0 | 10 | 1/0 |

| AVAST | 64 | 20 | 3/1 | 60 | 3/0 |

| VIG | 619 | 10 | 1/0 | 10 | 1/0 |

| ERSTE GROUP BANK | 908 | 10 | 2/1 | 0 | 2/2 |

| O2 C.R. | 254 | 0 | 1/1 | 10 | 2/1 |

|

Ukazatel |

Hodn.

25. 6. |

Průměr | Odhady**)

růst/pokles |

Průměr | Odhady**)

Růst/pokles |

| PRIBOR 3 měsíce | 0,93 | 0,92 | 0/2 | 1,13 | 2/0 |

| PRIBOR 1 rok | 1,16 | 1,14 | 0/2 | 1,25 | 2/0 |

| St. dluhopis 2.50/28 – výnos | 2,18 | 1,89 | 0/2 | 2,03 | 0/2 |

| Kč/USD | 22,172 | 21,88 | 1/1 | 21,83 | 1/1 |

| Kč/EUR | 25,935 | 25,60 | 2/0 | 25,20 | 2/0 |

|

Ukazatel |

Hodn.

22. 6. |

Průměr | Odhady**)

růst/pokles |

Průměr | Odhady**)

růst/pokles |

| PX | 1 064,12 | 1 068 | 4/1 | 1 087 | 4/1 |

| Dow Jones (USA) | 24 580,89 | 24 653 | 3/2 | 24 825 | 3/2 |

| NASDAQ (USA) | 7 692,82 | 7 465 | 2/3 | 7 395 | 3/2 |

| FTSE 100 (Velká Británie) | 7 682,27 | 7 633 | 1/4 | 7 951 | 4/1 |

| DAX (Německo) | 12 579,72 | 12 861 | 4/1 | 12 553 | 2/3 |

| Nikkei 225 (Japonsko) | 22 516,83 | 22 465 | 2/3 | 22 434 | 3/2 |

Poznámky: Uvedené odhady jsou nezávaznými názory investičních odborníků, které se mohou lišit od skutečného vývoje. Za tyto odlišnosti nepřebírají experti ani Kurzy.cz odpovědnost.

*) Atraktivita je vážený průměr doporučení jednotlivých expertů. Dosahuje hodnoty od +100 (rozhodně koupit u všech odhadů) do –100 (rozhodně prodat u všech odhadů). **) Koupit/prodat udává počet expertů, kteří doporučují uvedený cenný papír koupit (prodat) s ohledem na očekávaný vývoj v uvedeném období.

**) Růst/pokles udává počet expertů, kteří předpokládají, že daná hodnota v uvažovaném období vzhledem k aktuální hodnotě vzroste (poklesne).

Pravidelní účastníci: Michal Chrvala – Michal Blažek / BH Securities – Jiří Šimara, Tomáš Menčík, Lukáš Kovanda / CYRRUS – Jan Bureš / Patria – Martin Pecka, Patrik Hudec, Marco Marinucci / Generali Investments CEE, investiční společnost – Libor Stoklásek / GRANT CAPITAL – Jan Berka, Michal Šoltés / Roklen Holding – Aleš Charvát / UniCredit Bank Czech Republic and Slovakia – Jaroslav Brychta / X-Trade Brokers

Projekt BIG EXPERT organizuje a zpracovává společnost Kurzy.cz

![]()