Tajemství zakleté koruny

Česko má několik prvenství. ČNB je jednou z mála centrálních bank, které zvyšovaly své úrokové sazby. Díky intervencím a oslabování koruny se ČNB jako ústřední banka zasloužila o to, že se Česko z pohledu devizových rezerv dostalo na výsluní – ve své bilanci drží devizové rezervy ve výši překračující 60 % HDP. Nemá to ale pouze své potenciální výhody.

![]()

Něco to stojí, a koruna se stala méně citlivá na zvyšování úrokových sazeb. Nůžky mezi úrokovými sazbami v Česku a v zahraničí se rozevírají, fundamenty české ekonomiky nejsou špatné, a přesto koruna nijak neposiluje.

Zakletý kurz koruny

Česká ekonomika a trh práce se přehřívá, zaměstnavatelé nemají kde brát, je více volných míst než nezaměstnaných. Dosahuje-li česká ekonomika dlouhodobě vyššího hospodářského růstu, mělo by se to odrážet v kurzu koruny. Česká koruna se chová zvláštně. Krátkodobá korunová sazba činí dvě procenta, v eurozóně je obdobná sazba kdesi u nuly, a koruna nereaguje. Dlouhodobý trend posilování koruny, který býval dáván do souvislosti s reálnou konvergencí české ekonomiky k průměru zemí eurozóny, se zdá být jaksi narušený.

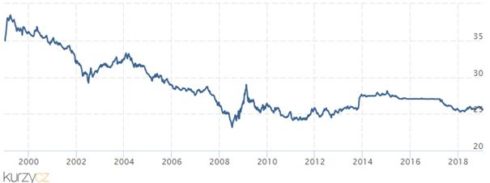

Obrázek 1: Dlouhodobý vývoj EUR/CZK. Zatímco do roku 2012 byl zřejmý trend posilující koruny, následný vývoj je spíš do boku.

Zdroj : Kurzy.cz

Z dlouhodobého hlediska se díky přibližování se k průměru zemí platících eurem počítá s konvergencí české ekonomiky. Také se říká, že v důsledku konvergence bude docházet k posilování kurzu české koruny k euru. Už se ale moc nehovoří o tom, že tato konvergence může probíhat jiným způsobem (tzv. kanálem), a to vyšší cenovou inflací v domácí ekonomice vyvolanou cíleným oslabováním koruny. Vyvstává otázka, jakými kanály bude konvergence probíhat, zda se přebytky nerozpustí v hospodaření ústřední banky a realizované měnové politice.

REKLAMA

ČNB jako ústřední banka v posledních letech na oslabování koruny vynaložila přes 2000 miliard korun. Tím že za nově emitované koruny nakupovala různé finanční instrumenty, její bilance se nafoukla. Takzvaný kurzový závazek centrální banky trval od listopadu 2013 do dubna 2017. Bylo tím vlastně ukázáno, že konvergence nemusí probíhat jen prostřednictví kurzu, ale že měnové autority malých otevřených ekonomik mohou při lpění na dogmatu cílování inflace používat devizových intervencí a vyvolávat inflaci – růst domácí cenové hladiny, při zmrazení kurzového kanálu.

Pachuť horkých peněz

Měnové kurzy malé otevřené ekonomiky, jako je ta naše, nutně zásadním způsobem ovlivňují právě horké peníze představující finanční toky směřující z jedné země do druhé. Dochází-li ze zahraničí k masivnímu přílivu peněz s krátkým investičním horizontem, jde o spekulace. Je-li dnes česká koruna významně překoupená, jak do ní v době intervenčního režimu tekly horké peníze, pak dnes existence těchto pozic posilování brzdí.

ČNB se jako ústřední banka a měnová autorita v době intervencí rozhodla garantovat kurz 27 korun za euro. Snahy udržet nějaký kurz národní měny nutně lákají spekulativní finanční toky. Příliv horkých peněz ale může být příležitostí k navýšení rezerv centrálních bank, a Česká národní banka je toho příkladem. Součástí spekulačního útoku na českou korunu bylo všeobecné očekávání, týkající se posilování kurzu koruny po skončení intervenčního režimu. Byla to snaha levně koupit koruny (za jedno euro dostat nějakých 27 korun), a později tyto koruny dráže prodat (např. za 25 korun dostat jedno euro).

Ti kdo související finanční přesuny realizují, se snaží profitovat z úrokových rozdílů, anebo ve snaze vyzískat něco z budoucích kurzových změn. Velké sázky horkých peněz jsou předzvěstí volatility a nevypočitatelnosti. ČNB jako ústřední banka díky své někdejší politice kurzového závazku naakumulovala devizové rezervy, které kurz české měny jistým specifickým způsobem ukotvují. Spekulanti stáli ve frontě, aby získali 27 korun za jedno euro s představou, že až koruna po ukončení intervencí posílí na 25 korun, něco na tom vydělají. V realitě jim ovšem tato sázka nevyšla, na eura se dnes stojí v dlouhé řadě, a tomu odpovídá i měnový kurz CZK/EUR.

REKLAMA

Trh s korunou není široký a hluboký a neumožňuje efektivní vstup a výstup z pozic. Pokud by se spekulanti rozhodli „sbalit kufry“ a s penězi spěšně utéci, odrazilo by se to do kurzu, při kterém by své pozice likvidovali. Spekulanti, kteří před ukončením intervencí vstoupili do korunových aktiv, se tak možná stali investory s delším časovým horizontem. Možná budou prostě vyčkávat a likvidovat pozice postupně.

Tajemství (ne)posilující měny

Na kurz koruny působí více faktorů, českým dluhem v zahraničí počínaje, a výkonností reálné ekonomiky konče. Samotnému posilování kurzu ale dnes brání i to, že ústřední banka ve své rozvaze drží gigantický objem cizoměnových cenných papírů představujících devizové rezervy a vysílá signály, že je prodávat nehodlá.

Obrázek 2: V době pointervenční překračuje objem devizových rezerv ČNB jako ústřední banky 60 % HDP, protiváhou v bilanci je měnová báze, úročená likvidita obchodních bank.

Zdroj : Ceicdata.com

Důsledky někdejšího oslabování koruny dodnes pociťuje každý, kdo chce nebo potřebuje směňovat koruny na eura – v každé transakci nějakou kapkou přispívá na ústřední bankou monetizovaný dluh financující nakoupená cizoměnová aktiva. Rovnovážná úroveň kurzu koruny se prostě intervenčním režimem pozměnila. Přirozená poptávka po korunách, vznikající z přebytků obchodní bilance, dokáže vykoupit „nadbytečné“ koruny až v řádu několika let.

REKLAMA

Od finanční krize, která zahýbala světem, uplynulo deset let. Česká ekonomika slušně roste, daří se více exportovat a obchodní bilance je v přebytku. Rostoucí mzdy, slušná spotřeba a rekordně nízká nezaměstnanost. Koruna by tedy měla posilovat a přehřátou ekonomiku brzdit, vždyť ve světě volně plovoucích měnových kurzů se přizpůsobování děje právě přes měnový kurz. Pokud by koruna zpevňovala, vývoz by se tím stával obtížnější (zdražoval by) a dovoz snazší (zlevňoval by).

Ve hře je ovšem dříve realizovaná konkurenční devalvace. Devizové intervence umožňují oslabovat domácí měnu, bránit se dovozům, a na druhé straně podporovat vlastní exporty. Když se ČNB jako ústřední banka rozhodla českou měnu oslabovat, zamíchala kartami.

V době předkrizové se Česko hlásilo k přijetí eura, nově se vstup do eurozóny dostal na druhou kolej. Ano, vlastní měna umožňuje flexibilitu, kdykoliv se nebude dařit, bude možné oslabovat měnu a podporovat exporty. Politika „ožebrač svého souseda“ není mrtvá. A tak si Česko si možnost používat konkurenční devalvace ponechá, ke vstupu do eura se nepožene.

Potenciální prameny posílení koruny

Stávající dlouhé pozice na koruně a udržení postoje ústřední banky týkající se neuvolňování svých pozic v cizoměnových aktivech mohou (a budou) posílení české měny brzdit. Koruna by tak mohla posílit, pokud by do již překoupeného trhu s korunou začal přitékat další spekulativní kapitál. Lákadlem měly být vyšší úrokové sazby, vyšší úroky zvyšující atraktivitu korunových aktiv – jenže spekulantům nejde jen o výši úroku, ale i kurzové riziko.

V realitě se ale dalších horkých peněz, které by přicházely ze zahraničí třebas v motivaci profitovat kupříkladu právě z úrokových rozdílů (úrokového diferenciálu) vzniklého růstem českých úrokových sazeb, nedostává. Proti hrají i vyhlídky na zpomalení světové ekonomiky. To by se prostřednictvím ochlazení zájmu o české exporty odrazilo i do domácí ekonomiky. Ve výsledku to znamená nezájem o navyšování pozic v malých otevřených ekonomikách, které budou v případě krizového vývoje první na ráně.

Alternativě by mohla ČNB začít ony devizové rezervy rozpouštět a rozprodávat. To by pak, ceteris paribus, vedlo k posílení kurzu koruny. Na straně druhé by při výprodeji devizových rezerv dostali zapravdu spekulace těch, kteří koruny ve velkém skupovali. Jejich zisky by byly zaplaceny z eráru, rozumějme k tíži hospodaření ústřední banky.

Okamžitá situace je nutně ovlivněna tím, že trh s korunou je úzký a mělký – to v principu přispívá k riziku volatility. Pokud dochází k odlivu horkých peněz, koruna znatelně oslabuje (a naopak). Pokud nedochází k devizovým intervencím ze strany ústřední banky, měnový kurz koruny hledá rovnováhu odrážející parametry české ekonomiky a vnější (ne)rovnováhu.

![]()