Text: Radovan Novotný

14. 12. 2020

Meziválečné Německo aneb tajemství (hyper)inflačního rozkladu

Zemře-li vrcholný představitel centrální banky, nastupují dopisy, intervence a zákulisní tahy. Jde o hodně. Zda se stát vydá cestou inflačního financování, zda zvýhodní některé zájmové skupiny, zda budou střadatelům znehodnoceny úspory.

![]()

Vždy, když byl chod státu financován „tištěním“ peněz, šlo čekat budoucí problémy. Upřednostnění inflační politiky, a třebas podpora exportů oslabováním vlastní měny, ovlivňovala rovnováhu a pnutí. Historie zná nejeden příběh, kdy k tomu došlo. Příběh německé hyperinflace je jedním z nich.

Před sto lety směřovala německá marka k peněžnímu rozvratu. Když nastoupila hyperinflace, v roce 1923 bylo zřejmé, že měnová reforma Německo nemine. Jakkoliv byla Říšská banka jako tehdejší instituce tamní centrální banky nezávislá, inflace se opět jednou dostala ke slovu.

Financování „tištěním peněz“, tíže zahraničního zadlužení

Důvodů a příčin na pozadí hyperinflačního rozvratu bylo několik. Prvním bylo někdejší odpoutání marky od krytí zlatem. Představa výhod, které přináší oslabování kurzu vlastní měny v podobě podpory exportů, se nakonec rozplynula. Byla to doba, kdy zlato představovalo ukotvení měny, před sto lety existovala doktrína, že navázání měny na zlato („kovová měna“) umožní udržet dlouhodobě stabilní měnu.

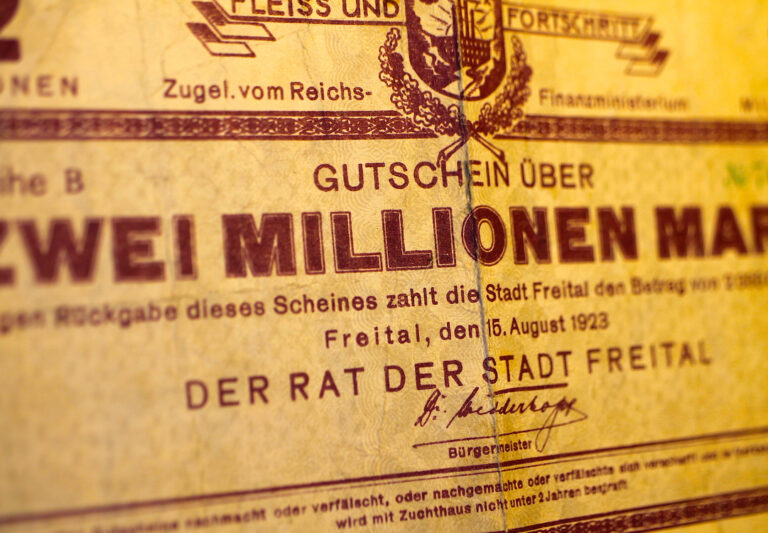

Obrázek 1: Hyperinflační rozvrat, kdy jsou úspory legálně odcizeny. Počty nul na bankovkách přibývají, stejně jako na cenovkách v obchodech. Reálná hodnota závazků a dluhů je umazána. Když se měnová inflace utrhne z řetězu a peníze přestávají plnit svou funkci, nastupuje hyperinflace.

Zdroj : Bing.cz

Jak tomu v měnové historii bývá, když teče do bot, pravidla se pozmění. Když už bankovní systém nepotřeboval k financování dostatečné krytí – nastoupilo neomezené inflační financování. Válka a chod výmarské republiky byl financován zadlužením, stát si půjčoval od své centrální banky. Zájmy státu byly ze strany centrální banky (tedy Říšské banky) vyslyšeny – mohlo se říkat, že vládní dluhopisy jdou na dračku, tyto se financovaly tištěním peněz.

REKLAMA

Neopomenutelné byly i vnější závazky, které Německo poražené v první světové válce tížily – válečné reparace. Šlo o vnější dluh, pro který se hledalo financování. Znamenalo to platby do zahraničí, které bylo nutné splácet v devizách nebo ve zlatě. Tyto finanční prostředky bylo možné získat jen exporty – prostě něco do zahraničí vyvézt a utržit potřebné devizy.

Jak splatit německé reparace po první světové válce?

Splaceno mělo být 122 miliard zlatých marek a po dlouhou dobu byl hledán model, který měl problém řešit. Různé zájmové skupiny tehdy prosazovaly různá řešení. Bankovním kruhům vyhovoval model, ve kterém by si stát půjčil v zahraničí. Úvěr by financovali američtí a angličtí investoři s tím, že by byl dluh splácen díky příjmu deviz z německých exportů. Představa byla taková, že by vznikla státem ovládaná monopolní firma pro export (podnik zahraničního exportu), jejíž tržby by směřovaly na splácení mezinárodní půjčky.

Jiný nápad spočíval ve vytvoření konsorcia, které by reparace splácelo věcnými dodávkami – třebas stroji nebo uhlím. Zde by se sdružili exportéři, zainteresovaní provizí. Tak jako tak bylo Německo schopno splácet jen díky tržbám svých exportů. Řešení bylo prosté, spočívalo v oslabování kurzu marky. Centrální banka emitovala marky, nafukovala svou bilanci a oslabovala kurz své měny. Exporty po přepočtu měnovým kurzem byly podpořeny kouzlem oslabení domácí měny. Domácí ekonomika ovšem trpěla inflací, bylo to směřování k (hyper)inflačnímu rozvratu.

Nulování úspor, odklon k reálným aktivům, nezájem o aktiva finanční

Inflační financování a neochota střádat v inflační měně nakonec průšvih vnitřního zadlužení odhalila v plné kráse. Nakonec nastoupil hyperinflační rozklad, ukázalo se, že když není kde brát, tam ani smrt nebere. Finanční aktiva denominovaná v inflační měně ztratila pro investory přitažlivost, nastoupil zájem o reálná aktiva a hmatatelné hodnoty. Nikdo nechtěl držet peníze, každý chtěl peníze rychle utratit, ještě za „nízké“ ceny. Oběžná rychlost peněz vyskočila.

Nakonec německá Výmarská republika ztratila kvůli prodlevám ve splácení válečných reparací a nekontrolované inflaci svou úvěrovou důvěryhodnost – vnější půjčka už nepřipadala v úvahu. Schopnost inkasovat devizy za realizované exporty, použitelné pro splácení reparací, byla podkopána. Nejen inflací, ale i vojenským obsazením Porúří, významné hospodářské oblasti německé ekonomiky.

Zřejmým dopadem byla neschopnost německých měnových autorit udržet kupní sílu marky jako měnové jednotky. Finanční kapitál, pohledávky denominované v inflační měně, byly inflací devalvovány a znehodnocovány. Dlužníci bohatli na úkor věřitelů, finanční kapitál i úspory se rozplynuly a zmizely.

Úvěry uzavírané s fixní úrokovou sazbou, stejně jako příjmy z úroků, zaostávaly za poklesem hodnoty peněz. Dlužníci své závazky splácely ve znehodnocených penězích – dlužníkům bylo odlehčeno. Tvrzení „marka je pořád marka“, inflace je pod kontrolou, už v životě lidí a firem neobstálo. Došlo i k rozpoznání toho, že daně i splátky je nutné indexovat o inflaci.

REKLAMA

Hyperinflace a měnová reforma: Vysmátí dlužníci a znehodnocení úspor

V roce 1922 pak roční inflace zrychlila na 1700 % (Kopper, 2006). Zúčtovávání přecházelo na dolar jako „tvrdou“ měnu. I vládě díky inflačnímu znehodnocení marky klesala reálná hodnota daňových příjmů, řešením tak byl přepočet splatných daní kurzem dolaru. Daně už nebylo možno zaplatit v původních markách, jejich kupní síla byla nenávratně znehodnocena.

Politická situace byla vážná, nastupovala radikalizace, došlo k pokusu o politický převrat. Opět jednou nastoupila nutnost napravit měnu, udělat restart a nastolit měnu novou. Dobovým měnovým standardem byla zlatá měna. Zastáncem této varianty byl Hjamar Schacht, později proslulý finanční a měnový stratég hitlerovské Třetí říše.

V roce 1923 se pak Schacht vyslovil pro založení nové centrální banky s mezinárodní účastí. Odpovídalo to dobovému standardu, kdy roli centrální („cedulové“, emisní) banky zastávala akciová společnost.

Schachtovou představou bylo, že vznikne centrální banka se zahraniční účastí – díky zahraničním vkladům do základního kapitálu bude tato banka disponovat dostatečnými zlatými rezervami. Tyto měly být základem pro zlaté krytí měny. Byl to dobový standard, uznávalo se, že zdravá měna je jedině ta, která je krytá zlatem.

„Každá jiná povede – a zvláště v naší hospodářské situaci – znovu k propadu“, měl napsat v jednom ze svých dopisů Schacht. (Kooper, 2006)

V realitě inflačního rozvratu a nemožnosti získat zahraniční úvěr byly ovšem možnosti získat investory pro vstup do nově konstituované emisní banky značně omezeny. Řešení v podobě marky kryté zlatem tedy řešením měnové reformy nebylo.

Marka žitná i rentová: Komoditní krytí měny jako pojistka přílišné peněžní zásoby

V oné době se hovořilo o převýdeji bankovek. Když se to s měnovým financováním přežene, nastupuje inflace. Právě krytí bankovek něčím hmatatelným mělo být pojistkou proti inflaci. V roce 1923 tak spatřila světlo světa představa marky kryté komoditou v podobě žita. Každoroční sklizeň této komodity byla dostatečná, což vytvářelo předpoklad, že by nová měna mohla být ukotvena právě k žitu.

REKLAMA

Hodnota žita jako komodity mělo ukotvit hodnotu či kupní sílu reformované měnové jednotky. Centrální banka by krytí měny opírala o finanční instrument v podobě výnosového listu reprezentujícího hodnotu jedné tuny žita (Rentenbriefe). Díky komoditnímu krytí by bylo inflaci učiněno zadost. Návrh na léčbu v podobě žitem kryté marky z řad těch, kteří inflaci umožnili, ovšem skončil na propadlišti dějin.

Nakonec zvítězila marka rentová. Byl to plán na měnovou reformu opírající se o výnosy z půdy, pozemkovou rentu. Půdy nepřibývá a výnosy z ní se daly očekávat krátkodobě či střednědobě stálé. Přechod k rentové marce měl zajistit Hjamar Schacht – měnový mág, který později proslul svými měnovými instrumenty používanými pro monetizaci vládního dluhu souvisejícího se zbrojením nacistického Německa.

Měnová reforma, restart se opíral o stanovení přepočítávacího kurzu – jeden bilion původních marek šlo proměnit za jednu marku rentovou. Spekulanti byli tímto kurzem zasaženi, aby se dostali k markové likviditě a uhradili splatné úvěry, museli Říšské bance prodávat dolary za nový kurz. Související spekulativní bublina splaskla, Říšská banka inkasovala zisky a zvýšila devizové rezervy o asi 200 miliónů RM (Kopper, 2006).

Konec konkurenceschopnosti oslabením měnového kurzu

Přechod od bezcenných marek k rentové marce znamenal nárůst nezaměstnanosti. Firmám se nedostávaly zdroje financování, investice byly omezovány, chyběl provozní kapitál. S nástupem pevné měny ztratily firmy svůj náskok vytvořený nízkými náklady vyplývající z oslabeného kurzu měny. Krátkodobé úvěry bylo možné získat za úrokovou sazbu v řádu několika desítek procent. Dlouhodobé úvěry se neposkytovaly.

Byl to boj s inflací. Krocení inflace znamenalo úvěrovou restrikci, recesi a nezaměstnanost. Centrální banka neposkytovala diskontní úvěry (nediskontovala směnky). Refinanční (repo) operace realizované centrální bankou na volném trhu v té době ještě nebyly. V potu a slzách byla inflace poražena. Schacht byl označován za „kata německého hospodářství“. Poklesly výrobní náklady, čímž se zlepšila konkurenceschopnost německého průmyslu.

Bankroty Schacht považoval za očistný proces: „Dejme tomu, že by v Německu existovalo 60 továren na automobily. Jsem toho přesvědčení, že potom by klidně 40 z nich mohlo uzavřít své brány, a přesto by se německému automobilovému průmyslu dařilo lépe, a poptávka po vozech by byla pokryta levněji, než je tomu dnes.“ (Kopper, 2006).

Zkrotit vládu a veřejné rozpočty nebylo jednoduché. Vysoké úrokové sazby bránily rozhazování, cizoměnové úvěry byly nedostupné. Měnová restrikce vyvolala tlak na utahování opasků. Kdo chtěl vycestovat do zahraničí, toho neminul poplatek ve výši tří měsíčních platů řadového úředníka.

Guvernér centrální banky, který věděl o neudržitelnosti a blížícím se průšvihu

V roce 1923, pět dní od vydání nových bankovek rentové marky, zemřel prezident Říšské banky. Šlo o cedulovou banku, mající monopol na emisi bankovek, obdobu dnešní centrální banky. Nastoupila politická a jiná jednání, dopisy, intervence a zákulisní tahy týkající se toho, kdo by se měl stát nástupcem čelního představitele centrální banky.

V zápolení o potřebné hlasy a podporu nakonec zvítězil právě Hjamar Schacht. Schachtův životopisec Christopher Kopper popisuje, co musel Schacht udělat pro to, aby funkci prezidenta centrální banky získal. Šlo o kompromisy, politický boj, praní špinavého prádla, lobbování, kompromisy i zájmy. Jde o hodně, centrální banka má zvláštní privilegia a svými obchody a tahy může způsobit značné nerovnováhy. Může být zneužita pro naplnění politických cílů nebo pro dobývání renty.

Na vrcholu své moci z úřadu doživotního prezidenta Říšské banky Schacht nakonec odstoupil. Je možné, že si byl vědom vnější nerovnováhy a narůstajících pnutí vyplývajících z dluhu v podobě válečných reparací. Musel tušit, že dříve či později to prostě rupne.

Když stát nemá na zahraniční dluh

Platební neschopnost Německa klepala na dveře – vnější zadlužení a závazky byly neufinancovatelné. Zápas o vnitřní a vnější rovnováhu nebyl jednoduchý. Šlo o to, co má mít přednost, co financovat, co stavět a budovat a čemu naopak financování upřít.

Třebas města a stát si měly utáhnout opasky a nepřijímat žádné zahraniční úvěry. Schacht se jako prezident centrální banky zahraničnímu zadlužování zuby nehty bránil. Nelze se divit, schopnost splácet do zahraničí válečné reparace a k tomu ještě splácet úvěry na spotřebu, bylo dlouhodobě nemožné. Když úvěr ze zahraničí, tak byl schválen jen na „produktivní“ účely, třeba výrobu, která dokáže ve výsledku přinést možnost získat devizy prostřednictvím exportů.

To jsme oklikou zpět u nepopulární Schachtovy deflační politiky. Ještě v roce 1925 byly úrokové sazby drženy vysoko, Německo zahraničním věřitelům slibovalo výplatu vyšších úroků z krátkodobých půjček. Úroková míra byla o pět procentních bodů vyšší než ve Spojených státech. Když přišla recese a úrokový diferenciál mezi německou markou a americkým dolarem byl jen jeden procentní bod, daly se tušit problémy. Přehřátá ekonomika a pnutí bylo předzvěstí problémů.

Schacht věděl, že Německo dokáže reparace stěží ufinancovat. Věřil v to, že se podaří vyjednat změnu, ale to se nedařilo. Nakonec za deset minut dvanáct z funkce prezidenta Říšské banky odstoupil, aby se později vrátil. To už ve službách Hitlera, na poli financování zbrojení. Schachtovy MEFO směnky, měnověpolitický instrument používaných v nacistickém Německu, je už ale dalším příběhem příštího měnového rozvratu. Toho poválečného, který opět jednou ukázal co inflace a neudržení nezávislosti centrální banky dokáže.

![]()