Zdaňování dividend ze zahraničí? Kdo nemá potvrzení o zaplacení daně v zahraničí, má smůlu

Abyste přijali dividendu ze zahraničí, tak ani zdaleka nemusíte obchodovat na exotických burzách a využívat služeb v ČR neznámých obchodníků. Stále více firem nabízí akcie k obchodování i na jiných burzách než těch domácích, a tím přiměřeně roste pravděpodobnost, že i více tuzemských investorů si nakoupí akcie firmy, jejíž sídlo není v ČR, ale někde v zahraničí. Navíc možnosti internetového obchodování dnes umožňují dosáhnout i na skutečně exotické firmy obchodované na exotických trzích. V takových případech znamená přijatá dividenda v řádech desítek amerických dolarů spíše problém než radost. Co s tím v blížícím se daňovém přiznání?

Hledejte smlouvu o zamezení dvojího zdanění mezi ČR a zemí plátce

Zjistíte-li například prostřednictvím svého internetového účtu, že vám z držby akcií na váš majetkový účet přitekla nějaká dividenda, tak byste měli postupovat prostřednictvím následujících kroků.

Prvním úkolem by mělo být identifikovat teritoriální daňovou příslušnost plátce. Plátcem není nikdo jiný než společnost vyplácející dividendu. Pokud tato firma sídlí například na Kypru, tak by měla mít kyperský daňový domicil nebo-li kyperskou daňovou příslušnost. Následovat by mělo hledání smlouvy o zamezení dvojího zdanění mezi ČR (daňový domicil tuzemského drobného investora) a příslušnou zemí, kde má plátce sídlo.

Smlouvy o zamezení dvojího zdanění má Česká Republika s většinou řekněme alespoň trochu známých zemí a pravděpodobnost, že zrovna vaše transakce ji bude podléhat, je dost vysoká. Jejich seznam i obsah můžete nalézt například na internetových stránkách ministerstva financí. Přestože nejsou tyto smlouvy příliš dlouhé (při troše času je lze poctivě přečíst za cca jednu hodinu), tak vám doporučím se soustředit zejména na článek 10, který se věnuje výhradně dividendám plynoucích od plátce z jednoho smlouvou vázaného státu příjemci ve státě druhém. Článek 22 nebo 23 smlouvy zpravidla popisuje metodiku vylučující dvojí zdanění a je neméně důležitým pro poplatníka.

Drobný investor by měl vědět, že obsah smlouvy o zamezení dvojího zdanění má přednost před obsahem tuzemské legislativy. Nebude překvapením fakt, že v tuzemsku tuto problematiku upravuje Zákon o daních z příjmů (konkrétně paragraf 38f. Ten se mimo jiné na obsah příslušné smlouvy odvolává.

REKLAMA

Tuzemský daňový rezident má povinnost zdaňovat v ČR celosvětové příjmy

Jako tuzemskému daňovému rezidentovi vám plyne povinnost zdaňovat v ČR své celosvětové příjmy. Bez ohledu na velikost přijaté dividendy ze zahraničí máte tudíž povinnost je uvést do daňového přiznání. V praxi to znamená, že i dividendu v řádech desítek amerických dolarů musíte do přiznání uvést.

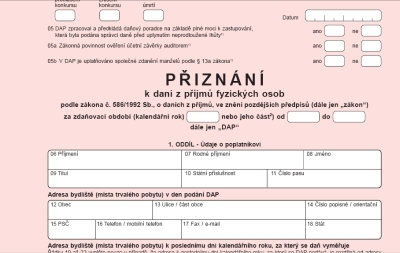

Při pohledu na formulář daňového přiznání určeného pro fyzické osoby za zdaňovací období 2009 je jasné, že dividendy ze zahraničí spadnou do přílohy číslo 3. Ta je na první pohled poměrně krátká. Je dobré se držet pokynů k této příloze, které jsou součástí každého listu. Dividendu ze zahraničí je nutné přepočíst na českou měnu. Pro drobné investory je nejlepší volbou jednotný kurz vyhlašovaný pro rok 2009 cca v polovině ledna 2010. Jeho hodnotu lze pro jednotlivé základní měny opět nalézt na stránkách MFČR.

Důkazní dokument – potvrzení zahraničního správce daně

Jako příjem ze zdrojů v zahraničí je nutné uvést dividendu v hrubé výši přepočítanou výše uvedeným způsobem na Kč. Následuje řádek č.322, kde mají poplatníci právo uvést výdaje související s dosaženým příjmem. Klíčový je řádek č.323, kde poplatník vyčíslí daň zaplacenou v zahraničí. Tím by nemělo být nic jiného než potvrzení zahraničního správce daně o jejím zaplacení a samozřejmě její výši.

To se může jevit jako problém a drobný investor by se měl připravit na to, že absence takového potvrzení může přimět tuzemského správce daně, že daň zaplacenou v zahraničí prostě neuzná a bude v tuzemsku zdaňovat celou dividendu, aniž by využil možnosti započtení. Je samozřejmě určitým otazníkem, jak bude postupovat tuzemský berní úředník v případě, že drobný investor společně s přiznáním a vyplněnou přílohou předloží pouze potvrzení obchodníka ohledně sražené daně. Podle mého názoru bude přístup striktní a takové potvrzení soukromoprávního subjektu nebude stačit. Drobní investoři by se měli o potvrzení zahraničního správce zavčas zajímat.

Solidní obchodník (samozřejmě musí znát jeho vlastní legislativu) by měl být tuzemským drobným investorům nápomocen a měl by jim poskytnout potřebnou asistenci. Spoleh na něj ovšem nemusí být stoprocentní. Lze očekávat, že bez potvrzení ze strany zahraničního správce daně nebude možné v zahraničí sraženou daň použít k zápočtu u nás. V takovém případě se bude muset drobný investor zdanit celou hrubou dividendu znovu. Pokud plynou dividendy z různých zemí světa, tak každá země původu si zaslouží v našem přiznání jeden samostatný list. Neslučujte tudíž dividendy z různých zemí do jednoho souhrnného listu.

![]()