Text: Radovan Novotný

15. 06. 2020

Tentokrát je to jiné? Pár století finančních pošetilostí..

Deset let býčího trhu taženého levnými penězi a financováním poskytovaným z měšce centrálních bank ukončila koronavirová pandemie. Nastupující recese má být jiná. Byl odvěký problém hospodářského kolísání vyřešen?

![]()

Z dnešního pohledu je hypotéza o korelaci, kterou popsal britský ekonom 19. století britský ekonom William Jevons (1835 – 1882) úsměvná. Šlo o vazbu mezi 10letým hospodářským cyklem a výskytem slunečních skvrn. Ovlivňuje-li aktivita slunce počasí a počasí ovlivňuje sklizeň, pak kolísání výskytu slunečních skvrn dopadá na kolísání hospodářství.

Řešení se hledá a nikdo neví

Dodnes platí, že pro to proč a jak ekonomické cykly vznikají, neexistuje jednoznačně uznávané vysvětlení. Hypotetických příčin je mnoho a různé školy je hledají v jiných vodách. Tak jako tak je pandemie COVID 19 je exogenním vlivem, podobně jako podobným vlivem mohou být přírodní pohromy, nečekané objevy, politické změny, války. Tyto vnější impulsy samy o sobě způsobují fluktuace a výkyvy.

Koronavirová pandemie kartami zamíchala. Mezinárodní měnový fond to popsal jako „Velké uzamčení“. Nastalo ochromení ekonomiky jak vládními opatřeními, tak chováním lidí, chránících se před nákazou. Tvůrci měnové politiky věštící pokles ekonomické aktivity rychle dospěly k závěru, že musí dosáhnout kompenzace. Prostě zvýšit a doplnit koupěschopnou poptávku.

Uvolnit měnové podmínky, stlačovat úrokové sazby a začít poskytovat financování. Nastal šok a do finančního systému je nutné dodat potřebnou likviditu. Zabránit panice, dostat peníze do rukou lidí firem a vlád. Zabránit zamrznutí úvěrování (credit crunch), předejít dluhové deflaci. Dluhy nesmí ztěžknout a dlužníci se nesmí dostat do problémů se splácením.

Uklidňující komentář situaci interpretuje, že se vlastně nic zásadního neděje. Ekonomiky se po nepříjemných „prázdninách“ vrací k „normálu“. V období prázdnin a dovolených přece k jistému „uzamčení“ také dochází, spotřeba zakolísá. Děje se to běžně a nikdo v tom nevidí problém – jde o plánované prostoje a výpadky, se kterými se počítá.

REKLAMA

Heslem doby se stává tvrzení „škrty se k prosperitě nedostaneme“, konjunkturní cykly dokážeme zvládnout a zkrotit. Prostě hoří a je nutné hasit. Pokud centrální banky a vlády dokáží poptávkový šok kompenzovat, mohou prý ekonomiky po velkém uzamčení dosáhnout rychlého zotavení. Když se podaří vyhnout poptávkovému šoku, bude prý vyhráno.

Vlády a centrální banky v roli zachránců

Po koronavirovém uzamčení nastoupilo zadrhnutí, se kterým se nepočítalo. Důsledkem byl šok – výpadek poptávky, odbytu. Ze dne na den došlo k odstavení produkčních kapacit. Ekonomickým fundamentům se ale nic nestalo, produkční kapacity stále existují.

Dnešní krize má být jiná. Politici a měnové autority slibují, že výkyvy hladce zvládnou a zajistí hladké přistání. Tržní ekonomika se prostě šokům v zásobování přizpůsobí, jen je prý zapotřebí přijmout adekvátní makroekonomickou politiku. Centrální banky mají být institucemi, které dokáží zajišťovat nominální stabilitu – může to být úroveň nominálního HDP, nebo třebas inflační cíl.

Stačí zdárně ovlivňovat inflační očekávání a budoucí vyhlídky. Když všichni uvěří, že bude existovat koupěschopná poptávka, budou chtít investovat a utrácet. Ve výsledku bude podpořen hospodářský růst. Nelze nepřipustit, že by mohla nastoupit dluhová deflace a situace kdy dluhy (z)těžknou. Vhodnou politikou je prostě nutné předejít tomu, aby příjmy kvůli krizi klesly a dlužníci měli problém se splácením.

Podobně nastupuje inovované bankovní financování kryté státními zárukami. Na takovém financování se podílí třebas i centrální banka. Žádné zadrhnutí úvěrování a situace, kdy dojdou peníze, credit crunch. Financování se díky státním garancím nemůže zadrhnout kvůli absenci bonitních dlužníků. Pokud se pak podaří udržet inflační očekávání, nastoupí rychlé zotavení ekonomiky.

REKLAMA

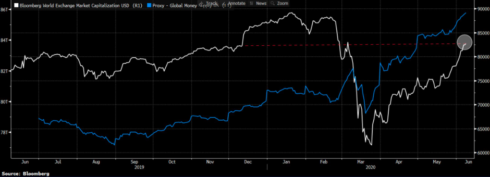

Zatímco rok 2008 měl být selháním měnové politiky, dnes má být všechno jinak. Nepřehlédnutelné jsou akce z centrálních bank zmírňující měnové podmínky – „pumpování likvidity do finančního systému“. A jiné to skutečně také je, zatímco reálná ekonomika čelí nebývalým nejistotám a neznámým, finanční trhy trhají nové rekordy.

Graf 1: Posuny v globální nabídce peněz (modrá) se odrážejí v tržní kapitalizaci světového akciového trhu (bílá). Centrální banky dodávající likviditu do finančního systému podporují ocenění akcií. Od dubna na akciích vládne býčí nálada a víra v růst cen.

Hospodářské výkyvy staré jako lidstvo samo

Bezměrný optimismus ovšem tlumí realita toho, jak se v různých dobách uplatňovaly různé teorie a různé hypotézy. Když se nakonec ukázalo, že tyto teorie nefungují nebo drhnou, nastoupily výklady jiné. Pohledy různých škol a teorií přinášely různá vysvětlení.

Již před 150 lety popsal francouzský statistik Clément Juglar (1819 – 1905) střednědobý hospodářský cyklus trvající sedm až jedenáct let. Vysvětlením měly být kolísající investice do fixního kapitálu, ovlivňující úroveň zaměstnanosti. Jak kolísají investice do strojů a zařízení, vzniká investiční cyklus. Zde vyvstává hypotéza, že jak se střídají období zvýšeného investování a zvýšeného opotřebení, hospodářství prochází expanzí, konjunkturou, kontrakcí, dnem a další expanzí.

V roce 1930 pak rusko-americký ekonom Simon Kuznets (1901 – 1985) identifikoval dlouhodobé cykly s periodou 15-25 let. Příčinou měly být změny v intenzitě výstavby, kdy dochází ke zpoždění mezi rozhodnutím investovat a výsledkem těchto investic. Dalším potenciálním důvodem vzniku delších cyklů je působení demografie. Lidé mají v průběhu životního cyklu výkyvy ve struktuře spotřeby, výdaje na vzdělání střídají náklady na zařízení domácnosti, péče o potomstvo, atd. Demografické anomálie, jako je baby boom, střídaný poklesem počtu narozených, pak formuje poměrně předvídatelný vliv působící na ekonomiku v průběhu času.

REKLAMA

Zmínit bychom mohli i „krátký“ hospodářský cyklus o délce asi 40 měsíců. Tento byl popsán britským statistikem a podnikatelem Josephem Kitchinem (1861–1932) před necelými sto lety. Vznikající cyklické výkyvy, související se změnami poptávky i nabídky, lze vysledovat typicky na trhu zemědělských komodit, jako je vepřové, bavlna nebo hovězí maso. Jak strana nabídky reaguje na ziskové tržní příležitosti, více se investuje. Po určité době je ovšem trh nasycen, a neprodaná produkce zůstává nahromaděna v zásobách.

Léčení cyklů a výkyvů nejen v dobách pandemických

Dnešní všeobecně akceptovaná hypotéza říká, že centrální banka může bezbolestně a udržitelně ovlivňovat nominální poptávku, může případný šok anebo výkyv kompenzovat – zajistit aby nominální poptávka (a tedy i nominální HDP) zůstala zachována.

V době koronavirové pak má hrát prim rozpočtová a úvěrová politika, která působí ve směru bránící snížení mezd a cen. Pro podporu tohoto přístupu se dodává, že centrální banky, které v minulé finanční krizi měnovou politiku agresivně uvolnily, se velké krizi a propadům vyhnuly. Unikly díky uvolněním měnových podmínek.

Když se třeba exporty zhroutily, mezeru zaplnila domácí poptávka podpořená uvolněnou úvěrovou politikou. Vedlejším efektem ovšem bylo, že kromě růstu soukromé spotřeby a investic pokračoval růst cen nemovitostí a jiných aktiv. Tyto ceny ale prý nehrají roli. Úkolem centrálních bankéřů by nemělo být, aby bubliny propichovali – jakkoli příliš uvolněná politika mohla k tvorbě bublin vést. Ano, i takové komentáře týkající se novodobého měnověpolitického náboženství existují. Podobně centrální bankéře ani centrální bankéře nemá zajímat struktura ekonomiky a specifické odvětvové problémy.

V jistých ohledech může soudobá politika centrálních bank připomínat to, k čemu došlo v 70. letech po zhroucení brettonwoodského měnového systému. Na nižší ekonomický růst a nezaměstnanost bylo reagováno uvolněním měnové politiky – potřeba zajištění více peněz, více úvěrů k profinancování vládních opatření na podporu ekonomiky.

Vše skončilo problémy s inflací. Samotné léčení dvouciferné inflace si vyžádalo razantní zvyšování úrokových sazeb a bolestný hospodářský útlum. Došlo i na realitní a jiné bubliny. Dozvuky v podobě otřesů bank a těžkostí dlužníků nebyly vůbec příjemné.

Konec hospodářských cyklů? Poručíme větru, dešti?

Jevonsovu hypotézu o vlivu slunečních skvrn na hospodářské kolísání jsme v úvodu zavrhli jako pošetilost. Podobně pošetilé se mohou ukázat i soudobé měnověpolitické experimenty. To, že se na jedné straně hromadí dluhy a závazky a na straně druhé rostou ceny aktiv, je neoddiskutovatelné. Připomíná to mnohé bubliny, které nakonec splaskly.

Tak jako tak se pátrání po důvodech výkyvů na poli peněz a úvěrování pojí se samotnými výkyvy hospodářskými. Nejstarší teorie hospodářského cyklu jsou asi ty, které hledají příčiny ve výkyvech zemědělské produkce. Tehdy role financí a financování nebyla podstatná. Na přelomu 21. století se podíl zemědělství na výstupech vyspělých ekonomik zásadně zmenšil na jednotky procent a pátrání v těchto vodách po příčinách kolísání by bylo poněkud pošetilé.

Soudobé centrální bankovnictví naopak roli financializace nade všechny meze zvyšuje. Snaží se finanční trhy adekvátně zregulovat, najít způsob jak poskytovat adekvátní financování. Podle potřeby vyhlazování hospodářského cyklu, prostřednictvím ovlivnění výnosů a rizik. Jde o oblast, ve které si na zodpovězení nejedné otázky počkáme.

Víra a náboženství a mantru moderní makroekonomie ovšem nestačí. To, že je objem kvantitativního uvolňování (QE) oproti minulé krizi násobně vyšší, je nepřehlédnutelné. Objem závazků narostl, na straně druhé ocenění některých aktiv postrádá smysl. A když cena postrádá smysl, nastupuje přídělový systém nebo jiná forma regulace.

![]()