28. 04. 2021

Novela zákona o ČNB: Větší dostupnost bydlení pro mladé přinese menší výnosy investičním bytům

Poslanecká sněmovna schválila 24. března 2021 novelu zákona o České národní bance. Kromě možností ovlivňovat operace na finančním trhu dostala ČNB pravomoc stanovit bankám, tedy komerčním subjektům, limity týkající se úvěrů na bydlení. Tento krok může mít významný dopad na realitní trh a snížit výnosy z investičních nemovitostí. Novelizace zákona nyní čeká na schválení Senátem České republiky.

![]()

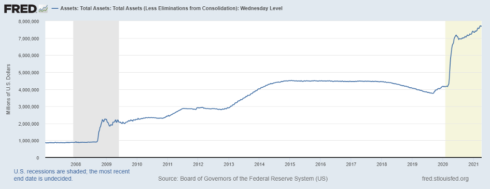

Předně je třeba říci, že postup, kdy dojde k regulaci operací komerčních subjektů na finančních trzích ze strany centrálních bank, není nic mimořádného. Tyto nástroje jsou používány již více než 10 let a slouží k ovlivňování celkové ekonomické situace dané země či zóny. Například Evropská centrální banka nebo americký Fed tyto operace používají od finanční krize v letech 2008 a 2009. V loňském roce je použily s nebývalou intenzitou, a i v letošním se k nim uchylují. Oficiální graf Fedu zobrazuje objem aktiv Fedu od 1. ledna 2007 do 7. dubna 2021. První skokové zvýšení při krizi let 2008 a 2009 a loňské skokové zvýšení plus plynulý růst od podzimu 2020 do dnešní doby jsou názorně vidět.

I v tuzemsku v souvislosti s koronakrizí přijal Parlament v dubnu 2020 dílčí novelu, která ale má omezení nejenom časové, ale i z hlediska kompetencí. Současná novela pravomoci, ale i nástroje rozšiřuje a je obdobou legislativy v jiných zemích, včetně pravidel pro činnost Evropské centrální banky.

Už ne jen doporučení, ale závazné nařízení

Novinkou právě schvalované novely zákona je také stanovení závazných podmínek pro žadatele o hypoteční úvěry, které na základě nařízení ČNB musí jednotliví poskytovatelé hypotéčních úvěrů dodržet. Jednou z nich jsou mírnější podmínky pro uchazeče do 36 let, konktrétně se jedná o zvýšení ukazatele LTV (podíl objemu hypotéky k ceně nemovitosti) na 90 % (původně 80 %), dále zvýšení o 5procentních bodů na 50 % ukazatele DSTI (výše splátek k měsíčnímu příjmu) a o zvýhodnění ukazatele DTI (celkově zadlužení k celkovým příjmům) o jednoroční násobek čistých příjmů, tedy na osminásobek.

REKLAMA

Jaké konkrétní dopady tedy novela bude mít?

Zjednodušení podmínek pro mladé lidi na získání hypotéčního úvěru navýší částku, kterou budou moci pro koupi vlastní nemovitosti získat. Vlastní bydlení se tak pro ně stane dostupnější, což bude mít přímý dopad na trh s nájemními / investičními byty. Menší zájem o nájmy bude mít za důsledek pokles výnosů investic do nájemních nemovitostí. Dále nesmíme zapomenout na ceny nemovitostí, které jsou výsledkem nabídky a poptávky. U mladých lidí se tedy vlivem novely zvýší poptávka po koupi nemovitosti (může mít vliv na rostoucí ceny realit), ale naopak sníží poptávka po pronájmu nemovitostí (což může mít dopad na snížení ceny nájemného).

Kombinace rostoucí ceny nemovitosti a zároveň klesající ceny pronájmu je pro investory nově vstupující na trh nemovitostí nejhorší možná varianta, která znamená klesající výnosy z investiční nemovitosti. Čím více lidí na zvýhodněné hypoteční úvěry dosáhne, tím silnější výše uvedené dopady budou. Navíc zvýšení poptávky po nemovitostech pro rezidenční bydlení dále zúží vhodnou nabídku prodávaných nemovitostí na již tak velmi omezeném realitním trhu. Výsledkem bude menší prostor pro výběr opravdu výnosové nemovitosti jako investice a také prodlužující se doba, než dojde k samotné koupi a následnému generování výnosů skrze pronájem.

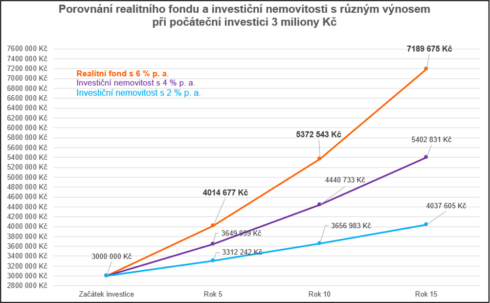

Nezamýšleným následkem novely zákona o ČNB na trhu s nemovitostí tedy bude zvýšený zájem o investice prostřednictvím realitních fondů. Zdůvodnění je jednoduché. Noví investoři do nemovitostí musí pečlivěji porovnávat poměr možného výnosu (zvyšující se ceny) a očekávaného rizika (malý zájem o nájmy a jejich pokles). Dalším aspektem je prodlužování doby, než investici (tedy nákup nemovitosti a její pronájem) zrealizují. Těm, kteří správně vyhodnotí možná rizika a zváží další možnosti na realitní trhu, vyjdou jako vhodná varianta právě nemovitostní investiční fondy. Fond garantující investorovi minimálně 6% roční výnos je za těchto podmínek pro velkou část z nich efektivnější a rychlejší investicí nežli přímá koupě investiční nemovitosti.

REKLAMA

Graf názorně ukazuje porovnání výnosu realitního fondu a různě výnosových investičních nemovitostí. Na horizontu 15 let investor po odečtení vstupní investice ve výši 3 000 000 Kč může v případě fondu získat cca 4 190 000 Kč, u nemovitosti s průměrným výnosem 4 % ročně cca 2 400 000 Kč a ten, který má nemovitost jen s 2% ročním průměrným výnosem, získá cca 1 040 000 Kč. Majitelé nemovitostí mohou ještě spekulovat na další výnos získaný prodejem nemovitosti. Ale aby „dorovnal“ výnos fondu, musel by první investor prodat nemovitost, koupenou za 3 000 000 Kč po 15 letech alespoň za 4 790 000 Kč a druhý dokonce za 6 150 000 Kč, tedy za více než dvojnásobek. U fondu se navíce jedná o čistý výnos nezatížený dalšími náklady. Investoři vlastnící nemovitost musí po 15 letech počítat s náklady na renovaci pronajímané nemovitosti, což dále sníží jejich celkový výnos.

Jan Dvořák, Head of Research Salutem Fund

![]()