Kvantitativní uvolňování: O co skutečně jde?

Uvolňování se v koronavirových dobách stalo novým sexy slovem. Vláda má uvolňovat opatření v boji s epidemií. Úřad ČNB naopak bude moci nastartovat uvolňování kvantitativní. Jak se to dotkne našich financí a peněženek?

![]()

Je tomu deset let, co centrální banky vyspělých zemí vyhlásily boj úsporám. Střadatele je zapotřebí po zásluze potrestat a dlužníky odměnit. Kdo si nepůjčuje a neutrácí, neroztáčí kola ekonomiky – a po zásluze má být potrestán. V nových podmínkách jsou a budou stále více trestáni konzervativní investoři – třebas ti, kteří nechtějí riskovat a investovali do dluhopisového fondu prvotřídních cenných papírů.

Podobně trestána bude diverzifikace uplatňovaná ve smíšených portfoliích. Aby pojišťovny a jiné finanční instituce prostředí nízkých úrokových sazeb zvládly, budou podporovány likviditou z měšců centrálních bank.

Na úročení vkladů zapomeňte, inflaci neporazíte

Pokud by víceprezidenti a guvernéři centrálních bank nalili lidem čistého vína, museli by říci: „doba úročených bankovních vkladů skončila“. Děkujeme, na úročení zapomeňte. My, emisní banky, dokážeme úvěrovat natolik a tak neomezeně, že vaše peníze a úspory vůbec nejsou zapotřebí. Přísloví „kdo šetří, má za tři“, nemá platit – ať nominálně, tak reálně po očištění o inflaci.

Byly doby, kdy platilo, že čím více dluhu má být financováno, tím větší bude úroková míra a odměna pro věřitele, investory. Pokud to vláda se zadlužováním přežene, dojde k vytěsňování. Zdroje, které by byly jinak k dispozici pro investice soukromé, vytěsní vládní útraty.

To vše ovšem s příchodem kouzla v podobě kvantitativního uvolňování změnilo – úvěrová politika centrálních bank sklon výnosové křivky zdárně (z)mění. Už i dlouhodobé úrokové míry mají být uměle stlačeny. Dlužníci mají být v nových dobách odměňování, střadatelé a investoři trestáni.

REKLAMA

S nízkými úrokovými sazbami roste chuť spotřebovávat. Proč spotřebu odkládat? Půjčit si lze levně. Ti, kdo odkládají a chtějí se zajistit na stáří, zjišťují, že se cosi porouchalo. Koupili byt, když byly ceny přemrštěné a všichni se tvářili, že je to normální. Snaží se spořit, ale záporná úroková míra z úspor ukusuje.

Česko není izolovaným ostrůvkem. I čeští střadatelé přispívají placením inflační daně z korunových aktiv. Na úroky z bankovních vkladů zapomeňte, výnosů v penzijních fondech se dočkat nemusíte.

Realita kvantitativního uvolnění

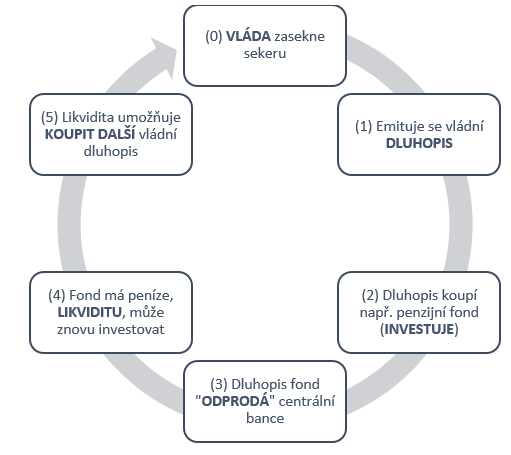

V dubnu roku 2009 jsme psali, že „Některé centrální banky začínají používat kvantitativní uvolňování, za nově emitované peníze nakupují státní dluhopisy.“. Kvantitativní uvolňování jsme přirovnali k praktice, kterými se centrální banky pokouší přinutit vykrmit husu – rozproudit zadlužování, tloustnutí. Stejně jako jsou husám do krku nuceně vtlačovány šišky z brambor a šrotu, ve finančním systému jsou z ústředí centrální banky do finančních institucí posílány nové úvěry.

Vykrmovaná husa netuší, že skončí na pekáči a vykrmované finanční instituce nepřipouštějí, že možná dříve či později pod vlivem uvolnění úvěrových standardů a řízení rizik skončí v problémech. Vysvětlování, že centrální banka zásadně kupuje se slevou, diskontuje, je nestranná, má slabinu. Tou je morální hazard.

Jde o přebírání rizika, které dříve nesly privátní finanční společnosti, respektive investoři či spekulanti. Rizika, která byla diverzifikována prostřednictvím smíšených portfolií. Do portfolií centrálních bank se dostává leccos. Když se dnes koupí něco potenciálně toxického, řešit se to bude za pět, deset let. Důsledky kvantitativního uvolňování se projeví v delším období.

Kvantitativním uvolňování, označovaném také jako „QE“ z anglického quantitative easing, se v minulé dekádě stalo součástí světa financí – financializace a bobtnání finančního sektoru.

Působení centrální emisní banky

Centrální banka disponující monopolem na emisi bankovek může (v měně, pro kterou disponuje ražebním monopolem) poskytnout teoreticky neomezené množství úvěrů. Když se toto úvěrování, financované z měšce centrální banky, utrhne z řetězu, končí to zmrazením vkladů anebo finančních instrumentů (Československo 1919, 1945), rozvratem měny a (hyper)inflací (Německo 1923) anebo měnovou reformou (Československo 1919, 1945, 1953).

REKLAMA

Při zúčtování se ukáže, že závazků bankovního systému je tolik, že jsou fiktivní. Novináři rádi v nadsázce hovoří o „tištění peněz“, centrální bankéři a finanční analytici se s oblibou opírají o krkolomnou změť pojmů a technikálií – dodávání likvidity, programy odkupů aktiv, odkupy úvěrových aktiv s diskontem.

Centrální banka neposkytne úvěr jen tak, chce něco do zástavy. Nemluví se ale o zástavě, nýbrž o „kolaterálu“ – finančním zajištění (z anglického financial collateral). Poskytuje se „likvidita“; nejde o úvěry, ale o „refinanční operace“. Jakkoliv je fungování centrální emisní banky v principu jednoduché, související teorie vytváří terminologii a technický popis, že to nakonec není pro obyčejného člověka z masa a kostí pochopitelné.

Už i v Česku se dočkáme kouzla velkoobjemových nákupů aktiv centrální bankou, dalšího nafukování její bilance. Před deseti lety se něco takového ještě nazývalo nekonvenční či neortodoxní úvěrovou politiku. Dnes se to eufemisticky pojmenovalo jako „program nákupu aktiv“. Bývalé vysvětlení „centrální banky pumpují peníze“ bylo umně nahrazeno tvrzením „centrální banka dodává likviditu“.

Za sto let se finanční trhy i nástroje centrálních bank změnily, přejmenovaly, proměnily a rozšířily. Základní myšlenka zůstala stejná, jde o inflaci, nadměrné financování z měšce centrálních bank. Pokud a když se to přežene, měna skončí (hyper)inflací anebo měnovou reformou.

Nové nástroje a instrumentárium pro centrální banky

Před deseti lety se toho moc o kouzlu kvantitativního uvolňování nevědělo. My jsme ho přirovnali k huse, která je vykrmována kalorický vydatnými šiškami, aby později tučná s podlomeným zdravím skončila na pekáči. Uplynula dekáda a vidíme důsledky. Finanční instituce, privátní banky byly vykrmeny, v podpoře čilého úvěrování z měšce centrálních bank jejich bilance narostly.

Úvěrové standardy šly stranou, důležitým se stalo (s)plnění plánu. Utéct konkurenci, využít situace, půjčovat, jak jen to jde. Likvidity je dost, zdroje jsou. Bilance privátních bank se nafoukly, finanční zdraví se zhoršilo. Začalo se říkat, že je zapotřebí pečovat o „finanční stabilitu“, třebas v ústředí stanovovat parametry pro hodnocení bonity žadatelů o úvěr.

Možná se dočkáme novinek. Úředníci a byrokraté kdesi v centru, budou rozhodovat o tom, jak se budou v privátních bankách opravovat bilance – to, které úvěry budou od privátních bank odkoupeny a ukryty za oponu bilance centrální banky.

V situaci, kdy může centrální banka nakupovat bankovní aktiva, např. úvěry, se bankovní systém zásadně proměňuje. Privátní banky mění své praktiky, s ohledem morální hazard ve smyslu privatizace zisků a socializace ztrát se může proměnit celý finanční sektor.

Kdykoli centrální emisní banka nakoupí dlouhodobé cenné papíry, vysílá do systému nové úvěry. Vzniká nový dluh – závazek centrální banky vůči držiteli cenného papíru. Výsledek je zřejmý, vlády nemají problém své dluhopisy prodávat. Vlády si budou moc snáze a levněji půjčovat. Na pozadí budou stát i zbrusu nové koruny, eura, dolary, nebo třebas maďarské forinty, emitované centrálními bankami.

Zombie firmy, zombie investice a zombie finanční systém

Existují různé firmy. Finančně zdravé i nemocné, firmy vydělávající i prodělávající. Existují ale i společnosti, které nejsou ani mrtvé, ani živé. Jsou „zombie“, živořící a přežívající. Nejsou produktivní a životaschopné, ale do insolvence se nedostanou – nad vodou je drží levné financování.

Nějak fungují a inkasují i nějakou hotovost v podobě tržeb. Po pokrytí nákladů, jako jsou mzdy, režie, leasing anebo nájemné, už toho moc nezbývá. Hovoří se o „zombie firmách“, fenoménu, který do ekonomických slovníků vstupuje souběžně s „kvantitativním uvolňováním“. Naším pohledem jde o zakrmenou husu, která ztučněla a lapá po dechu.

Dluh tíží, rentability se nedostává. Nad vodou to vše drží nízké úrokové sazby, se splácením jistiny se už ani nepočítá. Předobraz vidíme v Japonsku. Tamní bankovní systém usilovně podporuje a nad vodou udržuje slabé firmy – ztučnělé, nezdravé, ale přežívající ekonomické subjekty.

Japonské privátní banky mohou vesele prodělávat, levné peníze a úvěry a dodávání likvidity z měšce centrální banky je drží nad vodou. Leccos platí občan reálně záporným úročením. Držitelé japonských jenových aktiv by mohli povídat, kolik za bezpečí a jistotu platí.

Podle proklamací se napříč minulou dekádou hovořilo o tom, že centrální banky budou neortodoxní financování ukončovat. Svět se měl vrátit do „normálu“. Ukazuje se ovšem platnost úvahy československého národohospodáře Jaroslava Macka. Ten při ohlédnutí na měnový rozvrat před téměř sto lety použil příměr naředění polévky – pokud se to s ředěním přežene, není cesty zpět (šlo o kritiku Rašínovy deflační politiky).

Dnes už se nikdo ani nepozastavuje nad tím, že centrální banky úvěrují v miliardových sumách každý měsíc. Prý se s tím přestane, až se inflace a výhled růstu vrátí na uspokojivou úroveň. Národohospodáři minulého století by se asi divili. Jejich představy o tom, že je zapotřebí zabránit „převýdeji bankovek“, že je nutné cedulovou banku (tehdy se takto označovala centrální emisní banka) v emisi peněz limitovat a oddělit od politického vlivu.

Evropská centrální banka poskytla úvěry za několik bilionů eur, Česká národní banka za nějaký ten bilion korun, a nic se zdánlivě neděje. Tedy kromě takové drobnosti, že úroky v bankách vymizely – na spořicí účet i termínovaný vklad lze zapomenout. Uvolněná úvěrová politika se odrazila v cenách nemovitostí, a dluhu, který za tím vším stojí.

Nověji lze očekávat ještě více žalostnější výnosy peněz (kapitálu) odloženého na stará kolena. Ano, kvantitativní uvolňování ukusuje kupní sílu finančních aktiv, které stojí v pozadí. Historie se opakuje, polévka je opět ředěna.

V pohádce O Smolíčkovi se vypráví, že „jen dva prstíčky tam strčíme, jen co se ohřejeme, hned zase půjdeme“. Smolíček naléhání, prosbám a stížnostem podlehl. Nejprve to byly dva dlouhé prsty, pak celá ruka, až byly dveře rozraženy.

Dočasné praktiky centrálních bank po ohřátí a možná i přehřátí ekonomik neustoupily, neustupují a už ani neustoupí. Není cesty zpět, úrokové sazby se nemohou zvýšit, zombie firmy, jejich finance, stejně jako financování bank, států a leckoho jiného by to nerozchodilo.

![]()