V předchozím článku Jak se také utváří mínění klientů jsem předložil pohled na produkt penzijního připojištění z hlediska významu státní podpory (SP).

Dnes se pojďme podívat na další hojně využívaný prodejní argument z řad zprostředkovatelů – nezdanitelnou část základu daně, nebo-li odčitatelnou položku.

Zákon o daních z příjmů (ZDP) ji definuje v §15 odst.5). Penzijní fondy tuto skutečnost samozřejmě hojně využívají právě na sklonku roku jako podpůrný, ne-li hlavní, prodejní argument pro bonitnější klienty.

V diskusi k minulému článku zazněl názor, že vyšší úložky, které umožňují si snížit základ daně, posunou výnosovou křivku penzijního připojištění o pár bodů nahoru. Je tomu opravdu tak?

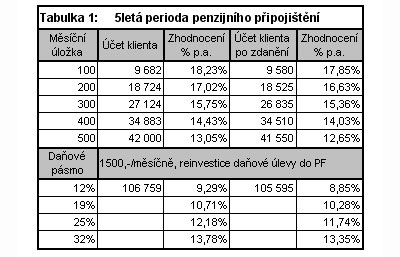

Abychom mohli provést srovnání je třeba vyjít z výnosnosti a to na různých časových periodách – 5let, 15let, 30let. Vše důležité je v následujících tabulkách (kliknutím obrázek zvětšíte):

|

Je uvažováno zdanění jednorázového vyrovnání ve výší 15% dle §36 odst.2) písm c) ZDP. Reinvestice znamená, že částku, kterou klient získá v dubnu kalendářního roku na daních zpět, použije jako vklad v následujících měsících. Výpočty odpovídají předpokládanému ročnímu zhodnocení ve výši 3% ze strany penzijního fondu.

Podíváme-li se na zhodnocení penzijního připojištění pro jednotlivé měsíční úložky (100Kč až 500Kč) na všech časových periodách, získáme jasný přehled o tom, jak peníze pracují.

Kliente, čím více a déle spoříš, tím klesá efektivita. O tom byla zmínka již minule, teď to máme v číslech. A co tedy vliv daňových úlev?

Klienti z 1.daňové skupiny si na krátké, pětileté periodě podstatným způsobem ředí výnosy. Na delších klesá vliv SP a proto pokles výnosů vlivem daňových úlev má nižší hodnoty.

Obdobně tomu je i u klientů z 2. daňové skupiny, logicky je propad výnosů mírnější vlivem o něco vyšší daňové úspory.

Pro účastníky penzijního připojištění ze 3. daňové skupiny lze využívání daňových úlev označit za neutrální, kromě pětileté periody, kde také dochází k ředění. Vysvětlením je převažující vliv SP ( 150,- Kč SP z vkladu 500,- činí 30%) nad daňovou úsporou 25%.

Na delší periodě klesá podíl vlivu SP a projevuje se reinvestiční efekt daňových úlev. Hranicí je v našem případě 10ti letá perioda penzijního připojištění s výnosem 7,43%. Poté převažuje vliv daňového efektu avšak v minimální výši, viz. tabulky 2 a 3.

A konečně poslední, čtvrtá daňová skupina – zde dochází skutečně ke zvýšení výnosů a to i na krátké, 5ti leté, periodě. To si lze potvrdit úsudkem, že zatímco SP z 500,-Kč činí 30% (150,-Kč), daňová úleva dosahuje 32% a tedy výnos o něco málo zvyšuje.

Na delší periodě však vždy dochází k poklesu výnosu v čase vzhledem ke konzervativní správě peněz. Proto na 30ti leté periodě se jedná o zvýšení výnosu o několik bodů, bazických bodů. Tolik tedy odpověď na otázku z úvodu článku.

Je tedy rozumné, chtít využívat daňové úlevy? To je zcela individuální a mělo by se přitom přihlédnout zejména k časové periodě neboť ta je velmi důležitá.

Ještě loni mohl klient realizovat na jednoleté časové periodě dva daňové odpočty v plné výši a to v souladu s tehdejším §15 odst. 9) ZDP. Současná právní úprava toto již neumožňuje, ale lze využít ustanovení §38g odst.2).

Před vstupem do penzijního systému bychom měli uvážit otázku stability sektoru, a to v přímé souvislosti s takřka nulovou likviditou peněz. Dále – výše uvedené výnosy podléhají ještě inflaci, klient nemá možnost zasahovat do systému. Ke zvážení je také možnost daňové pasti, neboť zákony se v čase mění a pokud podle nich nemohu spravovat peníze, podstupuji daňové riziko.

S nadsázkou bych to přirovnal k vlaku, do kterého nastoupíte v dobré víře, že vás odveze do cílové stanice. Nevíte, kdo a jak jej řídí, jak se změní během cesty dopravní předpisy, kudy přesně pojede.

Čím kratší dobu v něm jste, tím máte větší šanci na profit. Cestovat po celou dobu první třídou může být sice pohodlné, ale také dost nákladné. V každém případě, pokud Vás vlak doveze do cílové stanice, počítejte s tím, že za vystoupení se platí. A já se ptám: "Nebude ta cesta drahá?" O tom to celé je.

Doporučení tohoto produktu, byť se na první pohled zdá být velmi jednoduchý a výhodný, by měl správný poradce zvážit stejně pečlivě jako rozhodnutí využívat daňové úlevy.

Někteří zprostředkovatelé prodávají penzijní připojištění přes konečnou částku, kterou bude mít účastník na účtu. Na 30ti leté periodě při 1500,-Kč měsíčně je to 900tis.

To si může také klient s průměrným příjmem vyložit také tak, že si řekne: " Tak a teď mám o penzi postaráno." Bude mu to však stačit? Na jak dlouho? I o tom může být další článek, abychom měli reálnou představu. Přeji Vám krásný adventní čas.

![]()