K napsání článku mě přiměl příspěvek Dušana Šídla "Náklady penzijních fondů" a diskuse k článku Jana Lenera – Taky prodáváte "výhody"?

V reakcích zaznělo, že finanční gramotnost národa je nízká a myslet si, že bude v blízké době výrazně lepší, je utopie.

Něco na tom jistě bude, neboť není zájem a tedy ani důvodu lidi vzdělávat, vždyť kdo by to dělal. Pojišťovny? Banky? Zprostředkovatelské firmy?

Doufám, že mnohým z nás na tomto serveru je již dávno známou věcí, že každé takové zájmové seskupení, sdružení či asociace, slouží především k hájení vlastních zájmů, včetně související legislativy.

Co třeba novela 47/2004Sb.? Jistě se shodneme, že zájem finančních institucí je dosti odlišný od zájmů klientů. Stěží lze tedy očekávat řezání vlastní větve.

Lidé se naučili vnímat informace, kterých je díky marketingu dnes podstatně více než dříve, ale přijde mi, že zapomínají se nad nimi zamyslet.

Nedávno přišel klientovi dopis z penzijního fondu (PF), kde je mu sděleno, že zhodnocení připisované za rok 2005 činilo spolu se státním příspěvkem (SP) v průměru 8,23% a patřilo k nejvyšším mezi penzijními fondy.

Když ponechám stranou ono slovo "nejvyšší", co si asi klient pomyslí po přečtení takové věty? "Safra, to je dobré", či "to nám, ale ten Novák dobře poradil, vždyť na termínovaných vkladech nedostanu ani 1%!"

I takováto informace začíná utvářet mínění klienta, který pak může lidem kolem sebe říkat, že mu penzijní fond zhodnotil finance o víc jak 8% za rok.

Z pohledu PF nelze mnoho namítat, informuje své klienty, což mu ukládá zákon a každá taková informace musí dostat v dnešní době i patřičnou PR fazónu.

Tak to dnes chodí, nelze očekávat, že PF sdělí účastníkovi i další písmena z abecedy penzijního připojištění.

Řekněme si tedy o písmenu A: Škoda jen, že dopis od PF neobsahuje také tabulku zhodnocení včetně SP za minulé roky. Asi by to bylo zajímavé – pro klienta.

Ten by totiž zjistil, že v prvním roce činilo zhodnocení jeho prostředků přibližně 50%! A každým dalším rokem se stále snižuje a snižuje… na současných cca 8%.

Možná by pak klient zašel za panem Novákem a chtěl vědět další informace, o kterých se pan Novák nezmínil.

Písmeno B, viz. výše, nám sděluje PF s patřičnou PR fazónou sám, tak se podívejme na písmeno C, které by mohlo znít takto:

"Vážený kliente, tak jak je systém nastaven, bude procentuelní zhodnocení Vašich financí v následujících letech dále klesat. Bohužel s tím nemůžete nic dělat."

Na otázku proč je odpověď zřejmá. Je to vlivem růstu peněz na Vašem účtu, čímž dochází k ředění významu státního příspěvku.

Podívejme se na jednoduchý demonstrativní příklad: Klient si ukládá k PF a) 100,-Kč měsíčně, b) 500,-Kč měsíčně. Jaký vliv mají SP?

Tabulka 1: Měsíční příspěvek klienta 100,-Kč

|

Tabulka 2: Měsíční příspěvek klienta 500,-Kč

|

Předpokládané roční zhodnocení PF ve výši 3% p.a.

Zajímavé je, že PF mají svoji reklamu postavenu právě na SP, ač jak vidíme jejich význam v čase klesá a naopak roste význam vlastního zhodnocení finančních prostředků od PF. Z dlouhodobého pohledu jsou tyto výnosy právě rozhodující, neboť na jednotlivých účtech klientů jsou naspořeny podstatně vyšší částky než tomu bylo na začátku. Tak se pojďme podívat na písmeno D – jakého zhodnocení dosáhly PF v uplynulých letech (bez započtení vlivu SP).

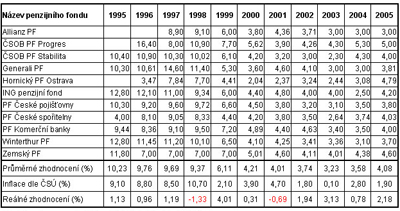

Tabulka 3: Zhodnocení prostředků účastníků penzijního připojištění v penzijních fondech za období 1995-2005

|

Písmeno E by mohlo znít třeba: kolik činí reálné zhodnocení (bez započtení vlivu SP)? To vidíme z předchozí tabulky č.3.

Povšimněme si, reálných výnosů v letech 1998 a 2001. V těchto letech byly reálné výnosy záporné, tj. zhodnocení od PF bylo nižší než inflace v příslušném roce.

Podíváme-li se na sektor penzijního připojištění s určitým náhledem uplynulých 11 let, zjistíme, že peněžní prostředky byly za celé toto období zhodnoceny o 69,3%, vlivem inflace však byly reálně zhodnoceny o 14,37% a započtením srážkové daně ve výši 15% na výnosy z penzijního připojištění se dostaneme na konečné zhodnocení 12,21%. Tomu odpovídá reálné roční zhodnocení 1,05%. Myslím, že toto číslo je už k zamyšlení.

Úsudek o produktu penzijního připojištění jako nástroje k tvorbě rezervy na důchod ať si udělá každý sám.

Pokud někdo dospěl k názoru, že jsem proti PF, tak nikoliv. Ovšem i tento produkt je vhodný jen pro někoho.

Čím více se klient blíží k hranici věku 55let, tím se pro něj stává penzijní připojištění výhodnějším (i ve srovnání se stavebním spořením).

Paradoxně by tomu mělo být naopak, mělo by motivovat právě mladé lidi. Na závěr jen poznamenávám, že v článku nebyla zmíněna daňová oblast tohoto produktu. O tom třeba příště.

![]()