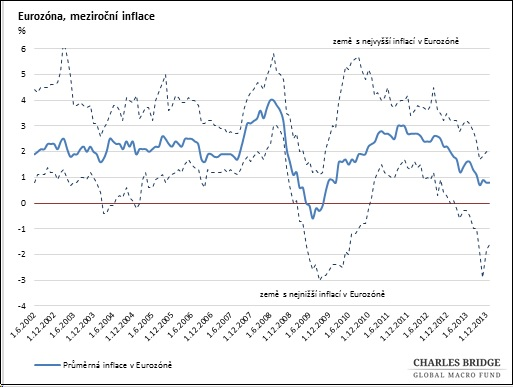

Eurostat vydal aktualizované měření inflace v eurozóně. Roční změna cen na úrovni 0,8 % je extrémně nízká hodnota a pod psychologickou hranicí 1 % se pohybuje již od října minulého roku. Inflace v eurozóně je dokonce aktuálně nižší než v Japonsku, a tak mezi investory roste přesvědčení, že eurozóna reálně balancuje nad propastí deflace.

K velmi slabým inflačním tlakům vede v první řadě silné euro, které se pohybuje na dvouletých maximech. Jedním z důvodů pro růst eura je rozdíl v úrokových sazbách mezi USA a eurozónou. Evropské banky kontinuálně splácejí mimořádnou pomoc LTRO, kterou dříve obdržely od ECB, a snižují tak množství dostupných peněz na mezibankovním trhu. Méně volných peněz pak zvyšuje efektivní úrokové míry.

Zatímco v USA stále centrální banka pumpuje do systému 65 miliard nových dolarů měsíčně, v Evropě dochází naopak ke stahování peněz – krátkodobá úroková míra EONIA se za poslední tři měsíce vyšplhala z 0,08 % na 0,16 %. ECB tedy dovolila při padající inflaci nelogické utažení měnové politiky.

Dalším faktorem nízkého růstu cen je slabá domácí poptávka, která je zapříčiněna nízkým růstem mezd a také procesem oddlužování. Domácnosti i firmy stále preferují splácení starých dluhů, což signalizuje, že reálné úrokové míry jsou pro mnoho zemí nastaveny příliš vysoko. Růst úvěrů je přitom typický předpis pro zvýšení poptávky v ekonomikách, které čelí pomalejšímu růstu platů.

REKLAMA

Mzdy i přes postupné oživení evropských ekonomik stále stagnují, neboť extrémní přebytek volných pracovních sil vede k nízkým tlakům na zaměstnavatele, aby zvyšovaly platy. A jak se ukázalo v posledních dvou dekádách v Japonsku, strukturální změny ve mzdách mají hluboké deflační tlaky do ekonomiky a později je velmi těžké je vymýtit.

Cesta k evropskému QE otevřena

ECB se v minulosti vyjádřila, že pokud deflační hrozba přetrvá, bude velmi rázně jednat. Centrální banka má výběr nyní z několika možností. Další snížení úrokových sazeb z 0,25 % na 0,10 %, nastolení záporných depozitních sazeb či ukončení sterilizace nákupu vládních dluhopisů, a tedy efektivního zavedení programu tisku peněz – QE.

ECB byla prozatím nečinná a pouze přihlížela kontinuálnímu kolapsu v inflaci a propadu nových půjček, to vše za současného růstu nezaměstnanosti a rekordně rostoucích špatných úvěrů na periferii eurozóny. Pokud by jestřábi v ECB dál pokračovali v odmítání uvolněnější měnové politiky, dočkáme se brzy naprostého kolapsu v inflačních očekáváních. V takovém případě se deflace zabuduje do chování spotřebitelů a na jakoukoliv akci bude příliš pozdě.

Dostáváme však pozitivní signály o změně smýšlení na klíčových rozhodovacích postech, neboť v pondělí německá Bundesbanka prohlásila, že je otevřena otázce ukončení sterilizace měnových operací. To v praxi znamená, že ECB může kupovat z trhu vládní dluhopisy a nemusí peníze dodané do trhu zpátky vysát a blokovat. Prohlášení Bundesbanky tedy naznačuje, že budoucí kroky ECB povedou právě cestou zavedení QE, což by mělo pevně ukotvit sazby peněžního trhu blízko nuly a dále uvolnit měnovou politiku.

REKLAMA

Bude QE efektivní?

Myslíme si, že QE bude v Evropě méně efektivní než v USA, přesto svoji významnou roli sehraje. Klíčový kanál vidíme skrze slabší měnu a následně silnější exporty. Evropská ekonomika není tolik citlivá na změnu ve výnosové křivce jako USA, kde dluhopisový trh i sekuritizace jsou mnohem více rozvinuty.

V Evropě hrají klíčovou roli ve financování stále banky a ty budou rozhodovat o tom, zda levnější peníze do ekonomiky pustí. Pokud by ECB chtěla skutečně rozhýbat ekonomiku, mohla by se inspirovat u Bank of England a jejích cílených programů pro podporu úvěrování malých a středních podniků, což jsou ve finále motory ekonomického růstu.

Autoři jsou členové Investičního výboru Charles Bridge Global Macro Fund.

Článek vyšel na serveru Proinvestory.cz

![]()