Fond-show: Conseq Repofond

Ukládá peníze u ČNB za repo sazbu (aktuálně 7 % p. a.). Ideální nástroj pro zhodnocení krátkodobé až střednědobé likvidní rezervy.

![]()

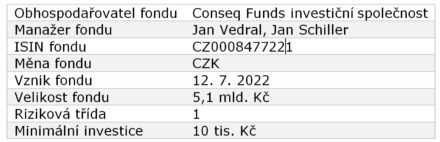

Základní údaje

Investiční strategie

Conseq Repofond je v zásadě fond peněžních trhů. Vznikl jako reakce na vysoké úrokové sazby. Má sloužit pro konzervativní zhodnocení likvidních prostředků.

Investuje především do vkladů a reverzních repo operací, jejichž výnos se odvíjí od dvoutýdenní repo sazby ČNB. Zjednodušeně řečeno ukládá peníze u ČNB vždy na dva týdny za tzv. repo sazbu. To je základní úroková míra, kterou vyhlašuje Česká národní banka. Od konce loňského června ji drží na 7 %.

Když odečteme náklady na správu fondu ve výši 0,36 % a pětiprocentní daň ze zisku fondu, měl by se v současné situaci čistý výnos pro podílníky fondu dostat zhruba na 6,25 % p. a.

REKLAMA

Když ČNB posune úrokové sazby nahoru či dolů, adekvátně se to samozřejmě promítne i do výnosů fondu, podobně jako do úroků nabízených na spořicích účtech v bankách.

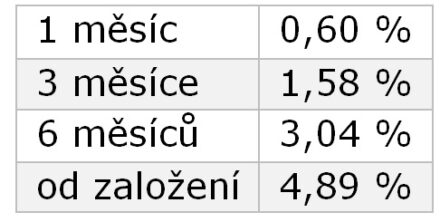

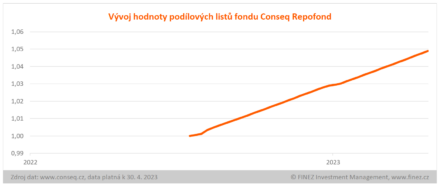

Historické výnosy

Conseq Repofond vznikl teprve v červenci loňského roku. Od založení zatím vydělal investorům necelých 5 %. Na roční periodě by se při současných úrokových sazbách měl čistým výnosem dostat lehce přes 6 %. Tomu odpovídají i historické výnosy na měsíční, tříměsíční či šestiměsíční periodě.

Historický vývoj hodnoty investice

Rizika spojená s investicí

Conseq Repofond je zařazen do první rizikové třídy ze sedmi označující nejmenší možné riziko. Jen několik málo fondů v ČR má tuto nejnižší rizikovou třídu. Jedná se vždy o fondy peněžních trhů, jejichž strategie je obdobná, investují do krátkodobých státních dluhopisů, státních pokladničních poukázek, nebo využívají reverzní repo operace s Českou národní bankou.

REKLAMA

O žádné investici nejde říct, že je bezriziková. Conseq Repofond můžeme ale označit za ultra konzervativní investici. Vždyť co může být bezpečnějšího, než mít uložené peníze u České národní banky.

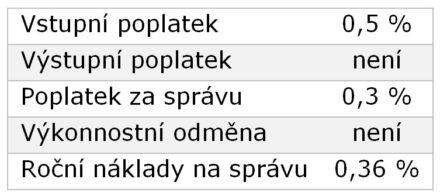

Poplatky spojené s investicí

Vstupní poplatek je dle statutu fondu a ceníku Consequ standardně účtován ve výši 0,5 % z čisté investované částky. Nicméně zprostředkovatel může investorům poskytnout slevu nebo vstupní poplatek zcela odpustit.

Výstupní poplatek žádný účtován není. Likvidita investice je týdenní. Conseq Repofond má týdenní frekvenci oceňování, obchodní den je vždy každé úterý.

Za správu fondu si Conseq strhává roční manažerský poplatek ve výši 0,3 % z objemu spravovaného majetku. Celkový dopad ročních nákladů na správu fondu je vyčíslen na 0,36 % p. a., což z něj dělá jeden z nejlevnějších fondů v ČR vůbec.

Závěrečné hodnocení

Conseq Repofond je mladší bráška fondu Conseq depozitní plus, o kterém jsem v seriálu fond-show psal před rokem. Ten obdobným způsobem funguje již čtyři roky, ale je určen pouze pro kvalifikované investory. Loni v létě se Conseq rozhodl nabídnout stejnou možnost i drobným investorům, proto založil Conseq Repofond.

Doporučený investiční horizont pro investici do tohoto fondu je obecně minimálně jeden rok. Ale není problém z něho v případě potřeby vybrat peníze dříve. S týdenní likviditou ho lze využít jako alternativu spořicímu účtu. Neměl by sloužit pro uložení provozních peněz, nemá smysl ani jako dlouhodobá investice, ale velmi dobře dokáže posloužit pro zhodnocení krátkodobé až střednědobé rezervy.

Je vhodný jak pro fyzické, tak i pro právnické osoby. Speciálně menším firmám a institucím banky často nabízí velmi bídné úroky. Conseq Repofond pro ně může být ideálním nástrojem.

Autor: Jan Traxler, privátní investiční poradce, zakladatel multi-fondu Otakar a odborný garant portálu Nemovitostní-fondy.cz a FKI-fondy.cz

![]()