Vývoj na finančních trzích – listopad 2021

Foto: Shutterstock

Ropa a plyn zlevňují, ale cena elektřina znovu stoupá. Akciové trhy prochází korekcí, dařilo se však akciím farmaceutické společnosti Pfizer. Díky vyšší inflaci prudce stoupají úroky a měla by také posilovat české měna.

![]()

Zdroj : MSCI, Yahoo! Finance, OnVista, PSE a ČNB, data platná k 30. 11. 2021

Úroky v ČR prudce stoupají

Česká národní banka začátkem listopadu dle očekávání přistoupila k dalšímu zvýšení úrokových sazeb. Většinu lidí ale zaskočila, když zvedla úroky skokově o 1,25 %. Banky okamžitě začaly prudce zvedat úroky na vkladech i úrocích. Na spořicích účtech a termínovaných vkladech už se dá dostat na 2-3 %. A nabídky nových hypoték se posunuly ke 4 %.

Většina členů bankovní rady ČNB podle dosavadních prohlášení podporuje další růst úrokových sazeb, takže růst úroků ještě asi není u konce. Uvidíme, jak se ČNB v prosinci zachová s ohledem na rozšíření další vlny covidu. Ovšem inflační tlaky sílí. Už od léta říkám, že v lednu bude meziroční míra inflace kolem 7 %. A nyní se zdá, že to možná bude ještě o něco více. Proto je další růst úrokových sazeb velmi realistický.

Česká měna posílí

V bezprostřední reakci na listopadové prudké zvýšení úrokových sazeb koruna skokově posílila. V druhé polovině měsíce ale pozvolna zase oslabovala zpět. Zdá se, že někteří zahraniční investoři začali vybírat zisky a stahovat se z českého trhu pryč. Pravděpodobně jsou za tím obavy z dalšího vývoje pandemie u nás i ve světě.

REKLAMA

Nicméně úrokový diferenciál mezi českou korunou a eurem je tak velký, že koruna bude pro mnoho zahraničních investorů nadále atraktivní, a potažmo také české akcie a dluhopisy. Koruna by tak měla ve střednědobém horizontu nadále posilovat.

Akciové trhy prochází korekcí

Covid se koncem listopadu připomněl také na akciových trzích. Hodnoty akciových indexů atakovaly v listopadu nová maxima, ovšem poslední listopadový týden a první prosincový přišla opět korekce. Dva týdny klesaly ceny akcií napříč celým trhem. Výjimkou jsou akcie farmaceutické společnosti Pfizer, které za listopad zpevnily o 20 %. Snad ale i tato vlna covidu brzy odezní. Uvidíme, zda ještě akciové trhy do konce roku povyskočí zpět.

Na pražské burze se dařilo akciím Moneta Money Bank, poté co PPF přišla s novým plánem na financování fúze Monety s Air Bank. Díky tomu za listopad stoupla i hodnota indexu PX. V naší tabulce výše stoupla za listopad také hodnota indexu MSCI World uváděná v eurech, ale to jen díky posílení amerického dolaru vůči euru. V dolarech hodnota indexu MSCI World poklesla.

REKLAMA

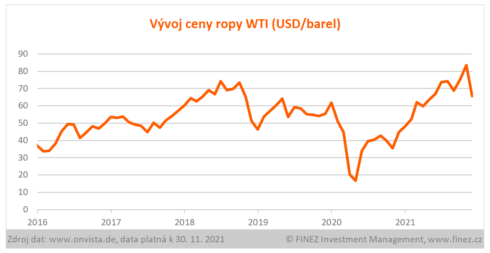

Ropa a plyn zlevňují, ale elektřina zdražuje

Na komoditní burze v listopadu výrazně zlevnila ropa i zemní plyn, v obou případech cena za jeden měsíc spadla zhruba o 20 %.

Naopak cena silové elektřiny po říjnové korekci otočila opět k růstu, v listopadu stoupla o téměř 30 % a začátkem prosince znovu pokořila 150 euro za MWh.

Energetická krize tak zdaleka není zažehnána. Dodavatelé již zveřejnili své ceníky pro rok 2022 a světe div se, prakticky u všech cena za dodanou elektřinu stoupne zhruba na dvojnásobek, což na celkové faktuře bude znamenat zdražení cca o 30-40 %. To se pochopitelně citelně projeví na číslech lednové inflace.

Na dražší náklady na energie a vyšší tlaky na růst mezd musí také reagovat všechny firmy zdražováním svého zboží a služeb. Proto teď v obchodech rostou ceny prakticky všeho a tahle vlna zdražování ještě minimálně pár měsíců potrvá. Takže přinejmenším do jara nás bude masírovat vyšší inflace. Pak se snad situace uklidní. A v dalším roce by posléze elektřina pro domácnosti měla zlevnit.

Autor: Jan Traxler, privátní investiční poradce a zakladatel fondu Otakar, podfond FINEZ SICAV, redakčně upraveno

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Výkonnost dosažená v minulosti ani očekávaná výkonnost není spolehlivým ukazatelem budoucích výnosů. Data uvedená v článku pochází z webových stránek MSCI, Finance Yahoo!, OnVista, ČNB, PSE a ČSÚ a jsou platná k 30. 11. 2021.

![]()