Lesk a bída pouček pro snadný burzovní výdělek

Náplní nejednoho vyprávění o burzovních výjevech je poučka „sell in may and go away“ – prodej v květnu a odejdi. Opačně vyznívá lednový efekt, příslib, že právě leden nabídne lepší výnos. Do konce prosince může být tlak na prodeje a po prvním lednu pak přetlak na straně nákupu. Ve výsledku pak efekt konce roku znamená, že kurzy se příznačně zhoupnout.

![]()

Říká se tomu efekt ročního období, sezónnost, nebo prostě efekty ročního období. Lednový efekt je toho příkladem. Akcie, které ve čtvrtém čtvrtletí předchozího roku nepodaly výkon, mohou v lednu překvapit. V prosinci, na konci roku, mnozí přeskupují svá portfolia. Využívají daňové optimalizace, realizují ztráty, chtějí optimalizovat pozice s ohledem na výkaznictví.

Podobně se může uplatit neochota či nezájem ve čtvrtém čtvrtletí nakupovat, vyčkat až na první měsíc nového roku. A může za tím i stát sebenaplňující se proroctví. Když budou mnozí v prosinci vyčkávat a prodávat, kurzy skutečně poklesnou.

Právě prosinec bývá na základě heuristik označován jako měsíc, kdy se na burze nedaří. Komentáře hodné věštce používajícího kávovou sedlinu lze rozšířit o doporučení držet akciové portfolio v období od října do dubna, kdy se naopak obvykle daří. V létě obvykle svítí slunce, ale výjimka potvrzuje pravidlo. V mezidobí od května do září nelze čekat žádné zázraky. Prostě okurková sezóna. V září je možná lepší držet hotovost a vyčkávat.

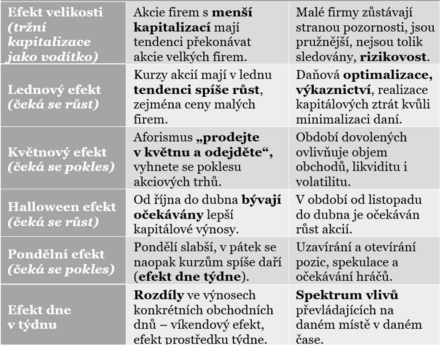

Obrázek 1: Přehled pouček pro snadný výdělek na burze. Intradenní obchodníci si mnohdy říkají, že jistý den týdne nabídne vyšší nebo nižší cenové výkyvy – má jít o efekt dne v týdnu. Optimismus na konci týdne, vyhlídky víkendu.

REKLAMA

Shrnující tabulka sumarizuje různé anomálie, které mají pomoci vydělat na burze. Nutno dodat, že jde o domněnky, jakých může být vysloveno nespočet. Autorka diplomové práce Anomálie narušující teorii efektivních trhů Vladimíra Michálková kupříkladu vyslovila domněnku, že průměrné akciové výnosy nabývají v pondělí negativních hodnot a od středy do pátku jsou tyto výnosy již pozitivní.

Denní anomálie lze odhalit jak v rámci širokých akciových indexů, tak u individuálních akciových titulů. Denní anomálie se prý „objevují na amerických, evropských a asijských trzích finančních trzích“. Tyto anomálie mají být „důkazem jistých pravidelných výkyvů (sezónností)…“.

Testování domněnek o platnosti burzovních pouček

Praktická část jedné diplomové práce věnované anomáliím na finančních trzích statisticky ověřuje hypotézy o působení efektu dne v týdnu pro případ britských a německých akciových indexů. Často opakované závěry burzovních pouček ovšem nepotvrdila.

Na základě uzavíracích cen odrážejících dvě dekády vybraných akciových indexů (DAX, CDAX, FTSE 100 a FTSE All-Share) přítomnost „výrazného“ efektu dne v týdnu byla hypotéza o statisticky významném vlivu zamítnuta.

I když je působení efektu v některých obdobích zdánlivě patrné, prokazatelný efekt týkající se některého dne v týdnu potvrdit nelze.

REKLAMA

Dostupnost tržních dat a možnosti jejich statistické analýzy vedl k testování rozmanitých hypotéz a studiu výskytu různých anomálií. Viditelným efektem těchto akademických prací jsou získané akademické tituly autorů. Akademický pohled je ovšem nejednou odtržen od praxe. Otázka, zda ověřovaná hypotéza odráží investiční realitu, akademiky obvykle moc netrápí.

Oproti tomu stojící popularizační zobecňování domnělých anomálií se typicky opírá o dvojznačné a pseudovědecké závěry. Ve své podstatě jsou ovšem vágně zformulovaná tvrzení stěží testovatelná. Statistik nebo akademik nutně žádá jednoznačnou formulaci burzovní poučky, stejně jako vymezení časového okna, pro které danou poučku testovat.

Praktický rozměr investiční praxe

Prakticky je podstatné, zda a nakolik ověřovaná hypotéza odráží realitu. Pro který titul, finanční instrument, index byla ověřována. Neméně podstatné je, pro které období byl efekt prověřován. A i zde platí, že minulé výsledky nejsou zárukou budoucí výkonnosti. Odhad toho, zda by se nějaká anomálie mohla projevovat i do budoucna, je vždy zatížen nejistotou. Akademické mudrování patří akademikům. Burzovní harcovníky zajímá, zda ta která anomálie může znamenat ziskovou obchodní strategii a příležitost k výdělkům.

Pochyby vůči kterékoli tržní předpovědi nebo možnosti časovat trh neuškodí. Vývoj kurzu v čase může při zpětném ohlédnutí vést k vypozorování a potvrzení nějakých vzorců. Když se sezónně nebo kalendářně objevuje nějaký výkyv, lze odhadovat a vyslovit hypotézu, že přetrvá i do budoucna.

Realita je ovšem jiná, leccos se mění. Teprve budoucnost ukáže. Kladení důrazu na časování ve smyslu předpovídání budoucnosti a snaze koupit levně a draze prodat, vede ke spekulacím. To, že se někdy odhad podaří, neznamená, že daňové povinnosti a transakční náklady efekt výnosu nedestruují.

Nadměrné obchodování, nákupy a prodeje, dávají vydělat obchodníkům s cennými papíry. V jejich zájmu je, aby se portfolia často obměňovala. Náklady a poplatky nese ten, kdo často obchoduje – například se nechá ovlivnit možnostmi vydělat na tom či jiném efektu.

Pozor na náklady a sebenaplňující se proroctví

Opomenout nelze, že v jistém období mohou být i pravidelně se vyskytující abnormality důsledkem chování, behaviorální stránky fungování finančních trhů. Budou-li burzovní hráči té které anomálii věřit, tato se bude skutečně objevovat. Hovořit lze o sebenaplňujícím proroctví, pokud všichni budou v květnu masově vyprodávat, ceny skutečně poklesnou.

Pokud by v realitě lednový efekt nebo efekt dne v týdnu fungoval, byly by burzovní výdělky zaručeny.

REKLAMA

Byla by to věštecká koule, dávající signál, kdy levně nakoupit a kdy výhodně prodat. V realitě ovšem cosi takového kulhá na obě nohy. Popularizační komentáře slibují nemožné, neuvažují efekty reálného světa. Opomenout nelze poplatky, daně nebo spready.

Co se týká akcií, ty budou z pohledu konečného zúčtování oceněny tak, jak se bude dařit společnostem, které akcie vydaly. Dlouhodobého investora mohou diskuse o držení akcií jen některé dny v týdnu nebo měsíce v roce nechat klidným. Nepotřebuje spekulovat, vsázet se, že nějaká poučka platí a platit bude. Neexistuje oběd zdarma a jednoduché, rychlé a nenáročné způsoby, jak porážet trh, neexistují.

Kontrariánský pohled a mizející anomálie

Jakýkoliv matematický vzorec, princip, který má pomoci k zajištění vyšší výkonnosti, nutně narazí na realitu života, pro který platí, že šedá je teorie a zelený strom života. Vybraná poučka, princip, je-li sdílen a následován, může ovlivnit trh. Když nastoupí vlna prodejů loňských vítězů a nákup loňských propadáků, pohne to s cenami. Nastává cosi, co zformuje anomálii.

Popularita některé teorie obchodování může sama o sobě trh ovlivnit. Když bude hodně následovníků některé teorie nakupovat na základě „průlomu“, dokáží pohnout kurzem. Jak začnou nakupovat nebo prodávat na základě signálu, potvrzují si, že používaná teorie funguje. Je ovšem absurdní se domnívat, že by podobnými předpověďmi dokázala vydělávat široká veřejnost.

I kdyby se některá anomálie předpověditelně opakovala, nejpodstatnější je, zda bude fungovat i v budoucnu. V realitě se bude narážet na to, že v dlouhém období bude všechno jinak. Odhalením a publicitou dojde k tomu, že účastníci trhu svými arbitrážemi anomálii minimálně naruší – budou chtít vydělat a vsadí v opačném směru. Výnosy se nakonec ztratí a příležitost zmizí.

![]()