To je vidět zejména ve srovnání s vývojem bankovních vkladů, které u nás přibírají skoro 10 miliard měsíčně a ty netermínované dokonce 12 miliard měsíčně (takže samozřejmě zároveň termínované včetně stavebního spoření poněkud hubnou). Netermínované ale neznamená jen běžné, protože 27 miliard z celkových 47 šlo na spořicí účty. Tam zaznamenávají pěkné úspěchy hlavně bankovní nováčci, jejichž čtveřice od loňska již získala přes 40 miliard korun.

To zřejmě zaujalo i ty velké banky, přestože mají depozit tradičně dost, takže vklady nijak výhodně neúročí. Jako první z těch větších nyní přesto UniCredit Bank začala nabízet nový spořicí účet Prima bez omezujících podmínek. Stejně jako Air Bank nebo Zuno Bank nabízí roční úrokovou sazbu 2,5 %, tedy na bankovním trhu nejvyšší – ale pozor, jen do konce roku! Optimální je kombinace běžáku Fio a spořáku Air, která trvale garantuje úrok alespoň „v nejlepší trojce“.

Úvěry nerostou, poplatky ano

Když se podíváme na bankovní statistiku, vidíme i druhou stránku, tedy jak si lidé půjčují. Za první třetinu roku sice o téměř 9 miliard narostly hypotéky, ale celkové zadlužení domácností vzrostlo jen o 4 miliardy korun. Ostatní půjčky tedy nejen nerostou, ale dokonce klesají (o 2,5 miliardy ze stavebního spoření a 2,5 miliardy spotřebáků), lidé je tedy splácejí a nové nechtějí. A ještě na okraj: vidíme i realitu proti číslům o tzv. „produkci“ hypoték, která se chlubí 40 miliardami – tři čtvrtiny z toho jsou ale refixy a refinance.

Naše banky toho tedy nemají moc na práci a nebýt poplatků, o které se naši líní klienti nechávají oškubávat, musely by se aspoň trochu snažit. Spočítejte si, kolik jejich zahraničním vlastníkům posíláte ročně! Víte, že šestici největších bank u nás výnosy z poplatků vzrostly v poslední dekádě trojnásobně v porovnání s inflací (o 123 %, zatímco inflace jen o 42 %)? Například v Belgii přitom bankám ve stejném desetiletí klesl výnos z poplatků o 23 %. Za své peníze sice může být každý blbý, jak chce (jak cituje náměstek ministra pro finanční trhy Radek Urban), ale loňský průměr přes 1600 korun za standardní běžný účet přesto vypovídá o úrovni gramotnosti víc než průzkumy.

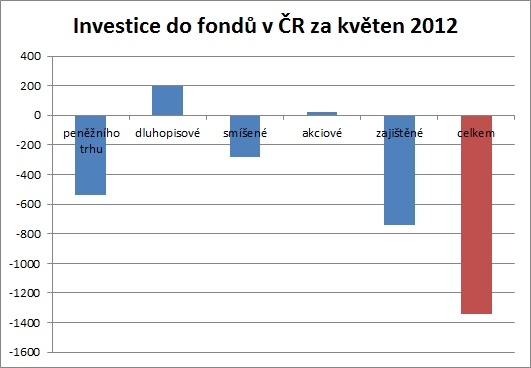

Investujeme jen drobečky

Vraťme se ale k investičnímu rybníčku – sice jako celek stále vysychá, ale když odhlédneme od fondů peněžního trhu a zajištěných, naopak vegetuje docela „organicky“. Do dluhopisových i akciových fondů setrvale potůček přilévá živou vodu a od začátku roku jí už je skoro za 1,5 miliardy. Nedaří se ovšem příliš smíšeným fondům, které by jako určitý kompromis měly mít spíš větší potenciál pro nepříliš dynamické investory. Asi i proto nyní ISČS snížila poplatky za správu (u konzervativních smíšených fondů až o 0,5 procentního bodu) což bude mít dlouhodobý pozitivní vliv na jejich výkonnost. Ostatně poplatky u našich fondů jsou samostatnou kapitolou (o těch zločinných předplacených ani nemluvit) a teprve uvidíme, jak obstojí v konkurenci nízkonákladových nových penzijních fondů.

REKLAMA

Akcie jsou tématem sui generis a květnový propad akciových trhů jako by chtěl potvrdit statistické „Sell in May and go away“. Přelom do června navíc přinesl nepěkná čísla nejen v USA, navíc i náznaky konjunktury se ve světě začínají zadrhávat. Indexy tedy seskočily hned o několik schodů níž, ty americké v pátek prakticky padly až na letošní černou nulu.

A to Amerika vyhlížela jen příliš růžové zítřky, Evropa naopak vidí rostoucí sérii problémů. O drachmě se hovoří častěji než o houskách na krámě a gaský socanský kohout navrhuje obří morální hazard eurodluhopisů. Dementní europoslanci zas chtějí přijmout daň z finančních transakcí. Euro tak hledá, kde nechal eurotesař díru a padá na dvouletá minima. K tomu jen na okraj: v květnu 2011 bylo euro za 1,48 dolaru, dnes je u 1,23 dolaru. Kdo tedy před rokem vsadil na americké trhy, dobře udělal a může teď počítat pěkné zisky. Euro padá jak cihla.

Finanční trhy na skluzavce

Nakolik jsou vystresované finanční trhy, ukazují průběžně nová a nová minima výnosů německých 10letých bundů pod 1,2 % i britských giltů pod 1,6 % – to nikdy v historii nebylo! Jejich ceny jsou tedy na historických maximech, kupuje je tak jen zoufalec, který snad ani s nijakým výdělkem nepočítá. A kdo je tak zoufalý? Kapitál, který v děsu prchá z jihu Evropy pod sukně Angely a do „neevropského“ Londýna. Ostatně tam začínají prchat i lidé – londýnští realitní agenti jsou prý zavaleni poptávkami od bohatých Francouzů. K tomu začal padat domeček z karet španělských bank a zestátnění je zřejmě nemine, ale vláda je nemá zachránit z čeho.

Suma sumárum, po jarní chvilce oddechu zas lepší náladu smetly vlny pesimismu a horších vyhlídek. Jak mohli zareagovat podílníci našich fondů jinak než brát nohy na ramena i se svými penízky do „pojištěných“ bankovních vkladů. Že prodávali třeba v nevhodnou dobu, jim zřejmě vynahradila jistota slamníku. Ta prý ostatně explodovala v Řecku natolik, že doma poschovávané balíčky eur již lákají zlodějské gangy ze široka daleka.

Ve Španělsku zase největší region Katalánsko sice ještě zvládl Velkou cenu motocyklů, ale už nemůže refinancovat dluh a potřebuje záchranu od vlády. K tomu se trefně byť trochu (hodně) klaunsky vyjádřil prezident katalánského regionu Artur Mas: Nezajímá nás, jak to udělají, ale na konci měsíce potřebujeme učinit splátku dluhu. Ha ha – tak o tom je Evropa…

![]()