Fond-show: Sporoinvest

Jeden z nejstarších a největších fondů v ČR. Vhodný jako alternativa ke spořicím účtům s očekávaným výnosem zhruba 0,5 % – 1 % nad úroky spořicích účtů.

![]()

Základní údaje

Fond Sporoinvest je jednou z vlajkových lodí České spořitelny. Funguje již od roku 1996. Aktuálně spravuje majetek v objemu téměř 43 miliard korun.

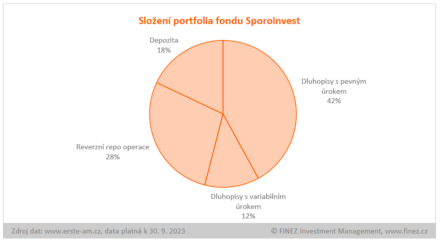

Investiční strategie

Sporoinvest je řazen mezi tzv. fondy krátkodobých investic. Investuje do českých pokladničních poukázek a státních dluhopisů s krátkou dobou do splatnosti. Využívá hojně také reverzní repo operace, aneb zjednodušeně řečeno ukládá peníze u ČNB na 14 dní za repo sazbu (aktuálně 7 % p. a.)

Složení portfolia fondu

REKLAMA

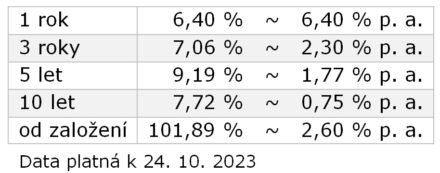

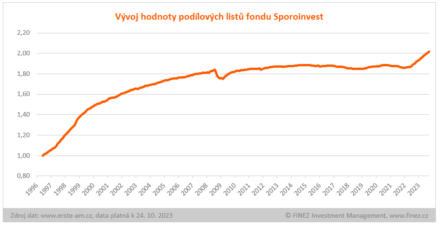

Historické výnosy

Fond Sporoinvest byl založen již v roce 1996. V té době jsme měli v České republice poměrně vysokou inflaci a také poměrně vysoké úrokové sazby. Díky tomu během prvních deseti let fond zhodnotil majetek investorů o 80 %. Následovalo však období 15 let bez výnosu. Česká národní banka snížila úrokové sazby takřka na nulu a Sporoinvest stejně jako všechny fondy peněžních trhů měl problémy utáhnout vůbec náklady na správu, natož něco rozumně investorům vydělat.

Situace se změnila teprve v loňském roce, kdy ČNB postupně zvedla repo sazbu až na 7 %. Za rok 2022 tak Sporoinvest vydělal 3,6 %. Letos zatím za necelých 10 měsíců vydělal 4,7 %. Za celý rok 2023 by se zhodnocení mělo blížit 6 %.

Do budoucna se výnosy budou zase odvíjet od výše úrokových sazeb vyhlašovaných centrální bankou a potažmo od úroků českých státních dluhopisů.

Historický vývoj hodnoty investice

REKLAMA

Rizika spojená s investicí

Fond Sporoinvest díky velmi konzervativní strategii vykazuje minimální volatilitu. Rovněž kreditní riziko je u této investice velmi nízké, neboť jako protistrana převažuje Česká národní banka nebo český stát prostřednictvím ministerstva financí. Prakticky celé portfolio tvoří nástroje v korunách, čili není zde ani měnové riziko. Díky tomu je Sporoinvest zařazen do první rizikové třídy ze sedmi označující nejnižší míru rizika.

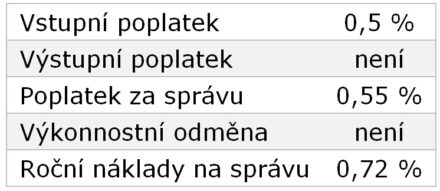

Poplatky spojené s investicí

Při investici do fondu je stržen vstupní poplatek ve výši 0,5 % z objemu investované částky. Při prodeji podílových listů není účtován žádný výstupní poplatek. Erste Asset Management si automaticky strhává z majetku fondu roční poplatek za správu ve výši 0,55 %. Celkový dopad ročních nákladů na správu fondu je vyčíslen na 0,72 % p. a.

Investici do fondu Sporoinvest je možné realizovat v České spořitelně nebo pokud jste klientem v Erste Premier. V případě nákupu přes internetové bankovnictví je vstupní poplatek o 10 % nižší, tj. fakticky jen 0,45 % z objemu investované částky.

Investici do fondu Sporoinvest neumíme ve FINEZ zprostředkovat. Nemůžeme tedy ani zajistit nižší vstupní poplatek tak jako u řady jiných fondů.

Závěrečné hodnocení

V porovnání s jinými depozitními fondy a fondy krátkodobých investic se Sporoinvest řadí mezi fondy s vyššími náklady na správu, stejně jako jiné fondy nabízené bankami. Nebankovní investiční společnosti jako Conseq, Investika nebo Partners dnes nabízí obdobné fondy s trochu nižšími náklady na správu. Navíc Partners Rezerva a Conseq iKonto neúčtují ani žádné vstupní poplatky. A i u ostatních repofondů vám může zprostředkovatel při větší investici dojednat vše bez vstupního poplatku.

Na druhou stranu ty rozdíly v roční nákladovosti jsou v řádu dvou až třech desetin procenta. Nic zásadního. A nutno podotknout, že jednotlivé fondy se liší také skladbou portfolia. Zatímco třeba Conseq repofond, který jsme si představili v rámci seriálu fond-show letos na jaře, ukládá formou repo operací prostředky výhradně u ČNB, Sporoinvest větší část portfolia vkládá do krátkodobých českých státních dluhopisů.

Nedá se tak předem jasně říct, který fond bude mít vyšší zhodnocení. Až začne ČNB snižovat úrokové sazby, mohou být pokladniční poukázky a dluhopisy dočasně o fous výnosnější než repo operace, kde se nižší úroky promítnou hned.

Každopádně čistý výnosový potenciál fondu Sporoinvest je aktuálně po zohlednění nákladů na správu a 5% daně z příjmů na úrovni fondu někde kolem 6 % ročně. U některých repo fondů s nižšími náklady na správu je to až 6,5 %.

Je však potřeba počítat s tím, že Česká národní banka pravděpodobně brzy začne snižovat úrokové sazby. Automaticky na to zareagují banky snižováním úroků na spořicích účtech. A velmi rychle se to promítne i do nižších výnosů fondu Sporoinvest a všech obdobných fondů. Repo sazba by příští rok mohla klesnout někam k 5 % a dlouhodobě by se pak měla pohybovat kolem 3-5 %. Ruku v ruce s tím klesnou i budoucí výnosy fondu Sporoinvest a všech depozitních fondů, i nadále by se ale měly držet zhruba 0,5 %-1 % nad úroky spořicích účtů.

Autor: Jan Traxler, privátní investiční poradce, zakladatel multi-fondu Otakar a odborný garant portálu Nemovitostní-fondy.cz a FKI-fondy.cz

![]()