Analýza: Nárazník pro zadlužený trh

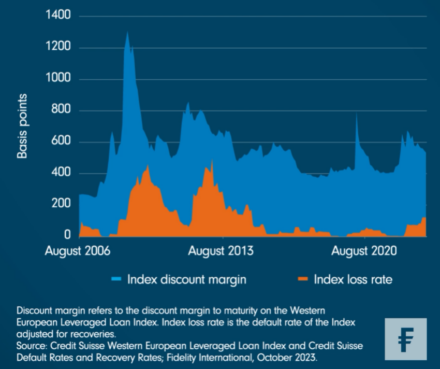

Tváří v tvář vyšším úrokovým sazbám a nižším příjmům bude méně společností v evropském dluhovém vesmíru splácet svůj dluh. Jak však ukazuje graf níže, investoři už v minulosti zaznamenali nadměrné spready, které jim kompenzují ztráty způsobené nesplácením.

![]()

Minulá výkonnost samozřejmě není ukazatelem budoucích výnosů. Může nám však poskytnout představu o tom, co přijde. Analýza Fidelity International naznačuje, že tyto spready by měly zůstat kladné, i kdyby nesplácení dosáhlo těch nejvyšších úrovní, které se nyní předpovídají.

Graf: Nárazníková zóna pro trh úvěrů s pákovým efektem

Nějaké základní informace

Od prosince 2004 činil medián rozdílu mezi diskontní marží indexu západoevropských úvěrů Western European Leveraged Loan Index (WELLI), který je běžným měřítkem pro tento sektor, a mírou ztráty (míra selhání upravená o zpětně získané částky) 414 bazických bodů. V minulosti se diskontní marže rozšiřovala 8 až 12 měsíců před jakýmkoli zvýšením míry ztrátovosti. Na konci srpna, před očekávanými ztrátami, činila 534 bazických bodů oproti Euriboru, což naznačuje, že již zahrnuje případné budoucí selhání.

REKLAMA

Jinými slovy, výnosy investorů v této oblasti byly dobře chráněné, s průměrnou rezervou více než 4 % nad ztrátami po téměř dvě desetiletí (což bylo období, které zahrnovalo globální finanční krizi, evropskou krizi státního dluhu a pandemii). Tato rezerva má přitom tendenci se preventivně rozšiřovat při očekávání selhání.

Na základě současných projekcí Fidelity International očekává, že nadměrné spready dál budou předbíhat selhání. Ratingová agentura Fitch v současné době ve svém základním scénáři předpovídá 4% míru selhání do konce roku 2024. Pokud by k tomu došlo, analýza FI naznačuje, že by západoevropský úvěrový index měl stále přinášet nadměrné rozpětí 374 bazických bodů nad tříměsíčním Euriborem (na základě 60procentní míry návratnosti).

Dokonce i podle nejpesimističtějšího scénáře agentury Fitch, podle kterého by míra selhání mohla dosáhnout 6 %, by podle výpočtů Fidelity International mohla WELLI stále vykazovat nadměrné rozpětí 290 bazických bodů oproti Euriboru.

Ohlédneme-li se na posledních dvacet let, nejužší z těch velkých rozpětí zaznamenané od počátku našeho analyzovaného období v roce 2004 bylo v červnu 2009 a to 138 bazických bodů nad hotovostí. Míra selhání by musela vzrůst na 9,9 % (na základě 60 % úrovně návratnosti), než bychom dosáhli této úrovně historické hodnoty. Zatím nejvyšší míra selhání v rámci indexu WELLI od roku 2004 byla 8,5 % zaznamenaná v únoru 2013 (a nesplácení v důsledku globální finanční krize v prosinci 2009 vrcholilo s 6,8 %).

Všechny investice s sebou nesou rizika a žádná návratnost není neprůstřelná. Rostoucí počet selhání a zvyšující se ztráty nebudou pro investory nikdy vítanou zprávou. Ale s takovými spready, které jsou výrazně větší než bezrizikové sazby – a podle předpokládané míry selhání by to tak mělo zůstat – se zdá, že evropský trh úvěrů je relativně dobře chráněn.

![]()