Akcie je zjednodušeně řečeno podíl na businessu určité společnosti. Ten nás opravňuje podílet se na ziscích této společnosti, které se dají rozdělit na tři základní části. Úspěšná společnost se musí rozvíjet a tak je část zisku určena na investice (tím dlouhodobě zvyšuje svou hodnotu pro nás, akcionáře), dále pak úspěšná společnost přináší pravidelný roční prospěch svým majitelům = nám, akcionářům. Tím pádem za část zisku může při dobré ceně odkoupit vlastní akcie a zvýšit tak podíl ostatním akcionářům a konečně třetí možnost je rozdělovat aktuální zisk svým akcionářům. Tyto zisky jsou vypláceny ve formě dividend.

A přesně na tyto akcie společností vyplácející stabilní dividendu se zaměřuje dnešní fond – Fidelity Fond světových akcií. Fond byl založený na začátku roku 2012. Perioda pro hodnocení tak není příliš dlouhá, portfolio manažer Daniel Roberts se na trhu pohybuje ovšem už delší dobu. Je vystudovaný matematik, má profesní tituly z auditingu a finanční analýzy. Před příchodem se specializoval na dividendové akcie ve Velké Británii. Na horizontu 3 let patří podle statistik serveru citywire.co.uk mezi nejlepší portfolio manažery ve srovnatelné kategorii. Podle dalších informací je jeho výkonnost i na desetiletém horizontu nad průměrem. Regrese k průměru funguje ovšem i v investování, tudíž tyto informace o výkonnosti by neměly tvořit významnou váhu ve Vašich rozhodnutích.

Tabulka 1: Základní data fondu Fidelity Fond světových dividend

|

Základní data (31. 3. 2015) |

|

|

Správce fondu |

Fidelity Worldwide Investment |

|

ISIN – czk H ISIN – eur H ISIN – USD |

LU0979392924 LU0605515377 LU0772969993 |

|

Typ fondu |

Akciový |

|

Vznik fondu |

30. 1. 2012 |

|

Velikost |

3 652 mil. EUR |

Zdroj: Fidelity Worldwide Investment

Portfolio a strategie fondu

Strategie fondu je jasná a čitelná. Je zde pravidlo, že 70 % akcií ve fondu je investováno do regionálně diverzifikovaného portfolia akcií, které přinášejí dividendu. Jedná se tedy o způsob hodnotového investování. Zaměřeno je na velké stabilní společnosti – blue chips akcie. Portfoliu tak dominují sektory finance, spotřební zboží a zdravotní péče, která je oproti indexu hodně nadvážena. Je do ní vloženo více důvěry.

Hodnotový investoři se nejčastěji pohybují na vyspělých trzích Severní Ameriky a západní Evropy, jinak tomu není ani v tomto případě. Polovina portfolia je v USA, druhá polovina ve Velké Británii, Švýcarsku, Nizozemsku, Německu, menší část také v Japonsku.

Graf 1: Regionální složení Fidelity Fond světových dividend

Zdroj: Fidelity Worldwide Investment, data platná k 31. 3. 2015

Největší zastoupení v portfoliu mají pro představu tyto společnosti: Reed Elsevier je vydavatelství zaměřující se na technologickou a vědeckou publikační činnost, má 30 000 zaměstnanců a jeho historie sahá do konce 19. století. Americký farmaceutický gigant Johnson & Johnson patří aktuálně mezi 500 největších společností v USA. Kraft Foods je jedním z největších potravinářských gigantů světa.

Výhodou je pro českého investora možnost zajištění do české koruny, tím máme možnost vyhnout se měnovému riziku a rozmary centrální banky nás tak nemusí trápit. V nedávných měsících (začátek roku 2015) hrálo posilování dolaru ve prospěch domácích investorů, tato zbraň se může ovšem rychle otočit proti nám.

Fond není s 50 pozicemi ve fondu příliš přediverzifikovaný, jak je tomu u jiných velkých fondů, výrazné odchýlení od benchmarku naznačuje aktivnější přístup.

Graf 2: Sektorové složení Fidelity Fond světových dividend

Zdroj: Fidelity Worldwide Investment, data platná k 31. 3. 2015

Co nám říká statistika

Srovnávacím indexem je globální akciový benchmark MSCI World vedený taktéž v českých korunách. Fond se zatím výrazněji neodlišuje od tohoto benchmarku, mírně ho poráží. V porovnání s ostatními akciovými fondy v příslušné skupině se v tomto krátkém období řadí mezi nejúspěšnější. Pořád ovšem nutno myslet na to, že historie je pro silné závěry krátká.

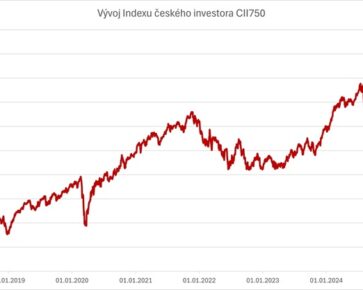

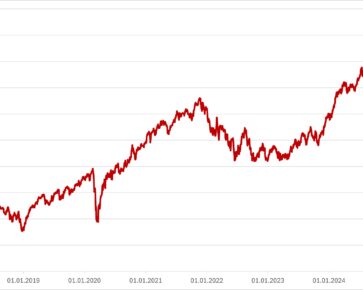

Graf 3: Vývoj hodnoty podílového listu Fidelity Fond světových dividend USD

Zdroj: Fidelity Worldwide Investment

Fidelity Fond světových dividend si účtuje za správu standardní manažerský poplatek 1,5% p.a. ze spravovaného majetku, po započtení dalších nákladů za obchodování apod. se celková nákladovost pohybuje na 1,93% p.a. v případě verze zajištěné do korun. Podle srovnání s ostatními fondy tohoto typu se jedná o průměr v kategorii.

Celkové hodnocení

Fidelity Fond světových dividend je mladý fond s hodnotovým přístupem, zaměřený na akcie velkých společností vyplácejících dividendy. Ty jsou reinvestovány zpět do fondu, nejedná se tak o dividendový fond ve smyslu toho, že by vyplácel dividendy svým podílníkům. Na krátké historii má fond dobrou výkonnost s přijatelnou nákladovostí, zatím nezažil volatilnější období. Podle různých rozhovorů se mi líbí přístup portfolio manažera Daniela Robertse.

Fondy zaměřené na globální akciové investice jsou nejvhodnější formou dlouhodobého ukládání volných peněz. Při pravidelné investici Vám volatilita hraje do karet, klient ovšem musí vědět, co fond dělá, rozumět tomu a být ztotožněn s tím, co je to investování. Pouze tak dokáže psychicky ustát výkyvy a riziko nedodržení dlouhodobého plánu se minimalizuje. Investování do akcií totiž není o pravidelných 8 – 9 % p.a.

Autor působí jako junior investiční poradce FINEZ Investment Management a manažer projektu Podílové-fondy.com.

![]()