Fond-show: INVESTIKA realitní fond

Jeden z největších nemovitostních fondů s velmi stabilními výnosy přes 5 % ročně, s široce diverzifikovaným portfoliem nemovitostí, s nízkým úvěrovým zatížením a bez výstupních poplatků.

![]()

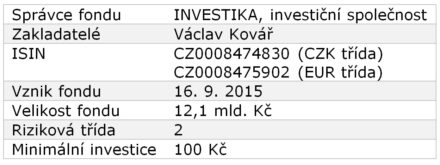

Základní údaje

INVESTIKA realitní fond je pátý nejstarší retailový nemovitostní fond v České republice. Založen byl v roce 2015. Dnes se s kapitálem přes 12 miliard korun řadí k největším nemovitostním fondům v ČR. Správce fondu uvádí, že do fondu INVESTIKA už investovalo přes 57 tisíc investorů.

Investiční strategie

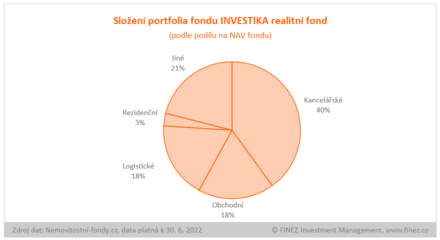

Fond INVESTIKA buduje diverzifikované portfolio různých typů nemovitostí. Největší zastoupení ve fondu mají kancelářské a administrativní prostory, významný podíl dále tvoří obchody a logistika. V portfoliu byste ale našli také jedno datové centrum, zámek Mitrowicz, developerský projekt Molo Lipno Residence, nebo nejnověji také pozemky pro výstavbu rekreačních vil v Chorvatsku.

Celkem je dnes v portfoliu fondu 33 nemovitostí. Z větší části se jedná o nemovitosti v Česku, zhruba třetinu portfolia tvoří polské nemovitosti a minoritní podíl Chorvatsko a Španělsko.

REKLAMA

Složení portfolia fondu

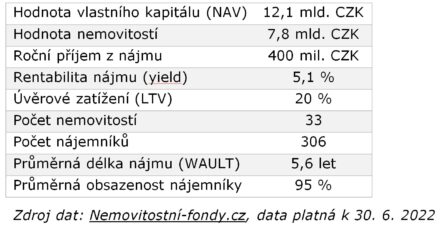

Klíčové ukazatele portfolia fondu

Ve srovnání s jinými nemovitostními fondy vykazuje fond INVESTIKA relativně nízkou rentabilitu nájmu, lehce nad 5 % ročně. V porovnání s výnosy z nájmů u bytů v Praze a dalších velkých městech je to pořád vysoké číslo. Ale u mnoha jiných nemovitostních fondů se yield pohybuje i kolem 6–7 % p. a. INVESTIKA vykazuje trochu nižší číslo, protože některé nemovitosti v portfoliu fondu jsou ve fázi developmentu a nenesou nájem. Fond zde vydělává primárně na růstu hodnoty nemovitosti.

V porovnání s konkurencí dnes také INVESTIKA realitní fond vykazuje relativně nízké úvěrové zatížení (LTV pouze 20 %), takže na něj nemá praktiky žádný vliv růst úroků. Jelikož má dost vlastního kapitálu od investorů, nemusí si půjčovat další kapitál z banky. Dříve využíval bankovního financování v daleko větší míře. Ale banky dnes nabízí u nových úvěrů příliš vysoké úroky, aby to fondu dávalo smysl si dál půjčovat cizí kapitál.

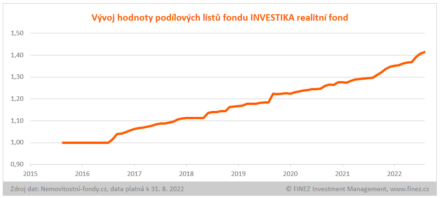

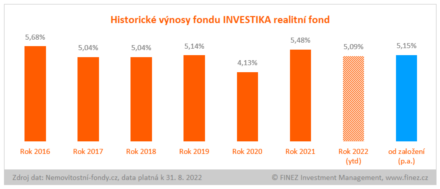

Historické výnosy

INVESTIKA realitní fond se může pochlubit velmi stabilní výkonností. Pouze v roce 2020 vlivem Covidu zaznamenal o něco nižší výnos, jinak každoročně zatím vydělal investorům lehce přes 5 % za rok.

REKLAMA

V tomto roce má našlápnuto k rekordním výsledkům, podobně jako většina nemovitostních fondů. Za osm měsíců již vydělal 5 % a zcela jistě do konce roku ještě přidá další výnosy. Nemovitostní fondy obecně budou nyní těžit z vyšší inflace. S inflací porostou také nájmy a potažmo i ocenění nemovitostí. Proto by v tomto i příštím roce měly vykazovat nadprůměrné zhodnocení.

Fond INVESTIKA navíc v červnu vykázal mimořádně vyšší výnos, když prodal z portfolia jeden stavební pozemek v Praze a dokončil první fázi developerského projektu Molo Lipno Residence.

Historický vývoj hodnoty investice

Rizika spojená s investicí

Nemovitostní fondy obecně můžeme zařadit mezi konzervativní investice s velmi stabilními výnosy. Přesto i nemovitostní fond může někdy vykázat ztrátu, když klesne ocenění spravovaných nemovitostí. To může nastat například v situaci, když odejde či zkrachuje nějaký významný nájemník. Nebo když obecně u nějakého typu nemovitostí převažuje nabídka nad poptávkou a tržní cena začne klesat.

Potenciálně největší riziko číhá v úvěrech a v růstu úrokových sazeb. Jak už ale zmiňuji výše, fond INVESTIKA má dnes velmi nízké úvěrové zatížení, takže vyšší úrokové sazby nemají na fond prakticky žádný dopad.

Jinak specifickým rizikem všech nemovitostních fondů je riziko nedostatečné likvidity. Proto retailové nemovitostní fondy musí ze zákona minimálně pětinu vlastního kapitálu držet v likvidních aktivech, nikoliv v nemovitostech, aby byly schopné uspokojit případné zpětné odkupy investorů.

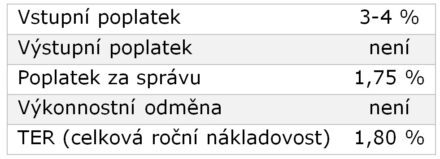

Poplatky spojené s investicí

Vstupní poplatek může být dle statutu fondu maximálně 5 %, ale dle ceníku investiční společnosti je účtován vstupní poplatek ve výši 3-4 % dle objemu investice. Výstupní poplatek aktuálně žádný účtován není, i když dle statutu může být při zpětném odkupu účtován výstupní poplatek až 5 %.

REKLAMA

Za obhospodařování a administraci fondu si správce automaticky strhává z majetku fondu 1,75 % ročně. Dle statutu může být odměna za obhospodařování a administraci fondu až 2,5 %. Celkové náklady na správu jsou v klíčových informacích vyčísleny na 1,80 % p. a.

Závěrečné hodnocení

INVESTIKA realitní fond patří k nejoblíbenějším nemovitostním fondům pro širokou veřejnost. Jak podrobněji vysvětluji v článku Nemovitostní fondy pro chudé a pro bohaté, fondům kvalifikovaných investorů nemůže výkonností konkurovat. Ale to ani není cílem.

Mezi retailovými fondy se však rozhodně má čím chlubit – stabilními výnosy, široce diverzifikovaným portfoliem nemovitostí a velmi dobrou likviditou. V současné době může být výhodou také jeho nízké úvěrové zatížení.

A dostupný je opravdu pro široké masy, umožňuje investice už od 100 korun. Hodně lidí jej proto využívá k pravidelnému investování třeba jako jakési „spoření“ na důchod nebo pro děti.

Autor: Jan Traxler, privátní investiční poradce, zakladatel multi-fondu Otakar a odborný garant portálu Nemovitostní-fondy.cz a FKI-fondy.cz

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů INVESTIKA investiční společnosti a z odborného portálu Nemovitostní-fondy.cz. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 31. 8. 2022, data o složení portfolia fondu jsou platná k 30. 6. 2022.

![]()