13. 12. 2018

Kybernetické hrozby jsou pro manažery prioritou v řízení rizik. Nedostatek odborníků vede banky k outsourcingu vybraných aktivit

Manažeři se nejvíce zaměřují na řízení kybernetických hrozeb. Role řízení rizik je klíčová pro zavádění inovací, nových technologií a pokročilých analytických metod do praxe v souladu s regulatorními omezeními bankovnictví. Každá druhá firma bude odborníky na řízení rizika outsourcovat, vyplynulo z devátého ročníku globálního průzkumu EY a Institutu mezinárodních financí (IIF) zaměřujícího se na řízení rizik v bankovnictví.

![]()

Letošní průzkum potvrdil kybernetická rizika jako prioritu pro manažery řízení rizik i vrcholový management bank (80 %). Soulad s regulatorními aspekty bankovnictví zůstává na druhé pozici, přičemž je patrný zvýšený zájem vrcholového vedení o rizikový apetit, celofiremní povědomí o podstupovaných rizicích a rizika neetického jednání.

„V poslední době je zřetelný posun od řízení tradičních finančních rizik k rizikům nefinančním s důrazem na ochranu spotřebitele, ochranu citlivých údajů a celkovou odolnost finančních institucí proti vnějším hrozbám. Na agendu manažerů řízení rizik se přesouvají kybernetická rizika a stále častěji i nové metriky v souvislosti se stížnostmi klientů, řízení třetích stran a reputace,“ říká Luboš Prchal, vedoucí partner týmu řízení rizik v oblasti finančních služeb ve společnosti EY v ČR a v regionu zemí střední Evropy.

Role řízení rizika je klíčová pro zavádění inovací

Technologické novinky objevující se v bankovnictví a finančních službách jsou neoddiskutovatelně přínosné pro klienty i bankovnictví samotné. Jejich implementace však přináší nejednu regulatorní otázku a potřebu změny. Sladění obchodní strategie bank se strategií řízení rizik a rozvoje IT je proto nezbytné pro další inovace. Manažeři řízení rizik mohou výrazně přispět k zodpovězení klíčových otázek a zrychlit tak digitální transformaci svých bank.

REKLAMA

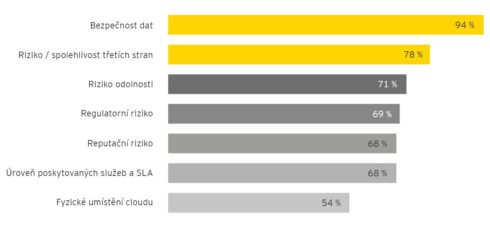

Jedním z technologických trendů úzce spjatých s regulací je migrace IT do cloudu. Každá druhá využívá hybridní cloud v podobě částečně veřejného a částečně privátního řešení. Jen 4 % bank však využívají pouze veřejný cloud, jeho výhody v budoucnu zřejmě budou následovat i další instituce. K tomu je potřeba správného nastavení řízení rizik, přičemž respondenti uvedli následující body jako kritické pro větší využití cloudu v budoucnu:

Graf: Rizika vyžadující pozornost při využití cloudového rozhraní

Zdroj : EY

„Technologie na jedné straně vytvářejí předpoklady pro transformaci řízení rizik, na druhé straně ale přinášejí nové výzvy související například s kybernetickou bezpečností, s využíváním dat a jejich dostupností nebo s provozní spolehlivostí. Takže se banky dnes musí vypořádat nejen s tradičními problémy, jako je implementace nových předpisů nebo požadavky bankovního dohledu, ale také s novými výzvami v oblasti řízení rizik v digitálním věku,“ uvádí Andrés Portilla, ředitel oddělení regulace IIF.

REKLAMA

Týmy řízení rizik potřebují doplnit

Nové technologie a používání pokročilých analytických metod vyžadují doplnění týmů řízení rizik o nové profese a kapacitu. Více než 70 % respondentů uvedlo potřebu doplnění týmu o experty na kybernetická a technologická rizika. Stále častější používání modelů a algoritmů založených na umělé inteligenci a strojovém učení (často mimo tradiční oblasti řízení rizik) pak vede banky k potřebě posílit tým model governance.

Ačkoli respondenti průzkumu preferují najímání interních zaměstnanců, více než polovina z nich předpokládá využití třetích stran v podobě různých forem co-sourcingu a outsourcingu vybraných aktivit.

„S přibývajícím množstvím modelů, které ovlivňují denní chod bank, je nezbytné posílení kontrolních mechanismů a jejich správy nezávislou kontrolní funkcí – řízením rizik. Banky stojí před otázkou, jak vhodně tyto týmy doplnit. My v EY dlouhodobě spolupracujeme s našimi klienty, abychom jim pomohli správně identifikovat klíčové modely s materiálními dopady, standardizovali a outsourcovali rutinní provoz a uvolnili jim tak interní kapacitu pro vykonávání aktivit s vysokou přidanou hodnotou,“ doplňuje Luboš Prchal.

Tisková zpráva EY

![]()