Zdanění dluhopisů: Úrok i zisk při prodeji

Ve prospěch dluhopisových fondů oproti přímým investicím do dluhopisů hovoří především, že pouze nepatrná částka stačí, aby se investor stal podílníkem fondu. Naopak přímé investice do některých dluhopisů vyžadují i několikamiliónový kapitál.

Bez ohledu na druh investora můžeme v oblasti dluhopisů rozlišit dva druhy příjmů – příjem z prodeje dluhopisu a úrokový příjem vyplácený na základě držby dluhopisu. Vlastního způsob zdaňování je zásadně odlišný v závislosti na charakteru subjektu poplatníka. Jinak se zdaňují příjmy z držby i příjmy z prodeje u právnických osob a jinak u osob fyzických.

Právnické osoby zdaňují v obecném základu daně

U úrokových příjmů z držby dluhopisů vyplácených právnickým osobám se s účinností od 1. 1. 2004 upustilo od uplatňování srážkové daně a celý úrokový příjem se zdaňuje v rámci obecného základu daně z příjmů právnických osob.

Dříve se uplatňovala srážková daň 15 %, která se následně započítávala na obecný základ daně buď jako doplatek, nebo přeplatek. Šlo o administrativně náročnější variantu, která byla s opodstatněním zrušena. Emitent dluhopisu za současné legislativní úpravy vyplácí držiteli úrokový výnos nezdaněný a ten ho následně musí zdaňovat v rámci obecného základu daně.

Příjmy plynoucí z prodeje dluhopisu se opět zahrnují do obecného základu daně. Daňovým výdajem (nákladem) bude v takovém případě účetní hodnota dluhopisu ke dni prodeje.

REKLAMA

Drobní investoři: Příjmy z prodeje se zdaňují stejně jako akcie či podílové listy

U výnosů z dluhopisů u fyzických osob podobně jako v předcházejících dílech musíme rozlišovat mezi vložením cenného papíru do obchodního majetku (lze u podnikající fyzické osoby) anebo u tzv. soukromých investic.

U dluhopisů pořízených v rámci podnikání se nepracuje s osvobozujícím časovým testem (6 měsíců) a bez ohledu na dobu mezi nákupem a prodejem se zdaňuje v rámci § 7 – Příjem z podnikání. Daňovým výdajem uplatňovaným proti prodeji bude opět hodnota zachycená v účetnictví nebo v daňové evidenci.

U dluhopisů pořizovaných ze soukromých peněz se příjmy z jejich prodeje zdaňují v rámci § 10 – Ostatní příjmy. Daňovým výdajem bude nákupní cena dluhopisu včetně souvisejících poplatků na jejich pořízení. Není možné zde počítat s existencí daňové ztráty z tohoto obchodu.

Drobní investoři: Příjmy z držby – 15% srážková daň

Úrokové příjmy plynoucí z držby dluhopisů fyzickými osobami jsou vždy daněny podle § 8 – Příjem z kapitálového majetku. Emitent je povinen bez ohledu na to, zda jde o soukromého investora nebo živnostníka uplatnit srážkovou daň ve výši 15 %.

REKLAMA

Kvůli aplikaci srážkové daně nelze uplatnit žádný související daňový výdaj. Drobný investor obdrží již zdaněných 85 % hodnoty úrokového výnosu a nikde jej nemusí uvádět. V podstatě jde o obdobný daňový režim, na který si drobní investoři zvykli u dividend.

Zde je vhodné zmínit několik doprovodných skutečností, neboť ne vždy je emitentem společnost se sídlem ČR a příjemcem daňový rezident České republiky:

• Srážkové dani ve výši 15 % nepodléhají úroky z dluhopisu vydaného v zahraničí poplatníkem se sídlem v ČR, jestliže je příjemce daňovým rezidentem ČR (jde o fyzické osoby). V takovém případě se takový příjem zahrne do daňového přiznání v rámci § 8.

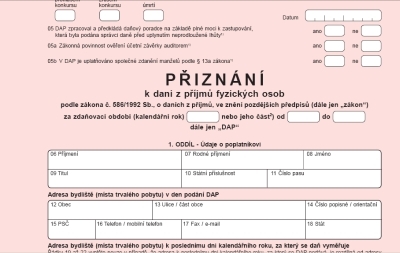

• Jestliže má český rezident úrokový příjem z držby dluhopisu ze zdrojů v zahraničí, tak může zdaňovat v rámci dílčího základu daně podle § 8 (samozřejmě ho zasáhne progresivní zdanění) – anebo je zahrne do samostatného základu daně, kde se zdaní 15 %.

• Daňoví nerezidenti, kteří mají úrokové příjmy ze zdrojů v ČR, v obecné rovině zdaňují také srážkovou daní 15 %. To ovšem platí pouze v případě, že příslušná smlouva o zamezení dvojího zdanění nestanoví něco jiného – například sazbu 5 %. V takovém případě mají ustanovení smlouvy o zamezení dvojího zdanění přednost před obecnou úpravou zákona o daních z příjmů.

Nepříjemnou novinkou pro české investory je to, že se od 1. 1. 2008 ruší daňové osvobození úrokových výnosů plynoucích z hypotečních zástavních listů, které se budou zdaňovat stejně jako ostatní dluhopisy.

![]()