V minulém díle jsme se seznámili s panem Novákem, který se rozhoduje jak investovat. Uvedl jsem grafy s průměrným ročním zhodnocením na investičních periodách 10 a 15 let, podkladem byl index Dow Jones. Že by si jednotlivec dokázal sám zvolit strategii jakým způsobem alokovat peníze do trhu, je, až na pár výjimek, nepravděpodobné. Většinou se rozhodne investovat buď pravidelně, nebo jednorázově. Kdy je jaký způsob vhodnější a jaká jsou s tím spojená úskalí jsem uvedl v závěru předchozího dílu.

Jak velký rozdíl může ve výnosech nastat, lze odvodit z grafů. Extrém u 10leté periody se pohybuje okolo 5 % p.a. (periody 1977 – 1986;1995 – 2004) , u 15leté periody okolo 3,5 % p.a. (perioda 1977 – 1991). Jak asi předpokládáte, čím delší perioda, tím se extrém snižuje. Pokud bychom spočítali aritmetické průměry z dříve uvedených grafů zhodnocení jednorázové a pravidelné investice na obou investičních periodách, získáme následující údaje:

Tabulka 2: Aritmetický průměr ročních zhodnocení na daných periodách pro období 1975-2007, index DowJones

|

Způsob investování / Investiční perioda |

10 let |

15 let |

|

Jednorázová investice |

10.92% |

11.24% |

|

Pravidelná měsíční investice |

10.84% |

11.38% |

Rozdíly jsou minimální, a pokud by se tedy pan Novák rozhodl pro jeden či druhý způsob investice, mohl by se domnívat, že má velkou pravděpodobnost dosáhnou podobného výsledku i se svými penězi, navíc, rozdíl mezi oběma způsoby se bude dále snižovat s nárůstem investiční periody. Alespoň z takto sestavené tabulky to je na první pohled zřejmé.

|

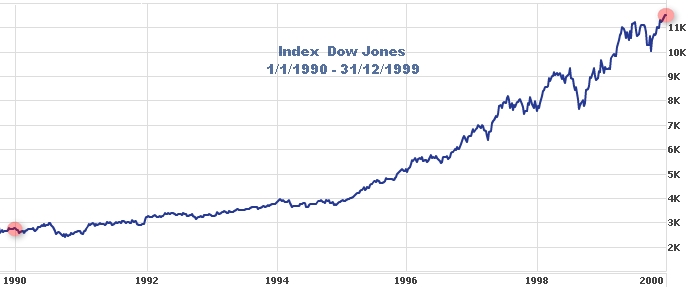

Obr. 8: Index Dow Jones v 90.letech – internetová bublina na trhu |

Toto zjištění se panu Novákovi vcelku zamlouvá, protože jej zbavuje zodpovědnosti za rozhodnutí jakým způsobem investovat již na samém začátku investice. Tak, jak o tom více přemýšlí a dívá se do grafů, jeho pozornost upoutalo období na 10leté periodě 1990 – 1999. Jak to, že postupná investice má vyšší roční výnos než jednorázová? Vždyť pokud by nakoupil na začátku roku 1990, zachytil by velmi dobře od počátku celý uptrend internetové bubliny. Není zde chyba? Tedy se na to podívejme:

Rozdíl ve prospěch pravidelné investice činí 3,37 % p.a. Je to způsobeno nárůstem strmosti indexu Dow Jones. Z původní hodnoty 2 753 mu to trvalo šest let, aby se zdvojnásobil (do počátku roku 1996), zatímco další následné zdvojnásobení zvládl již do října 1999 (necelé čtyři roky). Jelikož peníze mají i svoji časovou hodnotu, je roční zhodnocení pravidelné investice vyšší, peníze pracovaly rychleji. Tomu odpovídá i grafické vyjádření, viz. obr. 4 .

Díky tomu, si pan Novák řádně uvědomil triviální skutečnost: Pokud má pravidelná investice větší průměrné zhodnocení za periodu, znamená to pouze tolik, že peníze pracovaly efektivněji, ale nic to ještě nevypovídá o tom, zda bude mít též větší kapitálový účet i v absolutních číslech. Většinou nikoliv, jelikož jednorázová investice má vyšší základ (jistinu).

Představa, že by investor započal svůj cyklus právě v lednu je zjednodušeným obrazem reality. Ve skutečném životě to může být stejně tak březen, květen, říjen… jakýkoliv měsíc. Jak by asi vypadalo rozložení možného zhodnocení? Pro konkrétní představu, v jakých mezích se rozptyl pohyboval pro 10letou periodu pravidelného investování, se podívejme na následující Obr.9. Posledním údajem zahrnutým do studie je říjen 2008 (tomu tedy odpovídá perioda 1. listopad 1998 – 31. říjen 2008).

Obr. 9: Rozptyl zhodnocení pro pravidelnou investici na 10leté investiční periodě

Popis grafu:

- červená barva – zobrazuje, jakého minimálního zhodnocení mohlo být dosaženo, pokud by pravidelná investice započala nikoliv v lednu, ale kdykoliv v průběhu roku, avšak vždy na začátku měsíce, tedy např. březen 1980 – únor 1990 (dodržena 10letá perioda),

- bílá barva – zobrazuje průměrné roční zhodnocení, pokud by investice započala právě v lednu příslušného roku, tedy např. leden 1980 (zde tedy shoda s grafem na obr. 4),

- zelená barva – ukazuje, jakého maximálního zhodnocení mohlo být dosaženo, pokud by pravidelná investice započala nikoliv v lednu, ale kdykoliv v průběhu roku, avšak vždy na začátku měsíce, pro periodu 1980 – 1989 to byl právě leden (zelený sloupec chybí).

Příklad:

(perioda 1992 – 2001)

Pokud by investor započal v lednu 1992, činilo by průměrné roční zhodnocení 11,40 % (Lednový stav – bílá barva), maxima by dosáhl s počátkem duben 1992, 11,57 % p.a. (zelená barva). Pokud by s investicí započal v říjnu 1992, spadlo by zhodnocení na pouhých 4,46 % p.a.

Jaký vývoj na trzích tomu odpovídal?

|

Obr. 10: Index Dow Jones na 10ti leté periodě s počátkem od ledna 1992 |

Na konci investiční periody, tedy v době, kdy na kapitálový účet byly vloženy téměř veškeré zamýšlené investice, se trh propadl během posledních několika měsíců (duben – září 2002) o víc jak 30 %. V součtu to znamenalo, že investor realizoval pouhých 4,46 % roční zhodnocení…

Krátké shrnutí:

- Klientům se mnohými rádoby poradci ukazují grafy průměrného zhodnocení na x-letých periodách, mnohdy se ani nerozlišují tabulky jednorázových a pravidelných investic. Stejně tak se neukazuje možný rozptyl zhodnocení, který je přirozenou součástí investice, a jak bylo právě zmíněno na příkladu, jeho hodnota může být až mrazivá.

- O něčem takovém se poradce panu Novákovi ani nezmínil. Přirozeně se jeho mysl zaobírá myšlenkou, co s tím. Lze dopad takového možného vývoje nějak omezit? Pokud čtete seriál pravidelně, jistě vám neuniká souvislost v chování. V okamžiku, kdy si pan Novák uvědomil toto jedno skryté riziko jeho zamýšlené investice a bylo konkretizováno, v mysli je odstartován přirozený proces „omezení rizika“. Podobně jako při jízdě autem za špatné viditelnosti přirozeně ubereme plyn. Toto považuji důležité pro vývoj správného přístupu u pana Nováka.

- Realokace – o něčem takovém pan Novák dosud neslyšel. A poradce se o tom ani nezmínil! Skupina prodejců IŽP, která opakuje klientům jen to, co slyšeli na svých školení a kteří velmi čile prognózují zhodnocení kolem 10 % p.a., je velmi početná. Jakoby na konci periody nemohl nastat vývoj obdobný roku 2002 – jenže tím by jaksi jejich 10% bublina zhodnocení poněkud splaskla.

- Když si vybavím, jak se prodávají IŽP, jak se diverzifikuje, jaké roční výnosy se malují klientům (kolikrát bez zahrnutí realokace), o té dokonce mnohdy nepadne ani slovo, jaká je možnost rychlého přeskupení portfolia…, používaná argumentace na rizika propadu kapitálu…

- Pokud se grafům chce někdo věnovat víc, doporučuji se podívat na periody 1977 – 1986 a poslední, letošní 1998 – 2007, poslední údaj zahrnutý ve studii je říjen 2008.

- Za zmínku jistě stojí, že při aktuálním vývoji trhů, má pravidelná investice s periodou 10 let zhodnocení -2,27 % p.a., 15letá perioda +2,23 % p.a., u 10leté periody s jednorázovou investicí činí zhodnocení +0,77 % p.a., u 15leté periody s jednorázovou investicí pak zhodnocení dosahuje +6,40 % p.a.

V podobném duchu lze studovat investice na jiných periodách, jednorázové či pravidelné atd., to ovšem přesahuje možnosti a především účel seriálu. Nyní se pan Novák začíná na grafy dívat jinak. Uvědomuje si, že výsledné zhodnocení se může velmi výrazně odlišovat od grafů a jeho přístup „poslat peníze a čekat“ začíná mít první trhlinu. V podstatě s čím by mohl jakž takž uvažovat, je minimální roční zhodnocení, které se však na posledních několika ukončených 10letých periodách pohybuje pod 5% p.a. Bez realokace. Stojí mu to za to?

Čeho se lidi ve spojení s investováním bojí? Samozřejmě toho, že přijdou o peníze. Ale kolik to může být? Co lze předpokládat s velkou určitostí a na co je třeba tedy být připraven? Příště pana Nováka čeká další překvapení.

![]()