Fond-show: Robot Asset Management, podfond QUANT

Foto: Shutterstock

Vydělávat konzervativně na akciích, to je poselství fondu Quant. Určen je pro majetnější, ale opatrné investory, kteří si uvědomují, že by měli investovat do akcií, ale sami se na to necítí a hledají konzervativnější řešení.

![]()

V dnešním díle seriálu fond-show se zaměříme na mediálně poměrně známý produkt – fond Quant, který společně před pěti lety založili dva přední čeští ekonomové: Pavel Kohout a Aleš Michl.

Jak si fond vede? Zatím do puntíku plní, co si předsevzal. Generuje investorům poměrně stabilní výnosy a zatím překonává cílený čistý výnos 5 % p. a. Díky úspěšné historii také v posledních měsících zaznamenává výrazný příliv nového kapitálu kolem 50 milionů korun měsíčně.

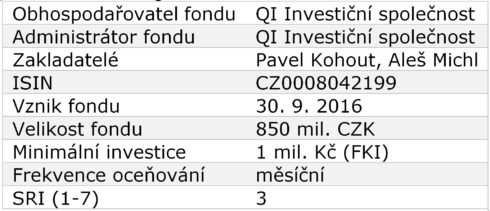

Základní údaje

Fond Quant je podfondem společnosti Robot Asset Management SICAV. Jedná se o fond kvalifikovaných investorů. Tato investice je tedy určena pouze investorům s dostatečnými znalostmi a zkušenostmi a s dostatečným kapitálem (minimální investice jeden milion korun). Přičemž administrátor fondu zároveň doporučuje, jak je u fondů kvalifikovaných investorů zvykem, že tato investice by neměla tvořit více než 10 % hodnoty investičních aktiv investora.

Většinovým majitelem společnosti Robot Asset Management je dnes Petr Stuchlík, jeden z dřívějších majitelů Fincentra. Aleš Michl se coby člen bankovní rady ČNB kvůli střetu zájmů ze všech funkcí ve fondu stáhl a na dobu svého mandátu v ČNB vložil svůj podíl na společnosti Robot Asset Management „po babišovsku“ do svěřenského fondu. Pavel Kohout sice již také není akcionářem společnosti Robot Asset Management, ale nadále se stará o podfond Quant.

REKLAMA

Investiční strategie

Investiční strategie fondu Quant je v zásadě velmi jednoduchá, investuje peníze klientů buď do ETF na americkém indexu S&P 500 nebo je drží konzervativně v pevně úročených nástrojích. Pokud jsou akcie „nadhodnocené“, drží větší podíl hotovosti. Pokud jsou akcie „levné“, zvyšuje podíl akciové složky.

Zní to snadně, v praxi však není vůbec jednoduché rozeznat, kdy jsou akcie levné a kdy jsou drahé. Je to vždy velmi subjektivní záležitost. Fond Quant k tomu využívá unikátní algoritmus vytvořený Pavlem Kohoutem. Algoritmus vychází celkem ze šesti indikátorů, z jejichž kombinace na základě jasných pravidel interpretuje signály pro zvýšení nebo snížení váhy akciové složky. S trochou nadsázky tak zakladatelé říkají že fond řídí robot.

Jedním z nejčastěji citovaných indikátorů, který fond Quant dlouhodobě sleduje, je poměr celkového ocenění akcií v USA vůči peněžní zásobě Spojených států. Ten dále doplňuje vztah mezi ziskovostí amerických podniků a peněžní zásobou. Kromě toho Quant sleduje úvěrovou expanzi a zda banky zpřísňují nebo polevují v úvěrových podmínkách. Vyhodnocuje také vývoj výnosové křivky dluhopisů a volatilitu trhu a její momentum.

Díky tomuto komplexnímu mechanismu s jasně nastavenými pravidly dokázal fond Quant za necelých pět let fungování několikrát velmi dobře načasovat vstupy a výstupy z akcií, čímž výrazně snižuje kolísání hodnoty investice ve fondu.

Cílem fondu Quant není překonávat trh, ale dosáhnout čistého výnosu kolem 5 % p. a., přičemž výrazně konzervativněji než přímou investicí do akcií.

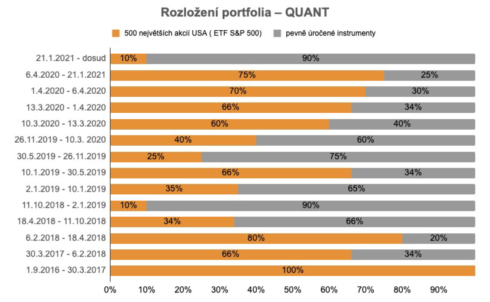

Složení portfolia fondu a jeho vývoj v čase

Zdroj : www.fondquant.cz

Fond Quant se nepouští do žádných spekulací. Neobchoduje aktivně s akciemi. Nesnaží se vybírat konkrétní firmy. Kupuje celý index S&P 500 a pouze řídí jeho váhu v portfoliu. Jak je názorně vidět z obrázku výše, někdy může být fond plně zainvestovaný v akciích, jindy může pouze držet hotovost. Aktuálně algoritmus fondu Quant vyhodnocuje akcie jako „předražené“, a proto už od konce ledna drží v indexu S&P 500 pouze 10 % kapitálu fondu, zbytek leží na korunovém depozitním účtu.

REKLAMA

Někdo může namítat, že díky tomu teď fondu několikátý měsíc utíkají výnosy. Ano. Ale k tomu je potřeba také dodat, s jakým rizikem ty výnosy akcie poslední měsíce nesou. Pro konzervativní strategii fondu Quant je to riziko aktuálně nepřiměřené. Díky tomuto konzervativnímu přístupu v minulosti Quant již dvakrát předešel větším poklesům. Poprvé na konci roku 2018, kdy držel v akciích jen 10 % váhu, podobně jako dnes. A podruhé při loňské covid-panice, kdy držel v akciích jen 40 % váhu.

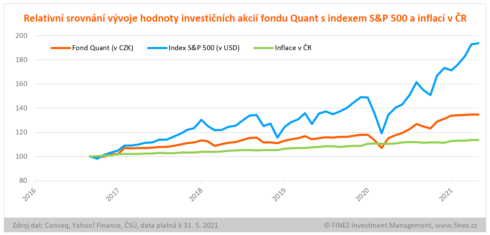

Historické výnosy (v CZK)

Díky svému konzervativnímu přístupu k řízení alokace kapitálu vykazuje fond Quant velmi stabilní výkonnost. Cílený čistý výnos 5 % p. a. se mu zatím daří překonávat. Za necelých 5 let fungování vydělal investorům 35 %, tedy 6,6 % p. a., a výrazně tak překonává inflaci.

Z druhé strany je ale fér dodat, že hodnota samotného indexu S&P 500 (v dolarech) ve stejném období stoupla takřka na dvojnásobek. Takže kdo celou dobu držel index S&P 500, měl by dnes výnos 94 %, čili cca 15 % p. a. (v dolarech).

Historický vývoj hodnoty investice

Rizika spojená s investicí

Fond Quant je zařazen do třetí rizikové třídy dle syntetického ukazatele rizik SRI uvedeného v klíčových informacích pro investory. Ze strany administrátora fondu je ale zároveň vyžadován podle investičního dotazníku dynamický rizikový profil investora, neboť fond investuje do akcií. Tahle rozpolcenost bohužel vyplývá z rozdílné metodiky pro určení rizikovosti investičního nástroje. Pokud se budeme na fond Quant dívat zdravým selským rozumem, můžeme jej označit za středně rizikovou investici.

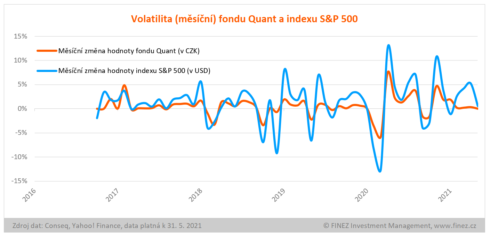

To si můžeme názorně ukázat na volatilitě fondu. Obecně můžeme o fondu Quant říct, že silně koreluje s vývojem podkladového indexu S&P 500, tedy hýbe se spolu s indexem S&P 500, ale s výrazně menším rozsahem výkyvů.

Pro korunového investora je také důležité, že fond Quant zajišťuje měnové riziko. Vývoj kurzu amerického dolaru a české koruny, který je sám o sobě velmi volatilní, nemá tedy vliv na vývoj hodnoty investice ve fondu. Kupříkladu za poslední rok koruna zpevnila k dolaru téměř o 14 %. Takže když držíte investice v dolarech, po přepočtu na koruny máte výrazně méně. Proto pokud máte příjmy a výdaje primárně v korunách, je lepší investovat rovněž v korunách.

Poplatky spojené s investicí

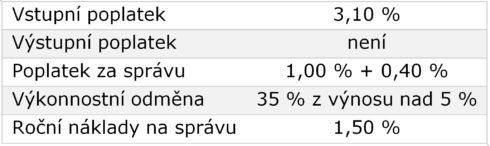

Vstupní poplatek je dle statutu fondu maximálně 5 %, ale dle ceníku Consequ je standardně účtován vstupní poplatek 3,1 %, přičemž konkrétní zprostředkovatel může poskytnout slevu.

Výstupní poplatek žádný účtován není. Investice je tedy relativně likvidní, pouze je potřeba počítat s měsíční frekvencí oceňování, tedy i měsíční frekvencí úpisů a odkupů.

Fixní poplatky za správu fondu jsou rozděleny na 0,4 % p. a. za administraci fondu a 1 % p. a. za obhospodařování fondu pro třídu 1 (základní třída akcií, minimální investice 1 mil. Kč), dohromady tedy 1,4 % ročně. Spolu s náklady na depozitáře a dalšími průběžnými náklady pak celkové náklady na správu fondu vychází na 1,5 % p. a.

Větším investorům fond nabízí druhou speciální třídu investičních akcií, u které je účtován o půl procenta ročně menší poplatek za obhospodařování, takže ve finále investorům zůstává o půl procenta vyšší výnos. Minimální investice u třídy 2 investičních akcií je 10 milionů korun.

Kromě fixních poplatků za správu si fond bere ještě výkonnostní odměnu ve výši 35 % z výnosu nad 5 % ročně. Při kalkulaci výkonnostní odměny je používán princip high-water-mark, tedy je účtována pouze tehdy, pokud je hodnota investičních akcií vyšší než na konci kteréhokoliv z předchozích let.

Závěrečné hodnocení

Fond Quant investuje do nízkonákladového ETF, ale jak je vidět z výše popsaných poplatků, samotný fond Quant nízkonákladový tak úplně není. To ovšem ani není jeho cílem. Smyslem fondu Quant je dlouhodobě participovat na výnosech akcií, ale výrazně konzervativněji než přímým nákupem akcií či akciového indexu.

Cílený čistý výnos 5 % ročně se zatím fondu daří generovat. Dlouhodobým držením ETF na index S&P 500 byste v uplynulých pěti letech dosáhli trojnásobného výnosu, ale také s výrazně větší volatilitou. Ne každý však dokáže ustát občasné velké krátkodobé poklesy na akciových trzích. Fond Quant je ideálním řešením právě pro tento typ opatrnějších investorů.

Nabízí také rozumné řešení pro všechny investory, kteří by teprve chtěli s větším kapitálem vstoupit do světa akcií, ale bojí se správného načasování nákupů. To je zvlášť dnes na místě, po takřka sedmi měsících kontinuálního růstu cen akcií, kdy ve vzduchu visí riziko korekce. Trh se zdá být naceněn na velmi růžový scénář. Takže jakákoliv nečekaná negativní zpráva může spustit lavinu výprodejů, kdy investoři začnou houfně vybírat zisky.

Fond Quant aktuálně drží v akciích jen 10 % portfolia, zbytek leží na depozitním účtu v hotovosti a čeká, až akcie nebudou tak předražené. Fond Quant tedy může být řešením, pokud chcete investovat do akcií větší peníze, ale nechcete se trápit správným načasováním nákupů. O to už se postará algoritmus Pavla Kohouta.

Pakliže máte velmi dlouhý časový horizont (10 a více let) a nevadí vám volatilita akcií, pak by samozřejmě fond Quant byl pro vás zbytečně drahý a zbytečně konzervativní řešení, zvlášť pokud investujete na pravidelné bázi. V takovém případě je lepší se držet klasických akciových fondů či ETF.

Autor: Jan Traxler, privátní investiční poradce a jednatel společnosti FINEZ Investment Management., redakčně upraveno

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Conseq Investment Management a Robot Asset Management a jsou platná k 31. 5. 2021.

![]()