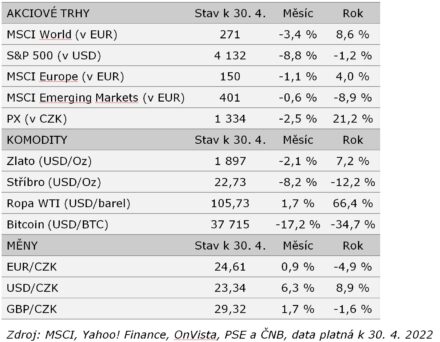

Vývoj na finančních trzích – duben 2022

Ceny akcií padají a dolar výrazně posiluje. Energetické a zemědělské komodity zůstávají drahé. Dluhopisové fondy krvácí, jak rostou úroky.

![]()

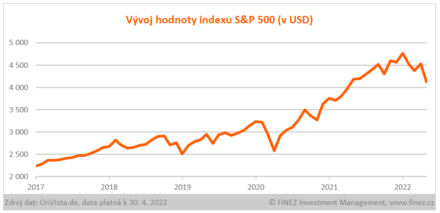

Ceny akcií padají

Na finančních trzích přetrvává nervozita z války na Ukrajině a z rostoucí inflace. Ceny akcií na burze dál klesají. Větší propad tentokrát postihl akcie v USA, kde ztrácely velké technologické firmy (Amazon -24 %, Tesla -16 %, Alphabet -16 %, Apple -9 %, Microsoft -8 %). Ale více méně padaly akcie všech firem s výjimkou sektoru necyklické spotřeby, tedy firem jako Procter&Gamble, Walmart, Coca-Cola apod. Hodnota indexu S&P 500 spadla v dubnu o 9 % a od začátku roku již klesla o 14 %.

Pokles cen akcií mě v současné chvíli příliš nepřekvapuje a řekl bych, že to je teprve začátek, protože celý svět čeká ekonomicky náročné období. Koupěschopnost domácností nyní s vysokou inflací klesá, proto bude zákonitě docházet k omezování spotřeby (zbytného zboží). Menší spotřeba ruku v ruce se strmě rostoucími provozními náklady a dražšími úvěry by logicky měla vyústit v nižší ziskové marže. A menší zisky rovná se menší hodnota firmy, tedy krátkodobě levnější akcie. Ale uvidíme, jaké výsledky budou v průběhu roku jednotlivé firmy reportovat.

REKLAMA

Energie dál zdražují

V důsledku protiruských sankcí se cena ropy drží nad 100 dolary za barel a v tuto chvíli nic nenasvědčuje tomu, že by v dohledné době měla výrazněji klesnout. Ceny pohonných hmot rovněž zůstávají velmi drahé. Ještě horší je situace s plynem, kde se nyní celá Evropa musí připravit na možnost, že příští zimu již z Ruska do Evropy žádný plyn nepoteče. Cena plynu od začátku roku již stoupla na dvojnásobek. Také elektřina na burze dál zdražuje, jedna MWh už stojí 200 euro. Za poslední rok stoupla cena elektřiny na burze na trojnásobek.

Kromě energetických komodit zůstávají drahé také zemědělské komodity. Pšenice v dubnu podražila o dalších 10 %, kukuřice o 8 %, rýže o 5 % a palmový olej o 20 %. Naopak u průmyslových komodit můžeme nyní pozorovat, že ceny začaly klesat, což pravděpodobně reflektuje sílící očekávání, že globální ekonomika upadá do recese (respektive stagflace). V dubnu poklesly také ceny drahých kovů.

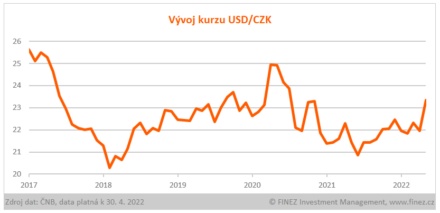

Dolar výrazně posiluje

Koruna vůči euru koncem dubna lehce oslabila. Výrazně ale oslabila k dolaru, neboť dolar v dubnu zpevnil k euru o 5 %. Kurz eurodolaru se za poslední rok posunul o 14 % z 1,20 na 1,05. Dolar nyní posiluje hlavně v reakci na měnící se rétoriku Fedu.

Očekává se, že Fed bude zvyšovat úrokové sazby rychleji, než plánoval ještě začátkem roku. Na druhou stranu Fed bude kromě rostoucí inflace sledovat také celkový hospodářský vývoj. Za první kvartál americká ekonomika již vykázala pokles HDP (pravděpodobně počátek recese). V tomto prostředí nebude pro centrální banky snadné příliš zvedat úrokové sazby.

REKLAMA

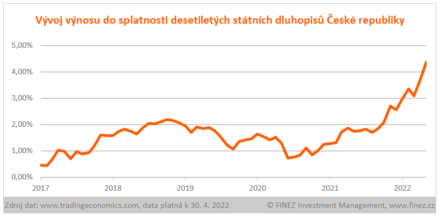

Dluhopisové fondy krvácí

S očekáváním růstu úrokových sazeb stoupají výnosy do splatnosti u státních dluhopisů. Úrokový výnos desetiletých amerických státních dluhopisů stoupl od začátku tohoto roku z 1,5 % na 3 %. Výnos do splatnosti desetiletých českých státních dluhopisů už se blíží 4,5 %. Přitom dva roky zpátky to bylo pouhé 1 %.

S růstem úrokových výnosů klesá tržní cena dluhopisů. Proto všechny dluhopisové fondy poslední rok vykazují velké ztráty. Nicméně po deseti letech nizoučkých úroků se pomalu blíží doba, kdy začne zase dávat smysl investovat i do dluhopisů, kdy úrokové výnosy budou zajímavé. Na nákupy dluhopisů je dle mého názoru ještě příliš brzy. Předpokládám, že úroky ještě porostou. Ale výhledově možná koncem tohoto roku přijde po dlouhých letech vhodná doba i na investice do státních dluhopisů.

Autor: Jan Traxler, privátní investiční poradce a zakladatel fondu Otakar, podfond FINEZ SICAV

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Výkonnost dosažená v minulosti ani očekávaná výkonnost není spolehlivým ukazatelem budoucích výnosů. Data uvedená v článku pochází z webových stránek MSCI, Finance Yahoo!, OnVista, ČNB, PSE a ČSÚ a jsou platná k 30. 4. 2022, není-li uvedeno jinak.

![]()