Text: redakce

14. 04. 2021

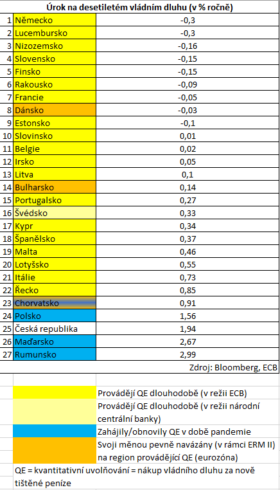

Proč česká vláda platí (skoro) nejvyšší úrok v EU, vyšší než Bulhaři, Řekové, Chorvati, Slováci…

Foto: Shutterstock

Česká vláda nyní čelí jednomu z nejvyšších úročení svého dluhu mezi všemi zeměmi EU. Za to, aby poskytli desetiletou půjčku, žádají mezinárodní investoři vyšší úrok už jen od vlády maďarské a rumunské. V posledním zhruba měsíci se navíc Česko ocitá v historicky nebývalé situaci, kdy za svůj desetiletý dluh platí o zhruba dva procentní body více než Slovensko. Český desetiletý vládní dluh je tak úročen nejméně výhodně v porovnání s desetiletým dluhem slovenské vlády za celé období od rozdělení společné federace před skoro třiceti lety.

![]()

Obr. Česká vláda čelí třetímu nejvyššímu úroku na svém dluhu v celé EU. Česko jako jediné v EU neprovádí kvantitativní uvolňování, ani není měnou navázáno na region, který jej provádí.

Poměrně vysoký úrok na českém vládním dluhu v kombinaci s citelně rostoucím zadlužením bezpochyby představuje problém. Ten dokumentuje i nejnovější prognóza Mezinárodního měnového fondu, zveřejněná minulý týden. Prognóza předpokládá, že do roku 2026 se veřejný dluh ČR zvýší z předpandemické úrovně 30,2 procenta HDP na 55 procent. Česko tak v pořadí nejméně zadlužených zemí EU klesne ze čtvrtého na jedenácté místo.

Vláda by proto měla co nejrychleji představit a naplňovat věrohodný plán ozdravování veřejných financí na léta 2022 až 2032. Jinak občanům hrozí postupné zhoršování jejich životní situace, dané například hůře dostupnou a méně kvalitní veřejnou zdravotní péčí, nedostatečným růstem důchodů či dalším zaostáváním školství.

To vše jsou však nyní z hlediska řadového občana stále poměrně vzdálené hrozby. Setrvačnost vývoje veřejných financí je ovšem značná, pročež je třeba je na úrovni správy veřejných financí začít řešit hned teď.

REKLAMA

Rozvrat veřejných financí se (zatím) nekoná

Část politiků a ekonomů ovšem už hned teď hovoří o „rozvratu veřejných financí“. K němu jistě můžeme dospět, je ovšem nezodpovědné mluvit o něm nyní. Protože prostě nejde o pravdivý popis reality. Pokud by byl, jsou nutně v rozvratu i veřejné finance zemí typu Německa, Finska či Rakouska. A také všech dalších zemí Visegrádské skupiny. Tyto jmenované země mají vesměs vyšší zadlužení než ČR dnes a budou jej mít dle zmíněné prognózy MMF nadále i v roce 2026. Už ani nemluvě o tom, že Česko i v roce 2026 bude stále zadluženo ani ne polovičně v porovnání s Portugalskem, Francií, Španělskem, Belgií, Itálií a Řeckem.

ČR je unijní výjimkou – (zatím) kvantitativně neuvolňuje

Navíc se v debatě o zadlužování a úrocích z dluhu zapomíná na zásadní věc. Česká republika je dnes prakticky jedinou, poslední zemí EU, která nepřistupuje k umělému stlačování úroku na svém dluhu prostřednictvím centrální banky.

Země eurozóny a Švédsko totiž už dlouhodobě provádějí kvantitativní uvolňování. Polsko a také Rumunsko a Chorvatsko začaly kvantitativně uvolňovat loni v době vrcholné pandemie, maďarská centrální banka svůj program odkupu aktiv za nově vytvářené peníze v té době obnovila. Dánsko, Bulharsko a Chorvatsko mají své měny pevně navázány na euro, neboť se nacházejí v „předpokoji“ pro přijetí eura, v systému ERM II. Bulharsko a Chorvatsko hodlají v řádu několika let jednotnou evropskou měnu přijmout (Dánsko má trvalou výjimku).

Investoři do dlouhodobého dluhu těchto zemí mohou počítat právě s tím, že riziko menší, kolísavější národní měny nakonec zcela zmizí a úroky na dluhu sofijské i záhřebské vlády už bude stlačovat připravenost mocné monetární palebné síly Frankfurtu. Tato vyhlídka částečně stlačuje výnos bulharských či chorvatských dluhopisů už nyní, což zásadně přispívá k tomu, že zatímco úrok na desetiletém dluhu vlády ČR činí takřka dvě procenta, na dluhu Bulharska představuje jen 0,1 procenta, zatímco na chorvatském 0,9 procenta.

REKLAMA

Česko bude pravděpodobně moci kvantitativně uvolňovat také, neboť možnost takového zásahu České národní bance trvale dává novela zákona o ČNB. Tu již schválila Sněmovna, koncem dubna by o ní měl jednat Senát.

Samozřejmě, malá otevřená ekonomika, jako je ta česká, si nebude moci dovolit tak rozsáhlé kvantitativní uvolňování, jaké provádí eurozóna. To však neznamená, že toto opatření pro ni zůstane zapovězené. Maďarsko, Rumunsko, ale i Polsko nebo Švédsko jsou oproti eurozóně také malé ekonomiky, které přitom kvantitativně uvolňují. V prvních třech jmenovaných zemích je inflace momentálně ještě výraznější než v Česku, v Polsku dokonce přesahuje 3,5 procenta. Ani to však tamní centrální bance nebrání, aby kvantitativně uvolňovala za účelem stlačení úroku na dluhu své vlády.

(Zatím) pozitivní vliv kvantitativního uvolňování

Ekonomové Yasin Mimir z norské centrální banky a Enes Sunel z OECD ve své nově zveřejněné studii (zde) analyzují dopad kvantitativního uvolňování v rozvíjejících se ekonomikách včetně polské, maďarské a rumunské. Dospívají k závěru, že v rozvíjející se ekonomice s volně plovoucím kursem a ukotvenými inflačními očekáváními objemově přiměřené kvantitativní uvolňování stlačí či alespoň (v době otřesu finančních trhů) stabilizuje úrok na vládním dluhu, aniž by zapříčinilo oslabení měny a zrychlení tempa inflace. Naopak, může zahrnovat protiinflační prvek.

Jestliže totiž centrální banka odkupuje vládní dluh, zhodnocuje tím příslušné vládní dluhopisy v držení jednotlivých komerčních bank. Bankovní soustava je tak kapitálově silnější, atraktivní i pro zahraniční kapitál, jehož příliv upevňuje reálný směnný kurs, což ve výsledku působí protiinflačně.

Pandemická praxe poměrně malých, často rozvíjejících se ekonomik je pro Česko pozitivním signálem. Napovídá, že v případě potřeby bude moci také Česko i s korunou – jako poslední země EU – přistoupit ke stlačování úroku na vládním dluhu prostřednictvím centrální banky. Aniž by tím nepřípadně oslabilo měnu nebo zrychlilo inflaci.

To je tedy další důvod, proč není na místě hovořit o rozvratu veřejných financí ČR. Zároveň to ale nesmí být pobídkou jakékoli české vládě, aby otálela s ozdravením veřejných financí, či se dokonce nemístně zadlužovala.

Autor: Lukáš Kovanda, člen Národní ekonomické rady vlády a hlavní ekonom Trinity Bank, redakčně upraveno

![]()