Drobní investoři většinou ví, že z držby akcií mohou plynout dividendy. Podtrhuji slovní spojení "mohou plynout dividendy", protože na dividendu není automatický právní nárok a v akciových společnostech o jejich případném vyplácení rozhoduje valná hromada akcionářů. Neschválí-li valná hromada dividendy, tak akcionář na žádné dividendy právní nárok nemá a nic nedostane.

Na pražské burze se obchodují i zahraniční společnosti (daňoví nerezidenti)

Nemusíme chodit daleko a jenom při pohledu na elitní tituly pražské burzy najdeme ty, které dividendy letos vyplácely (rozhodly o nich na jarních valných hromadách a rozdělovaly zisk roku 2006).

Zároveň na pražské burze najdeme i takové tituly, které mají daňový domicil (sídlo) v zahraničí, a přestože je tuzemský drobný investor nakoupil v Praze, tak z hlediska zdaňování jde o výplatu dividendy ze zahraničí.

Jelikož by byla nuda investovat pouze do tuzemských akciových společností, tak se v dnešním díle příspěvků budeme muset zvlášť zaměřit na výplaty dividend domácích firem českým občanům (tuzemským rezidentům), zahraničních akciových společností našim investorům a také poradíme zahraničním investorům investujícím do českých firem.

Pro účely tohoto komentáře budu požívat termíny daňový rezident a daňový nerezident. Jelikož jsem je poměrně detailně vysvětloval v předcházejícím díle seriálu, tak jejich vysvětlení nyní nebudu opakovat. Pokud by někdo měl s jejich vysvětlením problém, tak nechť se vrátí do tohoto dílu.

REKLAMA

Dividendy z domácích firem: Srážková daň 15 %

Společnost, jejíž zisk se prostřednictvím dividend dělí mezi akcionáře, musí testovat, jaký domicil akcionáři (příjemci dividend) mají. Předpokládejme, že valná hromada české akciové společnosti (daňový rezident ČR) rozhodla o vyplacení dividend. Pokud je příjemcem dividendy český občan (tuzemský daňový rezident), tak vyplácející akciová společnosti je v pozici takzvaného plátce a na dividendu musí aplikovat srážkovou daň ve výši 15 %.

Příjemce dividendy (český drobný investor) se vůbec nedostane k celé dividendě, neboť zmiňovaná patnáctiprocentní část zůstává ve společnosti jako závazek vůči správci daně a v zákonné lhůtě ji přímo odvádí státu. Drobný investor obdrží zbylých 85 % a tato částka je pro něj konečná (zároveň nelze v tomto případě proti výplatě uplatnit žádné související daňové výdaje). Jinými slovy ji investor nemusí dále nikde zdaňovat ani ji nikde v daňovém přiznání uvádět.

Dividendy českých firem zahraničním investorům: Srážková daň dle konkrétní smlouvy o zamezení dvojího zdanění

Vzhledem k tomu, že do českých akcií investuje stále více cizinců, považuji za zajímavé doplnit článek o způsob, jakým se zdaňují dividendy českých firem plynoucí do zahraničí. Jenom pro objasnění doplním, že jde o vztah tuzemské akciové společnosti (rezidenta ČR) vyplácející dividendu zahraničnímu drobnému investorovi (nerezidentovi ČR).

V případě, že je akcionářem daňový nerezident ČR, musí plátce daně (akciová společnost distribuující dividendy) vycházet z příslušné smlouvy o zamezení dvojího zdanění mezi ČR a státem, kde je akcionář považován za daňového rezidenta. Svoji daňovou příslušnost, neboli stát daňové rezidence, je poplatník povinen jednoznačně prokázat plátci daně (akciové společnosti) s tím, že důkazní břemeno je na straně příjemce dividendy.

REKLAMA

V praxi to probíhá tak, že plátce daně, který vyplácí dividendu daňovému rezidentu druhého smluvního státu, srazí daň přímo sazbou, která je uvedena v příslušné daňové smlouvě. Ta bývá zpravidla nižší než v České republice obvyklých 15 %. V případě, že plátce distribuuje dividendu do země, se kterou nemá ČR uzavřenou smlouvu o zamezení dvojího zdanění, automaticky musí srazit v ČR obvyklých 15 % jako u výplaty tuzemským akcionářům.

Smlouvy o zamezení dvojího zdanění (obvykle jde o článek 10 týkající se výlučně dividend) pracují se sazbami srážkové daně ve výši deset nebo dokonce pět procent. Přesto před výplatou dividendy do zahraničí si ji musí plátce prostudovat, neboť tam mohou být různá omezení, například z hlediska velikosti vlastnického podílu na firmě vyplácející dividendy.

Zkusme si vše demonstrovat na závěrečném příkladu: Nizozemský občan si koupil 2000 kusů nejmenované elitní akciové společnosti (jeho podíl na základním kapitálu činí jedno procento), která mu za rok 2006 vyplatí dividendy ve výši pěti miliónů korun. Tato tuzemská společnost v pozici plátce je povinna srazit a českému správci daně odvést deset procent z dividend. Zbývajících 90 % mu bude vyplaceno do Nizozemí.

Dividendy našim investorům ze zahraničí: Daní sraženou v zahraničí povinnosti nekončí

Nyní nastává čas se věnovat časté problematice, kdy náš investor (rezident ČR) obdrží dividendy ze zahraničí. Podobně jako v předcházejícím odstavci musí plátce (zahraniční akciová společnost) testovat daňový domicil příjemce dividendy.

REKLAMA

Jde-li například o investici českého drobného investora do nizozemského telekomunikačního gigantu, tak ten před výplatou dividendy testuje daňový domicil jeho příjemce. Jestliže je příjemcem nizozemský občan, řídí se výplata nizozemským právem, ale pokud je výplata například do ČR, tak výše a způsob zdanění se řídí příslušnou smlouvou o zamezení dvojího zdanění (samozřejmě mezi ČR a Holandskem).

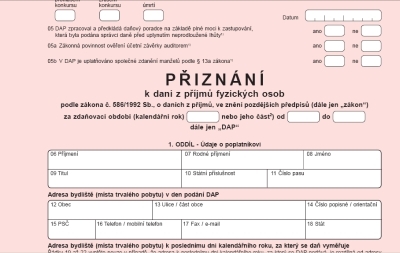

Bez ohledu na to, zda zahraniční plátce srazí v zahraničí daň, musí tuzemský poplatník počítat s nutností uvést takový příjem v daňovém přiznání. Případná daň zaplacená v zahraničí se prokazuje potvrzením zahraničního správce daně a v určitých případech si lze vystačit s potvrzením plátce nebo depozitáře. Následně může poplatník počítat s tím, že si tuto v zahraničí sraženou daň započte na vzniklou daňovou povinnost vypočtenou v našem daňovém přiznání (takzvaný prostý zápočet dle české legislativy).

Dost častým problémem tuzemských poplatníků je to, že považují svoji daňovou povinnost za splněnou v případě, že v zahraničí byla nějaká daň z dividend odvedena. Takové jednání je chybné, neboť poplatník podléhá v České republice zdanění celosvětových příjmů. Smlouvy o zamezení dvojího zdanění zde slouží k tomu, aby se takový příjem zdaňoval pouze jednou.

Horší situace je u dividend ze zemí, se kterými nemáme smlouvu o zamezení dvojího zdanění uzavřenou. V takových případech daň sraženou v zahraničí nelze započíst a fakticky dojde ke dvojnásobnému zdanění (v České republice a v zemi sídla plátce).

Závěrem…

Závěrem lze konstatovat, že dividendy jsou méně daňově šetrnou formou výnosů z cenných papírů než příjem z jejich prodeje (zde dosáhneme vždy po šesti měsících osvobození). S příjmem dividend od tuzemského plátce nemá drobný investor žádnou potíž z hlediska daňových administrativních povinností, avšak zdanění je vysoké (15 %).

Daňově komplikované jsou zahraniční dividendy, kdy by měl investor pracovat se Zákonem o daních z příjmů a příslušnou smlouvou o zamezení dvojího zdanění. Zde se asi bez pomoci daňového poradce neobejde. Na druhou stranu lze počítat se zápočtem v zahraničí sražené daně.

![]()