Všichni mluví o dluhopisech, a dobře vědí proč

Kvůli slábnoucímu růstu, zpomalující inflaci a geopolitickému napětí lze v roce 2024 na trzích očekávat zvýšenou volatilitu. Centrální banky budou nejspíš s agresivním snižováním sazeb váhat, což vyvolá na dluhopisových trzích nejistotu. Investoři by se měli soustředit na kvalitní vládní dluhopisy, ale lze uvažovat i nad selektivními investicemi do dluhopisů firemních.

![]()

Slábnoucí růst, inflace a nestabilní geopolitické prostředí

V roce 2024 by se měly trhy připravit na další divokou jízdu. Pomalý růst a ustupující inflace sice připravily půdu pro pokles úrokových sazeb, ale v oblasti monetární politiky přetrvává nejistota a panuje geopolitické napětí.

Když začaly centrální banky agresivně zvyšovat základní sazby, mluvili přední ekonomové o značné pravděpodobnosti recese a futures na dluhopisy počítaly s rychlým opětovným poklesem. Centrální banky se však držely narativu „vyšší a dlouhodobější“ inflace a trhy se za celý rok 2023 nepovedlo uklidnit. Nakonec se základní sazby vyšplhaly na nejvyšší úroveň za více než patnáct let. Navzdory ekonomickým problémům se nepočítá s tím, že by se sazby v roce 2024 snižovaly nějak agresivně. Recese americké ekonomiky to však může rychle změnit.

Volatilitu trhů dál zvyšuje nestabilní geopolitické prostředí. Spojené státy čelí geopolitickému napětí na Ukrajině, v Izraeli i na Tchaj-wanu. Navíc se blíží listopadové prezidentské volby, a tak se politická situace v roce 2024 nejspíš zasekne na mrtvém bodě, sníží se fiskální výdaje a dál se zvýší nejistota kolem hospodářského růstu.

Z výše uvedeného vyplývá, že by měly být centrální banky, než začnou dál zpřísňovat ekonomické podmínky, nebo je naopak příliš rychle rozvolňovat, raději opatrné, protože bude na trhu s dluhopisy panovat zvýšená volatilita.

REKLAMA

Trh s dluhopisy nabízí investorům atraktivní vyhlídky

Investoři do dluhopisů mají příležitost zajistit si nejvyšší výnosy za posledních deset let. To přitom neznamená jen vyšší návratnost, ale i nižší pravděpodobnost, že by dluhopisy měly návratnost zápornou.

Centrální banky budou nejspíš snižovat základní sazby jen pomalu, a tak budou odložené účinky agresivní monetární politiky z roku 2023 znamenat přísnější podmínky financování i v novém roce. Ve střednědobém horizontu to přinese upřednostnění durace a kvality.

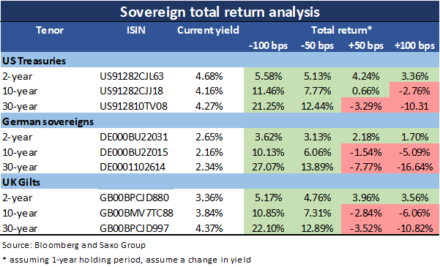

Pro vládní dluhopisy z rozvinutých zemí existují v roce 2024 tři různé scénáře:

- Měkké přistání: Boj s inflací je za námi a vyhnuli jsme se hluboké recesi, takže mohou centrální banky začít postupně, nepříliš agresivně snižovat sazby. Krátkodobé výnosy budou klesat rychleji než dlouhodobé a 10leté výnosy se posunou oproti dnešku o něco níž.

- Tvrdé přistání: Hluboká recese donutí centrální banky agresivně snižovat sazby, takže začnou krátkodobé výnosy klesat podstatně rychleji než dlouhodobé. Sazby se výrazně propadnou pro všechny doby splatnosti.

- Scénář ze 70. let: Inflace se znovu rozhoří, a tak budou muset banky opět zvýšit sazby. Výnosové křivky by se zploštily, protože by krátkodobé výnosy stoupaly rychleji než dlouhodobé.

Hlavní je kvalita

Ochabující ekonomická aktivita a vysoké sazby nevěstí pro riziková aktiva nic dobrého. To může v prostředí klesajících tržeb a nižších marží vést k vyššímu spreadu korporátních dluhopisů.

REKLAMA

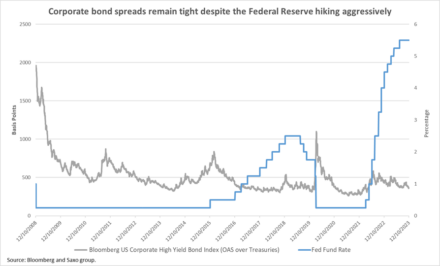

Výnosy z korporátních dluhopisů sice v Evropě i USA stoupaly spolu s dluhopisy vládními, ale zhodnocení, které investiční korporátní dluhopisy nabízejí oproti benchmarku, je výrazně pod průměrem z let 2010-2020.

Ještě depresivnější je pohled na rizikové dluhopisy. Americké obligace s vysokým výnosem vyplácejí o 260 bazických bodů víc než srovnatelné investiční dluhopisy, což odpovídá předcovidovým hodnotám, kdy Fed stimuloval ekonomiku prostřednictvím kvantitativního uvolňování a úrokové sazby byly oproti dnešku sotva poloviční. V Evropě vynáší junk bonds o 310 bazických bodů víc než kvalitní dluhopisy, což je odrazem náročnějšího makroekonomického prostředí.

Proto má cenu investovat spíš do vládních dluhopisů z rozvinutých zemí, i když zajímavé budou i selektivní investice do dluhopisů firemních.

Autor: Althea Spinozzi, specialistka na dluhopisy Saxo Bank

![]()