Konstrukce life–cycle programů

Základním stavebním kamenem jsou klasické otevřené podílové fondy (OPF), o kterých jsem psal v minulém článku. Jsou to většinou fondy, které jsou běžně dostupné v nabídce investičních společností. V části věnované podílovým fondům jsem uváděl, že fondy je třeba dobře skombinovat, brát v potaz rizikový profil investora a investiční horizont. Všechny zmíněné parametry fondy životního cyklu respektují a to je jejich velkou výhodou. Je zde ještě jedno riziko, které vyplývá z principu fungování trhu. Jsou to korekce.

Korekce jsou přirozenou součástí burzovního vývoje a každý investor s nimi musí počítat. Již jsem vysvětloval faktor času, který má velký vliv na zhodnocení. Díky času korekce korigují vývoj trhů, nicméně dlouhodobě trhy rostou. Jenže v momentě, kdy začínáme investovat, máme jiný investiční horizont než po 10 letech investice a tomu by měla být přizpůsobena i skladba portfolia.

Nyní se pojďme podívat na grafy, které nám ukazují vývoj konkrétního fondu v čase. První ukazuje vývoj za poslední rok a následuje graf od vzniku.

Graf 1: Conseq Akciový – Vývoj 1 rok

Graf 2: Conseq Akciový – Vývoj od založení

V jednoletém grafu vidíme výraznou volatilitu. Představme si, že v tomto fondu jsou peníze investovány již 20 let. V případě, že náš investiční horizont by končil na příklad v měsíci červnu, náš propad těsně před výplatou peněz by byl výrazný a rázem bychom přišli o velkou část peněz, a to pouze díky tomu, že jsme nerealokovali peníze včas. Kdežto pokud jsme na začátku dlouhého horizontu, korekce nás nemusí trápit, protože v dlouhodobém horizontu je to pouze jev, který je součástí dlouhodobé investice a díky korekcím nakupujeme „levnější“ podílové listy.

Časování trhu není vůbec jednoduchá věc a někteří investoři tvrdí, že je to v podstatě nemožné. Běžný klient povětšinou ani zdaleka neví, o co jde. Proto je nereálné, aby sám střadatel dokázal bez problému rychle vystoupit z trhu. Takže je nutné mít systém, který to dokáže za klienta. A právě zde nastupují programy životního cyklu. Ty dokáží takovým ztrátám těsně před koncem investičního horizontu zabránit. Dělají to díky nastavení zamykání výnosů.

V současné době programy životního cyklu v Česku poskytují 3 investiční společnosti – Conseq Investment Management, Pioneer Investments a ČP Invest investiční společnost. Podobný produkt má v nabídce také Česká spořitelna, která přišla na trh s fondy životního cyklu.

Na jednom z příkladů se pokusím vysvětlil základní principy. Podívejme se třeba na Rentier Invest od společnosti Pioneer Investments. Ostatní programy fungují velmi podobně a princip je totožný.

Na svých stránkách Pioneer Investments program popisuje následovně: „Rentier Invest respektuje životní cyklus klienta. Z investičního hlediska se život skládá ze dvou období. Nejprve prožíváte období vytváření úspor a později jejich ochrany a dalšího zhodnocení. Rentier Invest vám nabízí sedm modelových portfolií s různým poměrem akciových a dluhopisových instrumentů v závislosti na době, po kterou chcete investovat. Čím více se blíží konec investičního období, tím větší je podíl konzervativnějších instrumentů. To ony „zamykají“ výnos a chrání ho, aby vám umožnil rentu, kterou si naplánujete. “

Zásadní funkcí produktu je tedy „zamykání“ zisků. Názorně je to velmi dobře vidět na průběhu rozložení jednotlivých aktiv. Na začátku je téměř vše v akciích a s postupem času se peníze realokují do více konzervativní investice, takže dochází ke zmiňovanému zkonzervativnění portfolia a snížení volatility, ale za cenu nižšího zisku. Tímto mechanizmem se zisky zamykají. Realokaci ukazuje tabulka a následující graf.

Tabulka 1: Rozložení aktiv podle jednotlivých linií

|

Roky |

Alokace |

|||||

|

Linie |

Od |

Do |

akcie |

Rizikové obligace |

Bonitní obligace |

peněžní trh |

|

Linie 1 |

25 |

40 |

90% |

2% |

6% |

2% |

|

Linie 2 |

15 |

25 |

70% |

2% |

27% |

1% |

|

Linie 3 |

8 |

15 |

55% |

3% |

41% |

1% |

|

Linie 4 |

5 |

8 |

40% |

3% |

56% |

1% |

|

Linie 5 |

3 |

5 |

25% |

0% |

74% |

1% |

|

Linie 6 |

1 |

3 |

10% |

0% |

65% |

25% |

|

Linie 7 |

0 |

1 |

0% |

0% |

35% |

65% |

Graf 3: Alokace aktiv Rentier Invest

Všechny jiné parametry produktu jsou v podstatě shodné s obecnými pravidly pro OPF.

Nevýhody Life – cycle programů

Jako každý produkt má i tento své nevýhody. Jako zásadní bych zmínil, že je to přednastavený program, který nerespektuje konkrétního investora. Investice v rámci těchto přednastavených programů je neflexibilní a hůře se reaguje na konkrétní příležitosti na trhu.

Výběr a případné změny fondů jsou pouze na investiční společnosti. Může vznikat podezření, že jsou do programu zařazovány fondy z různých důvodů, jako může být marketing, zvýšení objemu a podobně.

Pro rizikově orientovaného investora může být program příliš konzervativní.

V praxi je běžné, že klient hradí poplatek pomocí jednorázového předplaceného poplatku (kvůli provizím pro investičního zprostředkovatele), což nemusí být vždy nejvýhodnější varianta (závisí to podle situace na trhu). V případě, že se klient rozhodne přestat platit nebo investovat jinam, ztrácí předplacený vstupní poplatek.

Nevýhodou je také nákladovost, která stoupá díky navýšeným poplatkům, ale záleží, s jakými produkty nákladovost srovnáváme. Pokud budeme uvažovat srovnání s OPF, ze kterých je program složený, nákladovost stoupá. Pokud budeme srovnávat nákladovost s jinými spořícími produkty, jako je třeba IŽP, nevýhoda ztrácí na významu. Pro ilustraci navýšení nákladu u programů životního cyklu uvádím tabulku propočtu TER pro jednotlivé linie Rentier Investu (zdroj: Pioneer Investments). Každý si může srovnat navýšení u jednotlivých linií, případně se podívat na hodnoty TANKu.

Tabulka 2: Propočet TER – 1.

|

Line 1 |

Line 2 |

Line 3 |

Line 4 |

Line 5 |

Line 6 |

Line 7 |

|

|

Sporokonto |

0,25 |

0,65 |

|||||

|

Obligační |

0,2 |

0,29 |

0,37 |

0,49 |

0,49 |

0,35 |

|

|

Euro Strategic Bond CZK |

|||||||

|

Růstový |

0,1 |

0,25 |

0,16 |

||||

|

Dynamický |

0,1 |

0,1 |

0,2 |

0,2 |

0,15 |

0,1 |

|

|

Total Return Dynamic |

0,1 |

0,12 |

0,15 |

0,15 |

|||

|

Global High Yield |

|||||||

|

AFO |

0,4 |

0,35 |

0,21 |

0,18 |

0,11 |

||

|

Eastern European Equity |

0,1 |

0,1 |

0,05 |

||||

|

Top Eu Players |

0,2 |

0,13 |

0,1 |

||||

|

America |

0,1 |

Tabulka 3: Propočet TER – 2.

|

Line 1 |

Line 2 |

Line 3 |

Line 4 |

Line 5 |

Line 6 |

Line 7 |

|

|

Sporokonto |

0,77% |

0,77% |

0,77% |

0,77% |

0,77% |

0,77% |

0,77% |

|

Obligační |

1,73% |

1,73% |

1,73% |

1,73% |

1,73% |

1,73% |

1,73% |

|

Euro Strategic Bond CZK |

1,66% |

1,66% |

1,66% |

1,66% |

1,66% |

1,66% |

1,66% |

|

Růstový |

2,27% |

2,27% |

2,27% |

2,27% |

2,27% |

2,27% |

2,27% |

|

Dynamický |

2,21% |

2,21% |

2,21% |

2,21% |

2,21% |

2,21% |

2,21% |

|

Total Return Dynamic |

1,45% |

1,45% |

1,45% |

1,45% |

1,45% |

1,45% |

1,45% |

|

Global High Yield |

1,46% |

1,46% |

1,46% |

1,46% |

1,46% |

1,46% |

1,46% |

|

AFO |

2,28% |

2,28% |

2,28% |

2,28% |

2,28% |

2,28% |

2,28% |

|

Eastern European Equity |

2,07% |

2,07% |

2,07% |

2,07% |

2,07% |

2,07% |

2,07% |

|

Top Eu Players |

2,11% |

2,11% |

2,11% |

2,11% |

2,11% |

2,11% |

2,11% |

|

America |

1,63% |

1,63% |

1,63% |

1,63% |

1,63% |

1,63% |

1,63% |

Tabulka 4: Propočet TER – 3.

|

Line 1 |

Line 2 |

Line 3 |

Line 4 |

Line 5 |

Line 6 |

Line 7 |

|

|

Sporokonto |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,193% |

0,501% |

|

Obligační |

0,000% |

0,346% |

0,502% |

0,640% |

0,848% |

0,848% |

0,606% |

|

Euro Strategic Bond CZK |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

|

Růstový |

0,000% |

0,000% |

0,000% |

0,227% |

0,568% |

0,363% |

0,000% |

|

Dynamický |

0,221% |

0,221% |

0,442% |

0,442% |

0,332% |

0,221% |

0,000% |

|

Total Return Dynamic |

0,145% |

0,174% |

0,218% |

0,218% |

0,000% |

0,000% |

0,000% |

|

Global High Yield |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

|

AFO |

0,912% |

0,798% |

0,479% |

0,410% |

0,251% |

0,000% |

0,000% |

|

Eastern European Equity |

0,207% |

0,207% |

0,104% |

0,000% |

0,000% |

0,000% |

0,000% |

|

Top Eu Players |

0,422% |

0,274% |

0,211% |

0,000% |

0,000% |

0,000% |

0,000% |

|

America |

0,163% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

0,000% |

|

TER |

2,07% |

2,02% |

1,95% |

1,94% |

2,00% |

1,62% |

1,11% |

Výhody Life – cycle programů

Zásadní výhoda byla zmíněna a vysvětlována v rámci popisu produktu. Je to tedy realokace aktiv a přizpůsobení portfolia dle horizontu.

Dále je to minimální investice. Klient může investovat již od 500 Kč měsíčně a již s takto malou částkou se dostane do 6 a více podílových fondů, takže diverzifikace je dostatečná a hlavně za normálních okolností je s 500 Kč nedosažitelná.

Oproti například IŽP je tento produkt flexibilnější a umožňuje více variant. V případě rozvoje nových, lepších produktů na ně bude možno přejít jednodušeji a rychleji než u IŽP. Flexibilita je nepochybně důležitá při zvažování rizikových situací a vytváření rizikového plánu pro klienta.

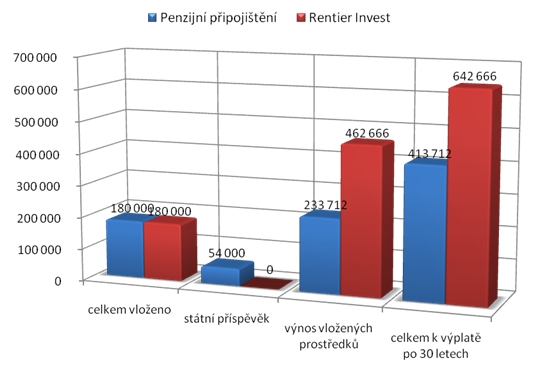

Na dlouhodobém horizontu se projevuje síla složeného úročení. Můžeme se podívat na srovnání investice 500 Kč pro třicetiletého klienta. První varianta je penzijní připojištění, kde uvažujeme zhodnocení 4 % p.a., a druhá varianta je program Rentier Invest, kde zhodnocení vychází z historických dat fondů společnosti Pioneer.

Vidíme rozdílné výsledné zhodnocení, které je dosti výrazně ve prospěch programu životního cyklu.

Použití life–cycle programů

Stejně jako u všech ostatních produktů je třeba i u těchto programů velmi dobře vážit, jak nastavit program, jak dlouhý investiční horizont zvolit, jak vysoká investice je vhodná, jaký investiční profil má klient a čeho chceme pomoci této investice dosáhnout.

Nelze říci, že programy životního cyklu jsou všelék a lze je použít „za každého počasí“. Obecně lze tento program doporučit pro malé měsíční úložky v řádech stovek korun, popřípadě jednoho nebo dvou tisíců korun, spíše s delším investičním horizontem, tedy například jako alternativu k penzijnímu připojištění, popřípadě jako určitý „základ“ spoření na stáří. Při vyšších částkách už lze zvažovat jiné možnosti a jiné způsoby zhodnocení, které mohou, ale nemusí být efektivnější.

Optimální způsob spoření pro důchodový věk je individuální a je třeba dobře volit z možné nabídky produktů. Life-cycle programy jsou jednou z variant.

![]()