Korelace mezi akciemi a dluhopisy je negativní. Důležité ale je, v jakém kontextu

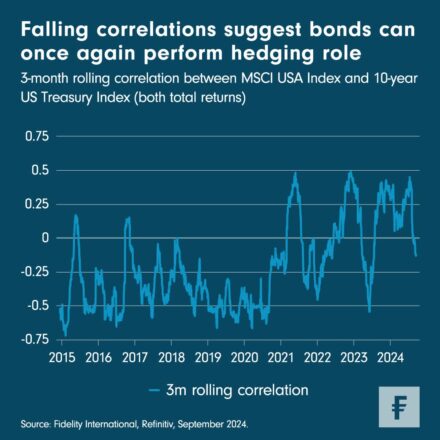

Povzbudivé znamení pro majitele dluhopisů: tříměsíční korelace mezi akciemi a dluhopisy se opět dostala do záporných hodnot. Připouštíme, že toto tu bylo nedávno, už v červenci 2023 byl mezi oběma třídami aktiv inverzní vztah. Nicméně to, jak investoři o této korelaci přemýšlejí, by se mělo řídit kontextem, a ten je nyní velmi odlišný.

![]()

Federální rezervní systém řeší dvě povinnosti – stabilitu cen (prostřednictvím cílování inflace) a maximální zaměstnanost. Zatímco v posledních dvou letech šlo především o návrat inflace k cíli, nyní se pozornost přesouvá na růst. Růst ve Spojených státech zpomaluje, fiskální podpora z roku 2023 se mění v brzdu, spotřebitelé jsou stále opatrnější a trh práce má očividně klesající tendenci (navzdory tomu, co říká srpnová zpráva o zaměstnanosti).

Centrální banky a trhy si to uvědomují. Fed je připraven nabídnout měnově politická opatření a předseda Federálního rezervního systému Powell minulý měsíc ve svém projevu v Jackson Hole udal tón, když řekl: „Nastal čas pro přizpůsobení politiky. Směr, kterým se bude ubírat, je jasný a načasování a tempo snižování sazeb bude záviset na příchozích datech.“

S rostoucím důrazem na růst se korelace mezi dluhopisy a akciemi posouvá na normálnější (zápornou) úroveň, protože nižší růst sune ceny akcií níže a současně snižuje výnosy dluhopisů. Pro investory z této korelace vyplývá, že dluhopisy v portfoliích opět fungují jako zajištění.

Menší korelace mezi dluhopisy a akciemi je pro portfolio s více aktivy obecně výhodná, protože snižuje očekávanou volatilitu portfolia jako celku. Pokud je korelace záporná, pak by dluhopisy měly do určité míry kompenzovat negativní pohyby akcií.

REKLAMA

V reálném světě to ale může být i jinak, a proto byste měli být opatrní. Trh v současné době promítá do cen agresivnější cestu snižování úrokových sazeb Fedu. Dluhopisy tak sice mohou být lepším zajištěním proti akciovým rizikům, než tomu bylo dříve, ale i tak s sebou nesou své vlastní riziko poklesu. Dluhopisy s delší splatností vypadají zvláště zranitelné vůči krátkodobým změnám cen aktiv, jež jdou proti trendu. Termínová prémie zůstává velmi stlačená, což v kontextu rozsáhlých emisí bude pro tyto dluhopisy pravděpodobně výzvou. Ačkoli v dlouhodobém horizontu jsme naklonění této třídě aktiv, nedávno jsme z důvodů zmíněných výše takticky podvážili státní dluhopisy.

Autor: Ben Traynor, Fidelity International

![]()