Komentář: Realitní trh hoří, přijedou hasiči?

I na realitním trhu mohou vzniknout bubliny. Na oficiálním blogu ČNB („čnBlog“) to komentuje zářijový příspěvek „Trhy nemovitostí a návaznosti na měnovou politiku“.

![]()

Jak začnou být investoři opatrní, změní se nastavení hospodářských politik, tok peněz na realitní trh se prý zastaví. Dojde ke korekci cen nemovitostí či přímo k prasknutí realitní bubliny. Nikde ovšem není dáno, že všechno může být jinak.

ČNB bloguje o realitní bublině

„Ceny nemovitostí se však mohou od základních tržních ukazatelů odpoutat, pokud je mezi spotřebiteli rozšířeno očekávání, že současný růst cen nemovitostí bude pokračovat,“ zaznívá na čnBlogu. Pokud má taková očekávání většina kupujících, mohou prý být ceny nemovitostí taženy vzhůru koupí „ze strachu z promeškání příležitosti“ a očekáváními vysokých zisků z koupě nemovitosti.

Sebenaplňující se mechanismus může vést k exponenciálnímu růstu cen nemovitostí s potenciálním důsledkem, že trh nemovitostí bude odtržen od vývoje ekonomických fundamentů.

Trhy rezidenčních nemovitostí v České republice, stejně jako ty na Novém Zélandu, Maďarsku, Austrálii a Kanadě, jsou podle čnBlogu, s odkazem na Bloomberg Economics, trhy nejriskantnější. Riziko dokládají ukazatelé poměřující ceny k výši nájmu (price-to-rent) a příjmu (price-to-income).

Graf 1: Index cen nemovitostí dle OECD (2015=100, údaje očištěny o oficiální inflaci). Ceny nemovitostí nabraly v posledních letech rostoucí trend.

REKLAMA

ZDROJ: ČNB https://www.cnb.cz/cs/o_cnb/cnblog/Trhy-nemovitosti-a-navaznosti-na-menovou-politiku/

Přepálené a dluhy zatížené české nemovitosti

V blogu národní banky ve vztahu k realitní bublině zaznívá varování: „Česká republika se svým vysokým podílem vlastnictví nemovitostí (spolu s vysokou preferencí obyvatelstva bydlet ve vlastním a s rozšířeným vnímáním koupě nemovitosti jako výhodné a bezpečné investice) má nejvyšší rozdíl mezi cenami nemovitostí a příjmy z celé Evropské unie, což jen zvyšuje obavy z dalšího vývoje na trhu nemovitostí.“

To, že ceny nemovitostí v Česku v poslední dekádě zažily svižnou inflaci, mělo být dáno příznivými podmínkami financování, nízkou nezaměstnaností, dlouhodobým růstem HDP. Komentář na čnBlogu připouští, že právě nízké úrokové sazby znamenaly, že se investice do nemovitostí staly zajímavou investiční příležitostí. Objemy hypotečních dluhů a pohledávek bank, které s přepálením cen nemovitostí nutně souvisí, na čnBlogu komentovány nejsou.

Jedním z indikátorů přepálených cen nemovitostí je poměření ceny k příjmu, tedy poměr indexu cen bydlení a disponibilního příjmu na hlavu. Čím vyšší hodnoty indikátor nabývá, tím méně dostupnější koupě nemovitosti s ohledem na příjmy je. I v tomto hraje trh českých rezidenčních nemovitostí prim.

Graf 2: Dostupnost vlastnického bydlení pohledem ukazatele poměřujícím cenu rezidenční nemovitosti k disponibilním příjmům. V Česku a Maďarsku inflace cen nemovitostí dostupnost koupě vlastního bydlení znatelně snížila.

Poznámka: Poměr nominálního indexu cen bydlení a nominálního disponibilního příjmu na hlavu, čtvrtletní data, 2015=100.

Zdroj : OECD, převzato https://www.cnb.cz/cs/o_cnb/cnblog/Trhy-nemovitosti-a-navaznosti-na-menovou-politiku/

Inflace a cenová nestabilita

Když se příliš mnoho korun v minulých letech honilo za omezeným množství rezidenčních nemovitostí, jejich ceny rostly. To se na oficiálním blogu centrální banky českého státu lidé nedozví. Stejně tak zůstává v pozadí, že v poslední dekádě se objem existujících korun díky tzv. kurzovému závazku a politice slabého kurzu koruny nebývale navýšil.

REKLAMA

Rekordně se navýšily i objemy hypotečních úvěrů, ceny rezidenčních nemovitostí rostly do výšin.

ČnBlog jen připomíná, že centrální banka v soudobém pojetí uvažuje o cenách nemovitostí pohledem konceptu tzv. nákladů vlastnického bydlení (Owner Occupied Housing Price Index). Co zůstává stát na pozadí, je skutečnost, že pojetí cenové stability bylo postupně interpretací centrálních bank zúženo jen na sledování indexu spotřebitelských cen.

Ještě nedávno byl v Česku zveřejňován zvláštní cenový index, který zahrnoval i sledování vývoje cen starších nemovitostí (CPIH). Když pak inflace cen nemovitostí zaklepala na dveře, CPIH index, který národní banka po několik let zveřejňovala, v tichosti zmizel. Zmizely i po mnoho let publikované zprávy o inflaci.

Naopak se objevila indexace mezd pracovníků České národní banky o inflaci – čím vyšší inflace v Česku bude, tím více se zvýší jejich mzda. Je to paradox, odměna zaměstnanců instituce, která z Ústavy za cenovou stabilitu zodpovědná, v době rekordní inflace rekordně (po)roste.

Zlom na realitním trhu

Jak zaznívá na čnBlogu, rostoucí ceny nemovitostí prý samy od sebe nemusí signalizovat nerovnovážný vývoj. Růst cen na realitním trhu může být podložený změnou v disponibilních příjmech, levnými úvěry, šoky v nabídce, klesající nezaměstnaností, rostoucími cenami materiálů nebo demografickými faktory.

Pro úplný obrázek by mohlo zaznít, jak českou zaměstnanost a hospodaření veřejných rozpočtů ovlivnila inflační politika oslabení kurzu koruny, nafouknutí bilance ČNB. Dopady minulé měnová politiky už na čnBlogu diskutovány nejsou. Co bylo, to bylo, teď tu máme inflaci.

Letošní rok pro realitní trh představuje zvrat. Zvyšování úrokových sazeb prý předznamenává ochlazení na nemovitostním trhu. Opomenuta jsou ovšem inflační očekávání, tedy to, jak rozhodování o investicích ovlivňují úrokové sazby očištěné o inflaci a úrokový či inflační diferenciál. Blog si naopak všímá toho, že ceny nemovitostí se „propisují do inflace“ i hrubého domácího produktu.

Riziko setrvačné inflace, inflační spirály, zdrojů inflace vyplývající z dluhem financovaných deficitů veřejných rozpočtů jsou opomenuty. Jaký vliv má měnová politika na ceny nemovitostí?

Zaznívá i úvaha o příčinách, např. „…poslední velké hospodářské krize ve Spojených státech, kdy Fed bývá kritizován, že svými nízkými sazbami přispěl k nafouknutí realitní bubliny – v době nízkých sazeb se hypotéky staly velmi levnými a atraktivními pro zákazníky.“ Někteří výzkumníci a publikace vyslovují, že uvolněná měnová politika vede k přehřívání realitního trhu, jiní hovoří o vlivu omezeném.

REKLAMA

Nekonvenční měnová politika

S odkazem na studii OECD existuje pro mnoho českých domácností problém s dostupností bydlení zejména ve městech, ve městech je nedostatečná nabídka. Vzhledem k disponibilním příjmům ceny rezidenčních nemovitostí zejména v posledních letech zažily svižné přeceňování.

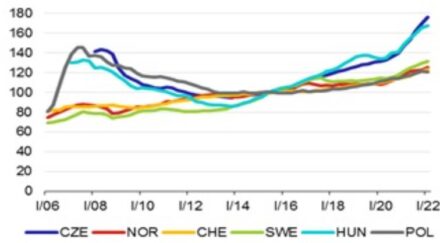

Jedním z indikátorů vývoje realitního trhu je poměření ceny nemovitosti k výši nájemného (Price-to-Rent). Vývoj tohoto ukazatele v čase prý zachycuje měnící se výhodnost vlastnictví nemovitosti. Tak jako tak, české rezidenční nemovitosti i v tomto ohledu trhají rekordy.

Graf 3: Česko patří mezi země, ve kterých inflace cen rezidenčních nemovitostí trhala rekordy, nominální cena nemovitostí oproti cenám pronájmů zde svižně rostla (Poměr indexu cen bydlení a indexu ceny pronájmu, 2015=100).

„V posledních měsících je však již evidentní zchlazování českého nemovitostního trhu,“ zaznívá na oficiálním blogu národní banky. Zaznívají také slova o „nekonvenčním měnověpolitickém šoku na cenu nemovitostí i objem hypoték“ – s poukazem na to, co jeden z odkazovaných článků zkoumal. Podle zjištění prezentovaného v jedné z odkazovaných publikaci kvantitativní uvolňování ECB ovlivňuje ceny nemovitostí v Německu, Francii, Španělsku a Itálii. O tom, jak ceny nemovitostí ovlivnila extrémně uvolněná peněžní a úvěrová politika České národní banky, se čtenář na blogu moc nedozví.

Hasit nebudeme, protivětrům nelze čelit

Uvolněná peněžní a úvěrová politika, levné a dostupné úvěry posledních let se v inflaci cen nemovitostí projevily. Právě nemovitosti a hypoteční úvěry se staly nepřehlédnutelným transmisním kanálem měnové politiky. To na čnBlogu komentováno není, zde zaznívají odkazy na různé pohledy z odborné literatury.

Ta třebas diskutuje, že ke „zpomalení fundamentálně nepodloženého růstu dochází za cenu změny výše inflace“. To pak nemusí být konzistentní s dosažením inflačního cíle. Hasit inflaci proti větru jakoby nebylo radno, náklady tzv. politiky „leaning against the wind“ (český překlad blog ani neuvádí) často převažují nad jejími benefity. Jakoby šlo o poselství, že oslabit ekonomiku přílišným zpřísněním úrokových sazeb by bylo kontraproduktivní.

Dilema měnové politiky pokračuje. Sebevědomí a jistota opadají. Z toho, jak by měla centrální banka na nerovnovážný vývoj na trzích nemovitostí reagovat, se stala politika. A různé proudy literatury vyslovují různé pohledy pro politickou obhajobu.

Mezi jednotlivými centrálními bankami ani akademiky (natož politiky a zájmovými skupinami (!)) nepanuje shoda, zda by centrální banka měla pomocí měnové politiky na ceny nemovitostí reagovat.

Většina sledovaných centrálních bank prý reflektuje vývoj cen nemovitostí při svém měnověpolitickém rozhodování díky konceptu imputovaného nájemného obsaženého v rámci spotřebního cenového indexu.

ČNB jako národní banka, instituce založená českým státem, v dobách dvouciferné inflace oznámila, že si na obnovení cenové stability mají občané počkat. Kdo si počká, ten se dočká. Každý požár jednou dohoří. Naopak zaměstnanci národní banky jsou s ohledem na inflaci zajištěni – kolektivním jednáním si s vedení národní banky zajistili inflační doložku svých mezd. Čím vyšší bude inflace, tím více se jim zvýší nominální příjem.

![]()