Komentář: Čas (znovu) se zamyslet nad dluhopisy

Už dlouhou dobu nebyly dluhopisy něčím, co by chtěl investor ve svém portfoliu. V období extrémně nízkých úrokových sazeb byly i výnosy z dluhopisů mimořádně nízké. Ale v posledních dvou letech se situace dramaticky změnila. Výnosy z desetiletých německých vládních dluhopisů se od října 2021 do chvíle vzniku tohoto článku vyšplhaly ze záporných čísel na 2,6 %. Ve Spojených státech se výnosy desetiletých vládních dluhopisů vyšvihly z 1,5 % na 4,3 %.

![]()

Při pohledu na kratší doby splatnosti vidíme ještě markantnější změny – výnosy z dvouletých amerických dluhopisů se během dvou let zvýšily z 0,5 % na 5 %. A v Německu se výnosy z dvouletých obligací dostaly z -0,5 % na 3 %.

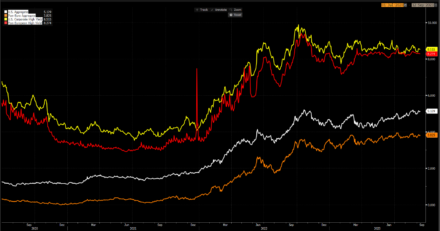

Stejný vývoj je patrný i při pohledu na různé dluhopisové indexy. V níže uvedeném grafu jsou zobrazeny výnosy z následujících 10letých dluhopisů:

Žlutá: Korporátní americké 8,5 %

Červená: Korporátní evropské 8,3 %

REKLAMA

Bílá: Agregované americké 5,1 %

Oranžová: Agregované evropské 3,8 %

Proč k tomu dochází?

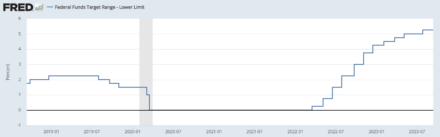

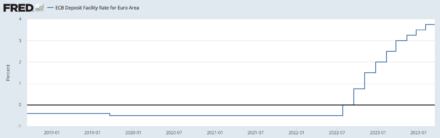

Kvůli vysokým úrokovým sazbám zavedeným americkou Federální rezervní bankou (Fedem) a Evropskou centrální bankou (ECB) se změnilo celé prostředí úrokových sazeb. A tak se dluhopisy proměnily z aktiv s nízkým výnosem v zajímavou investiční příležitost.

Ve dvou následujících grafech vidíte změny úrokových sazeb provedené ECB a Fedem.

REKLAMA

Kroky, které centrální banky podnikly, zvýšily všechny úrokové sazby. „Vzestup sazeb“ držitelům dluhopisů uškodil, protože se (výrazně) propadla hodnota jimi drženého majetku. Rok 2022 byl pro majitele dluhopisů jedním z nejhorších. Ani rok 2023 pro ně zatím nebyl příliš úspěšný. Celková návratnost se pohybuje kolem 1–2 %. Existují ale i výjimky, korporátní dluhopisy si vedly poměrně dobře a v USA měly v letošním roce návratnost zhruba 6–7 %.

Tým Saxo Strats je však přesvědčený, že už máme růst úrokových sazeb z větší části za sebou, zejména v USA. To znamená omezené riziko poklesu ceny dluhopisů, a tedy vyšší atraktivitu jejich současných výnosů. A pokud se růst úrokových sazeb překlopí a začnou naopak klesat, hodnota dluhopisů se dokonce zvýší.

Výhody rozšíření portfolia o dluhopisy

Rozšíření portfolia o dluhopisy s sebou nese několik výhod.

- Diverzifikace: Dluhopisy se obvykle chovají jinak než akcie, takže přidání dluhopisů do portfolia může omezit celkovou volatilitu a riziko. Mohou zajistit stabilitu, když ceny akcií klesají.

- Příjem: Dluhopisy přinášejí pravidelné úroky, které mohou investorům posloužit jako zdroj příjmů. Ty lze využít k pokrytí životních nákladů nebo znovu investovat. To je obzvlášť atraktivní pro důchodce.

- Stabilita: Většina plateb z dluhopisových kuponů má pevnou výši, takže přinášejí stabilní tok příjmů bez ohledu na ekonomické změny. Oproti tomu akciové dividendy mohou kolísat.

- Nižší riziko: Dluhopisy jsou zpravidla méně rizikové než akcie, zejména v případě kvalitních vládních dluhopisů, kde je jen minimální riziko neplnění. Mohou tak pomoci kompenzovat vyšší riziko spojené s akciemi.

- Uchování jistiny: Když si investoři ponechají dluhopisy do splatnosti, vrátí se jim původní investovaná částka. To je záchranná síť pro případ ztrát na akciových trzích.

Celkem vzato tedy klíčové přínosy přidání dluhopisů do akciového portfolia spočívají ve vyšší diverzifikaci, stabilním příjmu, nižší volatilitě portfolia a ochraně jistiny. Dluhopisy mohou vyvážit některá rizika spojená s akciemi.

Kolik do dluhopisů investovat

To závisí na profilu každého investora. Je třeba zvážit věk, investiční horizont, ochotu riskovat a investiční cíle. Obecně však lze říct, že čím jste starší, tím vyšší bude procento dluhopisů. Tento přístup mohou zohledňovat i penzijní fondy. U mladších účastníků budou preferovány akcie, zatímco u těch starších, kteří jsou blíž důchodovému věku, budou preferovány dluhopisy. V tomto případě lze aplikovat empirické pravidlo – do dluhopisů investujte procento prostředků odpovídající vašemu věku. Investoři se toho nemusí vždy držet (a často také nedrží), ale základní poselství je jasné. Čím jste starší, tím víc obvykle investujete do dluhopisů.

Korelace s akciemi

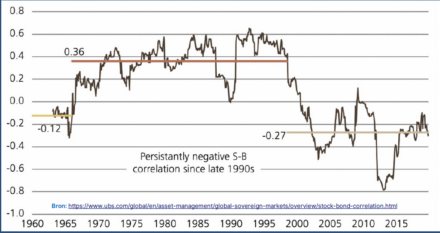

Dluhopisy mohou nabídnout diverzifikaci akciového portfolia. Jejich vývoj se často liší od vývoje akcií, takže kombinace těchto dvou tříd aktiv může zajistit rovnoměrnější výnosy portfolia v čase. Když akcie klesají, mohou dluhopisy stoupat, takže zmírní negativní dopady. Níže uvedený grafu ukazuje korelaci mezi světovými akciemi a dluhopisy za posledních 60 let.

REKLAMA

Jak je zde vidět, korelace mezi akciemi a dluhopisy se časem mění. V posledních dvou desetiletích byla negativní, ale ve třech desetiletích do roku 2000 byla pozitivní.

Také faktory, které mají na korelaci akcií a dluhopisů vliv, se mohou postupem času měnit. Namátkou: V nejistých dobách je korelace negativní, protože investoři hledají bezpečný přístav (a pak upřednostňují dluhopisy před akciemi). Když je vysoká volatilita akciového trhu, je korelace také negativní. Inflace však může vést k pozitivní korelaci, protože přináší vyšší úrokové sazby (které škodí dluhopisům) a (pravděpodobně) nižší firemní zisky (takže škodí i akciím). Dalším faktorem, který může způsobit, že se budou akcie i dluhopisy pohybovat stejným směrem, je nárůst reálných dluhopisových výnosů, který zvyšuje reálnou diskontní sazbu. To je špatná zpráva pro akcie i pro dluhopisy.

Následující graf zachycuje reálné úrokové sazby v USA za posledních 40 let.

Shrnutí

Pokud to tedy shrneme, jsou dluhopisy vzhledem ke svým současným výnosům atraktivní investiční příležitostí. Je tady sice riziko, že když se nepodaří zvládnout inflaci, budou světové centrální banky dál zvyšovat sazby, ale to podle nás není příliš pravděpodobné. My v Saxo Strats jsme přesvědčeni, že jsme se v oblasti sazeb přiblížili k maximu a v roce 2024 budou úrokové sazby klesat. Tím atraktivnější jsou současné dluhopisové výnosy.

Autor: Peter Siks, investiční školitel Saxo Bank

![]()