14. 03. 2022

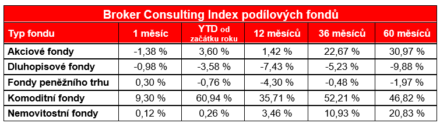

Broker Consulting Index podílových fondů: Největší nárůst zaznamenaly v únoru komoditní fondy, připsaly si 9,30 %. Se ztrátou -1,38 % naopak skončily akciové fondy

Po silném začátku roku zažily akciové fondy v únoru značný pokles. V důsledku zvýšené volatility a nejistoty na trzích si tak odepsaly -1,38 %. Meziměsíční ztrátu -0,98 % vykázaly také dluhopisové fondy, kterým se dlouhodobě nedaří kvůli zvyšování úrokových sazeb. Značný úspěch v únoru zaznamenaly komoditní fondy, které v porovnání s lednem vystoupaly až na 9,30 %. Mírný růst, 0,30 %, si udržely také fondy peněžního trhu i nemovitostní fondy, které si za únor připsaly 0,12 %.

![]()

Na světových trzích se v současné době začíná silně projevovat zvýšená volatilita a nejistota. Trhy doposud očekávaly, jak na výrazně rostoucí inflaci zareaguje americká centrální banka (FED), tedy do jaké míry přistoupí ke zvýšení úrokových sazeb. Nejistota také v únoru plynula ze zhoršující se situace na Ukrajině. Tyto obavy se projevily zejména v akciových fondech, které zaznamenaly meziměsíční pokles -1,38 %. Přesto si však od začátku roku udržely 3,60 %. Nadále se očekává, jak na sankce proti Rusku zareaguje trh. Probíhající válka také téměř zastavila celý segment automotive, jelikož některé komponenty se vyrábějí pouze na Ukrajině nebo v Rusku.

„Únorový pokles akciových fondů je třeba chápat jako přirozenou věc. Investoři by tak měli být na podobnou volatilitu připraveni, dodržovat disciplínu a časový horizont investice. V historii již na trhu došlo k celé řadě korekcí, které z krátkodobého hlediska vypadaly vždy katastrofálně. Při pohledu na dlouhodobý vývoj lze ovšem korekci považovat za téměř bezvýznamnou. Pro běžného investora je zásadní vědět, že ke korekcím na trhu může a bude docházet z jakýchkoliv důvodů, válečné konflikty bohužel nevyjímaje,“ říká Dominik Šulta, analytik konzervativních investic společnosti Broker Consulting.

Největší nárůst si v únoru připsaly komoditní fondy, a to 9,30 %. Ceny komodit šplhají neustále nahoru v obavách, že Rusko přestane dodávat do Evropy plyn a ropu. Únorové zdražování pohonných hmot pokračuje v březnu ještě rychlejším tempem. Lze tak očekávat, že každým dnem budou ceny benzínu a nafty dosahovat nového maxima vzhledem k tomu, že vláda neplánuje zastropovat čerpacím stanicím ceny těchto pohonných hmot. Lze také předpokládat, že jejich zdražování povede i k rychlejšímu zdražování veškerých výrobků, jejichž ceny už v posledních měsících beztak rostou kvůli vysoké inflaci. Prudce se zvyšuje i cena zemědělských komodit, a s největší pravděpodobností tak přispěje k nárůstu cen zemědělských produktů. Od začátku letošního roku přitom komoditní fondy vzrostly o bezmála 61 %.

Fondy peněžního trhy a nemovitostí fondy, na rozdíl od fondů akciových, prozatím na současnou situaci nezareagovaly poklesem a naopak se drží v mírném pozitivním růstu. Za únor si tak připsaly 0,30 %, resp. 0,12 %.

Naproti tomu dluhopisové fondy ve druhém měsíci letošního roku pokračovaly ve ztrátě, a to na úroveň -0,98 %. Jejich pokles je důsledkem předešlému zvyšování úrokových sazeb. Celkově už od začátku roku odepsaly -3,58 %.

| Broker Consulting Index podílových fondů | |||||

| Typ fondu | 1 měsíc | YTD od začátku roku | 12 měsíců | 36 měsíců | 60 měsíců |

| Akciové fondy | -1,38 % | 3,60 % | 1,42 % | 22,67 % | 30,97 % |

| Dluhopisové fondy | -0,98 % | -3,58 % | -7,43 % | -5,23 % | -9,88 % |

| Fondy peněžního trhu | 0,30 % | -0,76 % | -4,30 % | -0,48 % | -1,97 % |

| Komoditní fondy | 9,30 % | 60,94 % | 35,71 % | 52,21 % | 46,82 % |

| Nemovitostní fondy | 0,12 % | 0,26 % | 3,46 % | 10,93 % | 20,83 % |

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting hypoteční index). Více informací najdete též na stránkách www.bcas.cz/onas/pro-media.

Index podílových fondů reprezentuje portfolio převážně českého investora. U akciových fondů nebere v potaz úzké regionální či sektorové zaměření, ale zaměřuje se na globální akciový trh. Složení fondů v akciovém indexu reflektuje portfolio běžného českého investora investujícího do akciových fondů. Podobné je to také u komoditních fondů, kde index reflektuje výkonnost fondů investujících převážně do tradičních komodit. U dluhopisových fondů klade index větší důraz na české a evropské dluhopisové fondy, ale ve výkonnosti zohledňuje i dluhopisové fondy investující do státních dluhopisů různých ekonomik a také dluhopisové fondy zaměřující na rizikovější dluhopisy, ale již s menší vahou. U peněžních fondů a nemovitostních fondů je sledována pouze výkonnost českých podílových fondů.

Proč je dobré index sledovat: Čeští investoři mají v podílových fondech zainvestován majetek ve výši zhruba 557 miliard korun. Fondy jsou velmi využívanou platformou pro dlouhodobé investování, zejména při vytváření rezerv pro období postaktivního věku (60+). Index ukazuje, jak se vede fondům dle jednotlivých tříd investičních aktiv. Investoři si mohou mimo jiné srovnávat, jak si jimi vybrané fondy vedou v porovnání s průměrem trhu.

![]()