Návštěva v zoo

Medvěd – zvíře, které je radno potkat jen v zoo, má pro finanční trhy jiný význam. Označuje investora, který má pesimistický výhled a věří, že na klesajícím trhu vydělá. Odtud medvědí trh, nálada nebo spekulace, termíny, které se často používají ve spojení s akciovým, ale také třeba s dluhopisovým nebo komoditním trhem.

Medvědí strategie

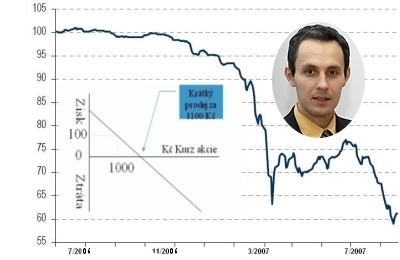

Mezi základní medvědí strategií je spekulace na pokles spojené s prodejem cenných papírů takzvaně nakrátko (short). Prodaný investiční nástroj, kterým může být akcie, index nebo dluhopis, si investor vypůjčí od svého makléře a doufá, že ho posléze koupí nazpět a to za nižší cenu.

"Shortování" má dva základní důvody: Spekulace nebo zajištění (hedging) v případě dlouhodobého poklesu na trzích. I přes to, že i drobný český investor může "shortovat" akcie, když například očekává, že se ČEZ (pozn. kurz k 26. 7. 2007 – 1100Kč) vrátí na 1000korunovou hranici. Ale pozor! Zahrává si však s jednou z nejrizikovějších "strategií", která existuje.

Na jedné straně může investor sice vydělat 100 Kč (bez zprostředkovatelských poplatků) na každé prodané akcii, když se jeho očekávání naplní. Na druhé straně, v případě růstu kurzu akcie, riskuje teoreticky neomezenou ztrátu.

Spekulace na pokles – krátká pozice (short)

|

Nabídka medvědích investičních nástrojů je dnes široká. Jsou i jiné, mnohdy pragmatičtější způsoby, jak být medvědem než prodávat "na krátko" . Jednodušší cestou je například nákup investičních certifikátů, put opcí, reverzních indexových fondů nebo přímo "medvědích" podílových fondů.

Medvědí zbraně pro rok 2007

Medvědi dnes ze svých brdlochů vytahují argumenty, které není radno úplně ignorovat. Kromě hrozby vysokých cen komodit – ropa flirtuje s 80dolarovou hranicí, a růstu úrokových sazeb – v Eurozóně, Velké Británii, je jejich největší zbrání trh rizikových hypoték ve Spojených státech.

Vir jménem "Subprime"

5 let. Tak dlouho trvala růstová hysterie na americkém nemovitostním trhu. Od loňska to neplatí. Realitní trh padá ve všech měřitelných parametrech. Prodává se míň domů a klesá i cena nemovitostí. "Divoká jízda", kterou umožnily všem dostupné hypotéky (subprime mortgages) skončila na začátku letošního roku nepříjemným vystřízlivěním.

40 procent všech věřitelů ze zhoršenou schopností splácet loni financovalo hypotékou 100 procent nemovitosti. Propad cen na nemovitostním trhu tak objem půjčených peněz posunul do nebezpečné úrovně – nad cenu nemovitosti. Zprostředkovatelé rizikových hypoték začínají mít potíže a větší reakce na sebe nenechá dlouho čekat. Příkladem jsou krachy hypotečních ústavů Novastar a New Century.

ABX – Index rizikových hypotečních dluhopisů

|

Zdroj: Merrill Lynch

A protože rizikové hypoteční úvěry nakonec končí "zabalené" ve formě cenných papírů ve velkých penzijních nebo hedgových fondech, se vir jménem "Subprime " rozšiřuje po celém finančního trhu. Ve svém důsledku může přinést razantní utažení kohoutků s hotovostí (likviditou), bez které se býci – spekulanti na růst zřejmě neobejdou.

Investorský magazín – medvědi

Medvěd – "savec z řádu šelem", ale také typ investora, který má pesimistický výhled a věří, že na klesajícím trhu vydělá. Jak se takový medvěd živí? Co celý den dělá? A proč je spekulace na pokles jedna z nejrizikovějších strategií? Pád amerického realitního trhu, kolaps trhu rizikových hypoték, růst inflace, drahé komodity. Bude to stačit na souboj se šestiletým býkem? Zeptáme se v Investorském magazínu, v sobotu 28. července ve 13.30 na ČT24, ve kterém nebudou chybět ani pravidelná investiční doporučení do interaktivního portfolia.

![]()