Když někdo před rokem kritizoval ratingové agentury za to, že svými hodnoceními nevarovaly investory před problémy bank s deriváty a hypotékami, dnes se mu tyto společnosti nejspíše snaží zavřít ústa. Snižování ratingových ohodnocení Řecka nejprve ze strany Moody’s a včerejší propad u Standard & Poor’s totiž vypadá, jako by si tyto agentury chtěly dokázat, že svou práci nezanedbávají. Že se snižováním hodnocení přišly až v době, kdy je velká část ekonomů přesvědčena, že Řecko zkrachuje, není podstatné. Mnohem důležitější je to, že úterní pád ratingu od S&P do spekulativního pásma vyvolal na trzích tolik očekávanou paniku a vlnu velkých výprodejů.

Ještě více pak agentura Standard & Poor’s napjatou situaci „vyšperkovala“ tvrzením, že držitelé řeckých dluhů přijdou v případě jeho krachu přibližně o 265 miliard eur, neboli 70 % svých investic. Nezáviděníhodná je v tomto směru situace Německa, které, jak uvedl David Marsh v rozhovoru pro Lidové noviny, bude muset platit za dluhy Řecka tak či tak. Když jej nenechá padnout, bude mu muset pomoci, když ho nechá padnout, bude muset pomoci svým bankám, které společně s francouzskými bankami napůjčovaly řecku pravděpodobně nejvíce miliard a při krachu Řecka se mohou dostat do problémů.

Samotný krach je však ještě stále spíše spekulací, což dokazují také někteří oslovení analytici domácích obchodníků s cennými papíry. Jaroslav Brychta, head of research společnost X-Trade Brokers říká, že krach není pravděpodobný: „Přeci jen si je třeba uvědomit, že celkový objem řeckých dluhů dosahuje 300 mld. EUR a z toho zhruba 120 mld. EUR je v držení německých a francouzských bank. Německu a Francii tedy v konečném důsledku nezbude nic jiného než Řecku pomoci. Jeho bankrot by totiž napříč trhy mohl vyslat šokovou vlnu a spustit dominový efekt podobný tomu, který následoval po pádu banky Lehman Brothers v září 2008.“

Pomoci se tedy podle Brychty Řekové dočkají, na druhé straně je ale logické, že země, které vydají nejvíce prostředků, nedají své peníze zadarmo: „Je logické, že na Řecko evropští politici tlačí, jak mohou, aby jej přinutili k bolestivým úsporám. Potřebují jasný signál, že jejich peníze nebudou pouhou záplatou a prostředkem ke koupi dodatečného času pro řecké politiky, nýbrž přechodnou podporou, která usnadní Řecku cestu ke skutečně fiskálně odpovědné hospodářské politice. Ať už ale budou řecké plány na boj s deficity věrohodné či nikoli, je v prvořadém zájmu obou stran se dohodnout, takže dohoda na pomoci dle mého soukromého názoru vzejde. Rodit se však bude velmi složitě, což může trhy dále znervózňovat.“

Podobný názor možný krach Řecka sdílí také Josef Novotný, analytik Fio, burzovní společnosti:

„Řecko samo o sobě není současnou situaci schopno ustát a bez vnější pomoci by zcela jistě došlo ke krachu řeckého státu a nesplácení vládních dluhopisů. Nedomnívám se však, že k takto dramatické situaci skutečně dojde. K záchraně Řecka pomůže jak samotná EU,

tak mezinárodní měnový fond , a to i přes to, že tato záchrana bude velmi drahá a ovlivní EU jako celek. Neočekáváme tedy krach Řecka, nicméně bude nutné provést značné množství fiskálních restrikcí a restruktualilzaci řeckého dluhu. Reakce na trhu na problémy Řecka, ale i dalších evropských zemí, jsou dobře patrné, zatímco akciové trhy zažívají výprodeje, tak výnosy dluhopisů Řecka výrazně rostou. Další vývoj bude záviset na rychlosti a účinnosti pomoci Řecku od EU a MMF.“

REKLAMA

Možný vývoj zhodnotil také Petr Sklenář, analytik společnosti Atlantik FT, podle něhož „snížení ratingu samozřejmě znamená nárůst rizikové prémie na řecká aktiva. Zhoršení ratingu má také negativní dopad na bilance bank, pojišťoven a fondů, protože horší hodnocení aktiva vyžaduje vice kapitálu pro kapitálovou přiměřenost. Pro některé instituce spekulativní rating přináší nutnost vyprodat daná aktiva z portfolií. Posledním a klíčovým bodem je otázka, zda budou moci banky používat řecké dluhopisy jako kolaterál pro půjčky od ECB. Tyto faktory zatím tlumí fakt, že ostatní agentury dosud drží rating výše – Fitch o 1 stupeň výše na BBB-, Moody’s o čtyři stupně výše na A3.„

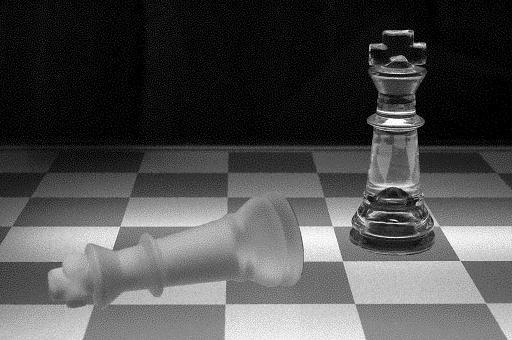

Panika na finančních trzích je tedy v plném proudu a je to v podstatě logicky nelogické chaotivní chování investorů, kteří vždy potřebují, aby se jejich pohár trpělivosti přelil, a pak následuje panika. Čeká se jen na poslední kapku, kterou jsou pro dnešek problémy Řecka, a chaos se začne šířit jako lavina do všech sfér finančního trhu. Propad na finančních trzích se dal po akciové rally očekávat, ale že bude příčinou zadlužené Řecko a ohrožena bude samotná Evropská unie, to ještě před několika měsíci asi čekal málokdo. Většinou byly favoritem evropské banky, které ještě stále ukrývají velké množství bezcenných aktiv z nedávné finanční krize, nakonec je ale předběhlo Řecko. V každém případě se ale o dluhové krizi mluví již nějakou dobu a krach Lehman Brothers není tak daleko, aby si investoři nepamatovali, jak to pak na trzích vypadalo.

Teď už jen zbývá odhadnout, do kdy bude současná situace trvat a kdo kromě Řecka na ni ještě doplatí. Adepti totiž začínají přibývat, i když, jak říká Jaroslav Brychta, „tohle se nedá specifikovat. Čistě hypoteticky, pokud by Řecko skutečně zbankrotovalo a jeho dluhopisy ztratily svou cenu, případě by je bylo nutno restrukturalizovat s velkou slevou, dostaly by se do problémů všechny banky, jež tyto dluhopisy vlastní ve svých knihách, protože by byly ohroženy odpisy. V momentě kdy se tak stane, důvěra mezi bankami se ocitne na bodu mrazu, protože žádná banka ve skutečnosti neví, jak špatně na tom její protistrana je. Úrokové sazby na mezibankovním trhu začnou stoupat a nastává ono úvěrové zadrhnutí, neboli „credit crunch„, které se rozprostírá napříč celým finančním systémem a ohrožuje všechny. Evropa by prostě měla velký problém.“

![]()