13. 11. 2017

Geopolitický vír událostí: Čeká nás konec večírku

V době, kdy se Federální rezerva (FED) odhodlala k velkému kroku nahrazení kvantitativního uvolňování kvantitativním utahováním a kdy se geopolitická rétorika mezi USA, Severní Koreou a Íránem zintenzivňuje, není místo pro falešný pocit, že je vše v pořádku. Naneštěstí se svět nechává uchlácholit falešným pocitem bezpečí a ignoruje hrozící rizika. FED dělá obrovskou chybu ve své „politice naděje“, že se inflace bude chovat dle akademicky vyvrácené Phillipsovy křivky. Naší hlavní obavou je skutečnost, že ekonomický ukazatel úvěrového impulsu se hroutí.

![]()

„Máme uvěřit tomu, že když odnesou mísu punču, tak to ještě neznamená konec večírku.”

Steen Jakobsen, Q4 Outlook 2017

Trh postupně přijal názor, že věci se ani v momentě, kdy se rizika zvětšují, nezmění. Naše lidská předpojatost přenášející minulost do budoucnosti je jednou ze základních vad mozku. Geopolitické riziko ve světě trhů a ekonomiky nehrálo velkou roli od velké finanční krize v letech 2007 až 2009 především proto, že světové centrální banky řešily i ten nejmenší problém novou „kupou peněz“, které byly vždy připraveny natisknout.

Modus operandi ve stylu „předstírej a protahuj“ však nyní náhle končí. Federální rezerva (FED) je rozhodnuta provést kvantitativní utahování (Quantitative tightening – QT) a nechat svou obrovskou rozvahu zmenšit tím, že nesplacené dluhopisy blížící se ke splatnosti již neobnoví. Dělá tím ale obrovskou chybu, neboť zvyšuje vedoucí měnové kurzy na základě „naděje“, že inflace bude fungovat podle akademicky vyvrácené Phillipsovy křivky. Přesto ji FED (a také Evropská centrální banka, Bank of England či Bank of Japan) nadále používá a doufá, že bude fungovat.

FED věří, nebo spíše doufá, že kvantitativní utahování proběhne bez výrazného narušení trhů, což je trošku ironické, když vezmeme v úvahu, že většina celosvětového růstu (pokud ne všechen) od krize je předpovídán opačně. Nyní máme uvěřit, že když se odnese mísa punču, tak to ještě neznamená, že večírek skončil, protože to přece trhu „sdělili“ – napsali to na Facebook! Samozřejmě, že to na nás v Saxo Bank, nebo alespoň na mě, příliš dojem neudělalo.

REKLAMA

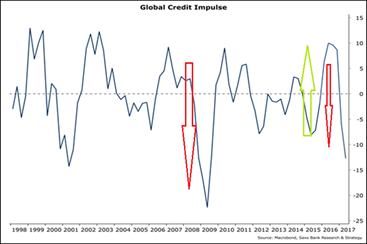

Ačkoliv je experiment FED s ukončením kvantitativního uvolňování důvodem ke znepokojení, opravdovou obavou je skutečnost, že se ekonomický ukazatel úvěrového impulsu hroutí:

Máme za 9 měsíců očekávat recesi?

Čistý pokles impulsu je druhý největší v historii grafu a jediný srovnatelný pokles je zpomalení v letech 2007/2009 (viz červené šipky). Úvěrový impuls obecně předchází světovou ekonomiku o devět až dvanáct měsíců – takže současné zpomalení by se mělo projevit v reálných ekonomických datech mezi březnem a červencem 2018.

Podle nás je to nicméně špatné znamení pro celé období čtvrtého čtvrtletí roku 2017 až druhého čtvrtletí roku 2018, kde vidíme reálnou šanci ekonomického zpomalení, které bude nejspíše recesí. To vše přesně v době, kdy světoví ekonomové a politici prohlašují, že je vše v nejlepším pořádku, což je opět klasický případ nerespektování přírodních zákonů a hledání cesty nejmenšího odporu. Současné zlepšení v datech pochází z přelomu let 2015 a 2016 způsobené velkou úvěrovou expanzí v Číně, Spojených státech a Evropě, jak jasně ukazuje graf (viz zelená šipka).

REKLAMA

Čína se stále více profiluje jako lídr v technologiích

Vedení Číny se sešlo v říjnu, aby určilo dalších pět, možná i patnáct let ekonomického růstu, a rozhodlo se zaměřit na preferování kvality před růstem. Čína nastupuje nejen jako největší hráč ve fúzích a akvizicích (kupuje aktiva v odvětvích ochrany přírody, veřejných služeb, přírodních zdrojů, vodohospodářství, alternativní energie a dalších), ale také se stále více jeví jako lídr v technologiích.

Jsme svědky nástupu nové, ekologičtější Číny, která se zaměřuje na snížení znečištění snahou o elektrifikaci, ale také přijetím menšího růstu, aby získala na síle. To je špatná zpráva pro úvěrový impuls, ale ještě horší pro světový růst. Čína představuje zhruba jednu třetinu přímého světového růstu, ale pravděpodobně více než 50 % růstu nepřímého. Nesla svět na svých ramenou celou poslední krizí v letech 2007-2009, ale nyní jsou její orientací dlouhodobé zisky. To nás vede k velice defenzivnímu přístupu pro čtvrté čtvrtletí roku 2017, neboť věříme, že příliš vysoká ekonomická očekávání v kombinaci s nebezpečně nízkou volatilitou, nízkou inflací a zásadními chybami v politice ze strany centrálních bank povedou k výraznému riziku pro ekonomický model.

Kritická eskalace geopolitické rétoriky mezi USA, Koreou a Íránem

Co je však na čtvrtém čtvrtletí ještě více znepokojující, je eskalace geopolitické rétoriky mezi Spojenými státy, Severní Koreou a Íránem. Ta klesla na úroveň mateřské školky, kdy se obvinění, proslovy a tiskové konference zcela vymykají kontrole. Podle mého odhadu je zde téměř padesátiprocentní šance, že se ve čtvrtém čtvrtletí „něco stane“. Bylo jen málo okamžiků, kdy různé struktury v ekonomice, politice a světových událostech tak strašně moc potřebovaly změnu. Podstatnou věcí je, že tato potřeba změny se setkává s nejvyšší mírou lhostejnosti, s jakou jsem se za třicet let mé kariéry setkal.

Zdá se, že svět přemýšlí jako Mario Andretti, bývalý mistr světa jezdců Formule 1: „Pokud se vám zdá, že to máte pod kontrolou, nejedete dost rychle“. Takže si dovolím upravit to do mé vlastní citace pro čtvrté čtvrtletí roku 2017 a rok 2018: „Pokud věříte, že je vše pod kontrolou, nic jste nepochopili.”

Steen Jakobsen, hlavní ekonom a CIO Saxo Bank

![]()