22. 12. 2021

ČNB opět zvyšuje sazby. Porostou i úroky na spořících účtech, s inflací si ale neporadí

Česká národní banka znovu navýšila základní sazbu a i na potřetí rychlejším než obvyklým tempem. Tentokrát centrální banka rozhodla o růstu o 100 bazických bodů na úroveň 3,75 %. Na poslední sérii utahování měnové politiky již některé banky zareagovaly zlepšováním podmínek u spořících účtů, přesto vzhledem k vysoké inflaci v reálném vyjádření drobní střadatelé stále ztrácejí. Řada velkých bank přistupuje ke zvyšování velmi opatrně a podmínky u spořících účtů takřka nemění. Bez většího zdržování naopak propisují zvyšování sazeb do svého ceníku hypotečních úvěrů. V aktuální analýze se věnuje analytik Portu Vratislav Zámiš dalšímu možnému vlivu zvyšování sazeb ČNB na úroky u vkladů, dopadům na hypoteční sazby a také tomu proč v nejbližší době bez investování i nadále nepůjde dosáhnout reálného zhodnocení.

![]()

V ANALÝZE SE DOZVÍTE:

- U jakých typů vkladů rostly v posledních měsících úroky nejrychleji?

- Proč velké banky nezvyšují úroky na spořících účtech tak jako ČNB své sazby?

- Jak se zvyšující sazby projevují na hypotečních sazbách?

- A jak mohou občané ČR porážet vysokou inflaci?

Úroky u termínovaných vkladů rostou nejrychleji

Některé banky již na zvyšování sazeb zareagovaly a vylepšily podmínky u vkladových produktů. Nejlepší nabídky na trhu aktuálně nabízejí úročení v okolí 2,5 %, což ovšem ve srovnání s listopadovou 6% meziroční inflací pro střadatele znamená, že v reálném vyjádření výrazně ztrácejí. Průměrná sazba napříč bankovními institucemi zůstává stále velmi nízká a podle zveřejňovaných dat ČNB vystoupala v říjnu na 0,12 %. U samotných spořících účtů je úrok o něco vyšší na úrovni 0,23 %. O něco výraznější růst zaznamenaly termínované vklady. Například vkladové produkty s dohodnutou splatností do 2 let nabízely v říjnu výnos ve výši 1,1 %. Po dnešním rozhodnutí ČNB lze očekávat další růst, který ale i nadále povedou spíše menší instituce ve snaze přilákat nové klienty.

REKLAMA

Banky se zvyšováním úroků na spořících účtech nebudou příliš spěchat

Velké banky v České republice mají stále dobrý důvod, proč se zvyšováním úrokových sazeb u spořících účtů nespěchat. Při devizových intervencích Česká národní banka ve snaze oslabit korunu nakupovala zahraniční měny. Použité peníze musely nejdříve vzniknout a ČNB tak podle zveřejněných dat od roku 2013 do roku 2017 vytvořila zhruba dva biliony nových korun. Tyto peníze se z velké části přesunuly do rozvah bank, které je mohou za zvyšující se sazby ukládat u ČNB a vylepšovat svůj zisk. Nemají tak příliš důvodů se předhánět v konkurenčním boji o další peníze. Větší změnu by mohla přinést jedině některá z menších bank, pokud by se rozhodla pro razantnější navýšení úroků. Nejblíže je v tomto směru Trinity Bank, která nabízí úročení na spořícím účtu ve výši 2,58 % p.a., v závěsu je pak MONETA Money Bank s úrokem 2,5 %.

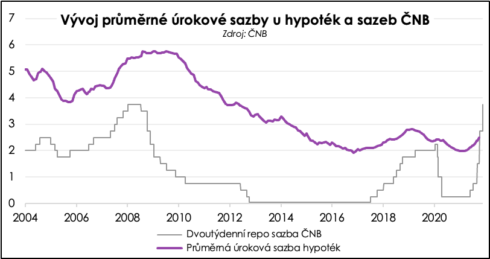

Hypotéky od jara zdražují, éra “levných peněz“ je pryč

REKLAMA

Podle dat České národní banky rostou úrokové sazby u hypoték od letošního dubna a na nastaveném trendu se s největší pravděpodobností nebude v nejbližších měsících nic měnit. Pro kupující nemovitostí tak alespoň na čas končí éra „levných peněz“. Historická data potvrzují, že na navyšování sazeb reagují hypotéky velmi rychle, nebo jako na jaře dokonce s předstihem. V říjnu tak podle dat ČNB došlo k dalšímu meziměsíčnímu zvýšení, konkrétně na průměrnou hypoteční sazbu ve výši 2,48 %. Data z trhu napovídají, že k dalšímu zvýšení o zhruba 0,2 p.b. došlo i v rámci listopadu. Centrální banka zároveň v listopadu zpřísnila a znovuzavedla některé limity pro poskytování hypoték.

Inflaci v nejbližší době vklady nepokryjí

Česká národní banka přistoupila k dalšímu nezvyklému navyšování sazeb zejména kvůli vysoké inflaci. V listopadu totiž ceny rostly meziročně o 6 %, což je nejrychlejší tempo od roku 2008. Prognóza ČNB počítá s růstem až k úrovni 7 % a aktuální trend napovídá tomu, že i tato hranice by na začátku příštího roku mohla být pokořena. Drobní střadatelé tak reálně ztrácí peníze jak v případě běžných a spořících účtů, tak i v případě termínovaných vkladů – bez ohledu na délku fixace.

Jediným způsobem, jak v této době reálně zhodnotit peníze je investovat. Sazby z vkladů překonává inflace už pátý rok v řadě a dosáhnout reálného zhodnocení na běžných a spořících účtech nebude ještě delší dobu možné.

![]()