12. 01. 2018

BIG EXPERT: Imunní koruna. Zeman, Drahoš ani Babiš ji nerozhodí

Druhý týden nového roku je téměř za námi. Bez větších okolků je možné říci, že jsme se rozhodně nenudili. Ať už z hlediska politického, tak i ekonomického, poslední dny byly doslova nabité fundamenty. Některé se na kurzu koruny projevily více, jiné zase méně. Tím vše ale nekončí.

![]()

Průměrný kurz koruny se během tohoto týdne držel v okolí hranice 25,55 za euro, a to i přesto, že z politického hlediska nepřicházely zrovna ty nejlepší zprávy. Poslanci měli ve středu hlasovat o důvěře vládě, hlasování však bylo nakonec odloženo na úterý. Navzdory tomuto průtahu, představitelé stran se vyjádřili poměrně jasně – první vláda Andreje Babiše důvěru nezíská, což nezachrání ani evidentní sympatie vůči premiérovi ze strany Miloše Zemana. V pozadí toho všeho graduje kauza Čapí hnízdo umocněná zprávou Evropského úřadu pro boj proti podvodům (OLAF).

Z hlediska určité představy o investičním sentimentu jde o negativní fundamenty, které by v nejzazším případě mohly skončit i předčasnými volbami. I přesto však koruna přímo na tyto události nikterak výrazně nereaguje. Proč? Je totiž vůči politickému dění imunní.

Apolitická koruna

Fakt, že domácí měna na politické dění nikterak významně nereaguje, potvrzuje i historický vývoj. Lze zmínit například říjnové parlamentní volby. Vítězství hnutí ANO bylo všeobecně očekávané, o to větší napětí se čekalo v otázce sestavování koalice. Koruna ve výsledku zpevnila, a to i přesto, že se žádná koalice nakonec nezformovala.

Proč českou měnu politické dění „nepálí“? Proč nereaguje na politické otřesy? Ve stručnosti řečeno, je to dáno silnou fiskální pozicí země a nezávislou centrální bankou, která své měnové politice udala jasný směr. Platí tedy, že ekonomický výhled společně s výhledem politiky České národní banky přebíjí jakýkoliv efekt politické hry dnešních dní.

Zeman, nebo Drahoš? Je to jedno

Jak jsem již zmiňoval, není všemu dění tohoto týdne konec. Tím mám na mysli první kolo prezidentských voleb. Dopad jeho výsledku by se na trzích mohl projevit v pondělí, s největší pravděpodobností se však nic významného dít nebude. Tak tomu ostatně bylo i při vůbec první přímé volbě hlavy státu v roce 2013.

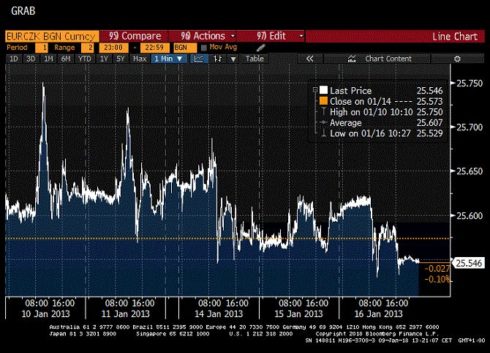

Tehdy po prvním kole, které se konalo 11. a 12. ledna 2013 a ze kterého vzešli dva kandidáti s nejvyšším počtem hlasů, Miloš Zeman a Karel Schwarzenberg, byla reakce koruny v podstatě minimální.

To samé se opakovalo i po kole druhém (konalo se 25. a 26. ledna), ze kterého jako vítěz historicky první přímé volby prezidenta vzešel Miloš Zeman, a to s rozdílem bezmála 480 tisíc hlasů. Koruna pondělní obchodování (28. 1. 2013) sice zahájila mírně slabší, jednalo se však pouze o krátkodobý výkyv.

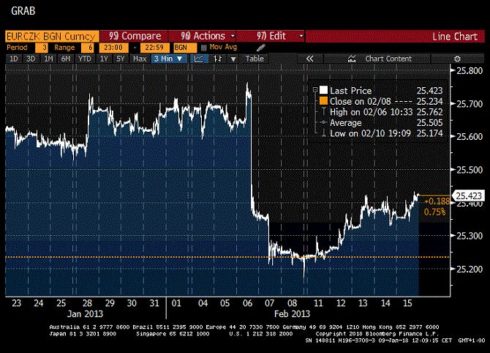

Mnohem důležitější tehdy byla reakce na zasedání ČNB (odehrálo se ve středu 6. února), kdy zklamání některých subjektů na trhu z neakčnosti centrální banky – tehdy se již spekulovalo o možném zavedení devizových intervencí v rámci potřeby uvolnění měnových podmínek – pomohlo kurzu ke zpevnění pod hranici 25,40 za euro.

Rozdíl mezi první přímou volbou prezidenta a současnou situací je však v podobě vyšší nejistoty ve druhém kole. Zatímco před pěti lety byl Karel Schwarzenberg nepřijatelný pro tak významnou škálu voličů, že jeho vítezství bylo téměř vyloučené, pravděpodobní soupeři ve druhém kole prezidentských voleb za dva týdny – Miloš Zeman a Jiří Drahoš – jsou dle předvolebních výsledků velmi vyrovnaní kandidáti. Trh často reaguje v klidu i na negativní zprávy, pokud jsou očekávané. Výsledek druhého kola současných voleb je však nejistý, proto připouštíme, že by kurz mohl krátkodobě reagovat o trochu citlivěji než před pěti lety.

Směr udá ekonomika a ČNB, stejně jako v roce 2013

Tak se dostáváme k tomu, co momentálně určuje a bude určovat směr pohybu koruny, a tím je vývoj české ekonomiky a měnové politiky České národní banky. Ta se během minulého roku jako vůbec první evropská centrální banka vydala cestou utahování měnové politiky prostřednictvím zvyšování úrokových sazeb.

Od ukončení kurzového závazku jsme byli svědky celkem dvou kol navyšování sazeb z technické nuly (2T REPO sazba 0,05 procent) až na současných 0,5 procent. V letošním roce bude normalizace měnové politiky pokračovat. Jak již dříve uvedl guvernér ČNB Jiří Rusnok, během dvou let by se dle modelu centrální banky mohla reálná úroková sazba dostat na zhruba procento, což při inflaci kolem dvou procent odpovídá nominálním sazbám ve výši zhruba tří procent.

Jaký tedy bude vývoj příštích týdnů, resp. měsíců? Nejbližší akce ze strany ČNB by mohla přijít již ve čtvrtek 1. února, kdy se bude konat letošní první měnověpolitické zasedání bankovní rady. Na něm by dle všeobecných odhadů mělo dojít k dalšímu zvýšení sazeb o 25 bazických bodů opírající se o aktualizovanou prognózu. V průběhu roku jsou pak očekávány ještě dvě až tři kola úrokových hiků.

Zaměřeno na únor

Pro připomenutí, v zápisu z minulého, tedy prosincového, měnověpolitického zasedání bankovní rady ČNB stálo, že se většina členů shodla na postupném zpřísňování měnové politiky, zvláště v situaci, kdy riziko z prodlení v procesu normalizace úrokových sazeb není výrazné. Rozdíl mezi úrokovým hikem v prosinci a případným zvýšením úroků na začátku února byl z makroekonomického pohledu označen za zanedbatelný. Silným argumentem pro únor byla i výhoda aktualizované prognózy.

A právě v první letošní prognóze budou zahrnuta i data zveřejněná během ledna. Za nejdůležitější pro rozhodování centrálních bankéřů lze vnímat prosincovou míru nezaměstnanosti a růst spotřebních cen. Oba dva zásadní ukazatele víceméně naplnily očekávání trhu. Zatímco podíl nezaměstnaných vzrostl vinou sezónních vlivů na 3,8 procenta, inflace v prosinci dosáhla 2,4 procenta. I přes zvýšení podílu nezaměstnaných, trh práce zůstává rekordně napjatý. O tom svědčí například počet volných pracovních míst, který rostl nepřetržitě po celou dobu roku 2017 a v prosinci se zastavil na 216 tisících volných míst. Po odeznění sezonních vlivů na začátku letošního roku však začne podíl nezaměstnaných opět klesat, podle některých odhadů dokonce až k 3,3 procentům. Nedostatek pracovní síly tudíž vyvolá další tlak na růst mezd a následně i cenovou hladinu.

Proinflační situace na trhu práce tak bude jistě jeden z hlavních argumentů utahování měnových podmínek. Vezmeme-li v potaz fakt, že k jejich výraznějšímu utahování nedochází skrze vývoj kurzu koruny, mělo by to ČNB utvrdit v plánu postupného zvyšování sazeb, který by měl být představen v únorové prognóze – jeho součástí by měl být i zmiňovaný hike o 25 bazických bodů. Tento krok by centrální banka mohla argumentovat tím – jak už ostatně dříve uvedl (nejen) guvernér Rusnok – že se česká ekonomika mírně přehřívá, stále však nejde o nic vážného. Samo zvýšení sazeb v únoru by tedy nemělo přijít z důvodu nutnosti jakéhokoliv ochlazení ekonomického vývoje, nýbrž z titulu pozvolného návratu měnové politiky k normálu.

Jan Berka, Roklen24

Akciové trhy: Býčí start

Hned úvodní dny nového roku snad nenechávají nikoho na pochybách, jakým směrem se bude trh letos ubírat. Jistě, rok je dlouhý – nikdo neví, zda nějaká nenadálá událost nezmění poměr mezi býky a medvědy anebo zda nevybublá nějaká špatnost, která je dlouho a uměle přiživována (viz zabalené, napákované hypotéky na nikoho). Nic takového zatím na obzoru nevidíme. Situace je v lecčem podobná jako před deseti lety, avšak přesto zcela dramaticky odlišná. A právě to, v jakém robustním stavu vesměs ekonomiky napříč celým světem jsou, je nevídané, o tom se jistě budou děti našich dětí učit. Tím jak roste produktivita práce, rostou i trhy, plus tedy i díky enormním monetárním stimulům.

Index S&P500 zažil nejlepší start od roku 1987 a historicky pokud akciové trhy vzrostly o více než 2 procenta v prvních pěti obchodních dnech, tak do konce roku posílily o dvouciferná procenta.

Může se zdát, že je skoro nemožné naskočit do tak rozjetého vlaku, když oscilátor RSI je skoro permanentně v „překoupené fázi“ a cena se rapidně vzdaluje od klouzavých průměrů. Každopádně pro akciového investora by to neměl být problém, jelikož jistě posuzuje své zhodnocení na bázi let.

Volatilita by mohla být klíčem, sledujte proto výkyvy, které nám „index strachu“ nabídne a vyberte si do portfolia takové firmy, u kterých prostě cítíte, že by bylo vhodné, aby pracovaly pro Vás. Přeji mnoho úspěchů nejen v roce 2018.

Michal Blažek, BH Securities

|

Titul |

Cena 8. 1. |

Odhady pro období 1 měsíc | Odhad pro období 6 měsíců | ||

|

Atraktivita *) |

Odhady **)

koupit/prodat |

Atraktivita *) |

Odhady **)

koupit/prodat |

||

| ČEZ | 513 | 58 | 5/0 | 25 | 3/0 |

| KOMERČNÍ BANKA | 945 | 50 | 3/0 | 33 | 4/1 |

| CETV | 99,9 | 33 | 4/0 | 17 | 3/1 |

| MONETA MONEY BANK | 83,35 | 25 | 3/1 | 42 | 4/0 |

| VIG | 700 | 25 | 3/0 | 33 | 3/0 |

| PHILIP MORRIS ČR | 16 561 | 25 | 3/2 | 8 | 2/2 |

| O2 C.R. | 279 | 17 | 2/0 | 17 | 3/1 |

| UNIPETROL | 376 | 17 | 2/1 | 0 | 1/1 |

| ERSTE GROUP BANK | 973,8 | 17 | 3/1 | 0 | 1/1 |

| PEGAS NONWOVENS | 812 | 8 | 2/1 | 8 | 2/1 |

|

Ukazatel |

Hodn.

8. 1. |

Průměr | Odhady**)

růst/pokles |

Průměr | Odhady**)

Růst/pokles |

| PRIBOR 3 měsíce | 0,76 | 0,76 | 1/1 | 1,08 | 2/0 |

| PRIBOR 1 rok | 0,97 | 0,96 | 1/1 | 1,31 | 2/0 |

| St. dluhopis 2.50/28 – výnos | 1,59 | 1,78 | 2/0 | 1,94 | 2/0 |

| Kč/USD | 21,324 | 21,60 | 1/1 | 20,95 | 2/0 |

| Kč/EUR | 25,525 | 25,50 | 2/0 | 25,15 | 2/0 |

|

Ukazatel |

Hodn.

5. 1. |

Průměr | Odhady**)

růst/pokles |

Průměr | Odhady**)

růst/pokles |

| PX | 1 105,32 | 1 064,57 | 1/6 | 1 081,00 | 3/4 |

| Dow Jones (USA) | 25 295,87 | 23 726,29 | 1/6 | 23 767,43 | 3/4 |

| NASDAQ (USA) | 7 136,56 | 6 769,29 | 1/6 | 6 886,14 | 4/3 |

| FTSE 100 (Velká Británie) | 7 224,22 | 7 644,29 | 7/0 | 7 771,57 | 6/1 |

| DAX (Německo) | 13 319,64 | 12 947,29 | 1/6 | 13 009,29 | 3/4 |

| Nikkei 225 (Japonsko) | 23 714,53 | 22 220,29 | 1/6 | 22 446,43 | 3/4 |

Poznámky: Uvedené odhady jsou nezávaznými názory investičních odborníků, které se mohou lišit od skutečného vývoje. Za tyto odlišnosti nepřebírají experti ani Kurzy.cz odpovědnost.

*) Atraktivita je vážený průměr doporučení jednotlivých expertů. Dosahuje hodnoty od +100 (rozhodně koupit u všech odhadů) do –100 (rozhodně prodat u všech odhadů). **) Koupit/prodat udává počet expertů, kteří doporučují uvedený cenný papír koupit (prodat) s ohledem na očekávaný vývoj v uvedeném období.

**) Růst/pokles udává počet expertů, kteří předpokládají, že daná hodnota v uvažovaném období vzhledem k aktuální hodnotě vzroste (poklesne).

Pravidelní účastníci: Michal Chrvala /, Michal Blažek / BH Securities, Jiří Šimara, Tomáš Menčík / CYRRUS, Jan Bureš / Patria, Martin Pecka, Patrik Hudec, Michal Belan / Generali Investments CEE, investiční společnost, Libor Stoklásek / GRANT CAPITAL, Radek Pavlíček, Jan Berka / Roklen360, Aleš Charvát / UniCredit Bank Czech Republic and Slovakia, Jaroslav Brychta / X-Trade Brokers

Projekt BIG EXPERT organizuje a zpracovává společnost Kurzy.cz

![]()