Čas od času mi vytane na mysli jeden z drsnějších vtipů: Víte, proč je tak málo buldoků? – Protože hrozně málo psů vydrží takovou ránu do čumáku. Velmi podobná, jenže realističtější logická smyčka totiž platí i o agresivních investorech. Nicméně to vypadá, že toto plémě se u nás potěšitelně množí.

Přesto jsem zvědav na výsledky fondbyznysu za příští týden, abychom hypotézu ověřili. V týdnu uplynulém jsme totiž dostali po čumáku dost…

Zřejmě se valná část našich investorů obrnila trpělivostí a další, překvapivě velká bojůvka opět vyrazila se svými peněženkami na lov. Týden ovšem svou vrcholně hrůzostrašnou scénu předvedl až ve čtvrtek, takže mnozí z nich možná sedli na lep zdánlivému pondělnímu oživení.

Týden totiž začal zdáním, že korekce akciových trhů skončila. Indexy vyrazily pěkně vzhůru a mnozí jistě se svou investicí spěchali ve snaze "chytit vlak". Právě je v dalších dnech čekalo určitě značné rozčarování, protože konec korekce se – zkrátka nekonal. A nebýt pátku, nevyspali by se klidně ani přes víkend.

Kdy zazvoní zvonec?

Ohlásit korekce konec není snadné. Faktem je, že její tři fáze se již odehrály, což by o konci mohlo svědčit. Na druhé straně finanční trhy jsou stále ještě nejisté, navíc páteční zotavení jistě vyprovokuje k inkasu (alespoň malých) zisků.

REKLAMA

Další okolností je obvyklé rozložení propadů – středoevropské trhy klesaly o hodně víc než rozvinuté, takže by měly i rychleji propad "odpracovávat". Důvěra v emerging markets neutrpěla – podraz přišel ze samotné Ameriky. Dokonce třeba asijské trhy nedostaly zdaleka takový výprask, jaký by situaci odpovídal.

Krvavý měsíc

Kalendářně vlastně šestinedělí, ale jen 28 obchodních dnů stačilo k tomu, aby PX ztratil 13,2 %, tedy dvojnásobek toho, oč klesl při únorové korekci. Od začátku roku mu tedy zbyla pouhá 4 %, za posledních 12 měsíců zůstalo jen 15,5 %. Průběhem současná korekce dost připomíná loňskou jarní, která také proběhla ve třech fázích, jen byla hlubší, protože odmazala 24,2 % (té současné ovšem ještě konec být nemusí). Tehdy se trh pak zpět na své původní hodnoty dostal asi po 4 měsících.

K panice jen krůček

Nemá smysl popisovat detailně vývoj týdne, v tak rozjitřeném světě těžko rozlišovat mezi důvody a záminkami. Ukázalo se také, že intervence centrálních bank, které měly "naolejovat" soukolí finančních trhů, spíš olej přilévaly do ohně nervozity. Dále, tak vysoká intradenní volatilita (čtyřikrát nahoru a dolů) na amerických trzích také není "normální". Nu a ve středu se objevily špatné zprávy o největším poskytovateli hypoték, společnosti Countrywide a k problémům s hypotékami se přidaly obavy před cyklony v Mexickém zálivu, růst cen ropy a naopak pokles komodit.

Bylo jasné, že se otevírá cesta do nového (mnohem hlubšího) údolí a čtvrtek to v Evropě potvrdil. Prodeje zaplavily burzy, které propadaly třetím dnem po sobě – dolů i o 3 %, Praha jednu chvíli před polednem o víc než 4 %, po obědě ještě hůř: ve znamení drtivých výprodejů. Futures na americké akciové indexy totiž opět klesaly, takže PX nakonec propadl až o 5,6 % (takový jsme zažili naposled loni 22. května) pod 1653 bodů, kde byl naposled 23. ledna (a 7% pády některých titulů nebyly výjimkou). U nás šlo o čtvrtý nejhorší pokles od roku 2000.

Přesto objem obchodů ve SPAD ve čtvrtek překonal 8 miliard korun.

REKLAMA

Wall Street pomohl až FED

Obavy před globální korekcí urychlil odpolední vývoj amerických trhů, které padaly až o 2,5 % ještě ve čtvrtek v sedm večer našeho času. Pak ovšem se býci probudili a poslední tři hodiny obchodování hnali trhy do zelena – Dow Jones nakonec několik setinek nedoběhl, přestože dokázal "uběhnout" 340 bodů, ale S&P 500 se to podařilo.

Nejistota však pokračovala zejména poté, co Asie pokračovala v propadu: japonský Nikkei padl o víc než 5 %, hongkongský Hang Seng o téměř 4 %. Praha sice zamířila až o procento vzhůru, před polednem ale opět padala o dalších 1,3 % až na 1631 bodů, tedy téměř před loňské Vánoce…

Futures na americké indexy oslabovaly, takže celá Evropa se třásla nerozhodností. Startovní výstřel se ozval až ve 14 hodin, ještě před otevřením amerických trhů: FED přechodně snížil diskontní sazbu (za kterou půjčuje bankám) o 50 bazických bodů na 5,25 %. Hlavní úrokovou sazbu ponechal beze změny na 5,75 %, ale uvedl, že rizika pro růst americké ekonomiky se značně zvýšila, a že je připraven jednat. Také přijal jako kolaterál na 3denní repo 5,7 mld. aktiv krytých hypotékami.

Tím jasně zvýšil dostupnost peněz pro bankovní sektor, přičemž jako zajištění bude brát širší okruh aktiv, celkově tak dochází ke krátkodobému uvolnění měnových podmínek.

REKLAMA

Evropské trhy vyrazily vzhůru o 3 až 4 %, nakonec uzavíraly s více než 2% růstem, jako i Praha. Celoevropský index DJ Stoxx 50 uzavřel s 3% ziskem, nejvíce přitom rostly bankovní tituly, které byly v posledních dnech pod největším prodejním tlakem. Praha si za týden odepsala "jen" 3,6 % a od svého maxima z 9. července ztratila přes 11% – ovšem zpět na ně bude muset nahoru vystoupat přes 13 %.

Amerika večer dala víc než 2% růstem naději… Slyšíte zvonec? Anebo je to jen oddech před dalším sešupem? A kdy se asi opět dostaneme na ta maxima? Přes 40 % odpovědí v anketě serveru Patria si myslí, že to bude trvat jeden až tři měsíce.

Fondy tratily hodně

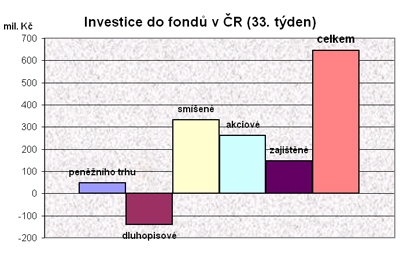

Přesto i minulý týden dominovali aktivní investoři: z čistých prodejů 650 milionů celých 600 milionů korun zamířilo do smíšených a akciových fondů. Z dluhopisových fondů opět 150 milionů korun odešlo, do zajištěných totéž přišlo. Zbytek daly peněžáky.

Nevíme, v kterých dnech se většina nákupů odehrála, ale celotýdenní posuny výkonností byly jistě pro mnohé doslova děsivé. S 10% poklesy se jistě málokdo kdy setkal – mezi smíšenými fondy najdeme i 6% ztráty.

Týden skutečně přímo akciové fondy "oškubal" – 7% ztráty inkasovaly mnohé, 6% ztráty další a 5% pokles je dobrý průměr. Smutným vítězem pomyslné skluzavky je ISČS Sporotrend, který spadl o 11,6 %. Přesto právě do něj mířilo nejvíc peněz, celých 78 milionů korun. Pěknými 50 miliony se na druhé místo zařadil ING Český akciový a celkem do akciových fondů zamířilo přes čtvrt miliardy korun. Vydrží tam? A co radit klientům? Snad ne dluhopisy?

![]()